Doccia fredda dal Bureau of Economic Analysis, che attesta la frenata del PIL Usa. Un’idea di investimento in certificati ad elevato rendimento ma dal rischio bilanciato.

La parola recessione non è più un tabù tra gli operatori di mercato ormai da diverse settimane, con anche il vicepresidente della BCE, Luis de Guindos, che ha dichiarato, in audizione alla commissione Economica del Parlamento europeo, che “è probabile che la crescita dell'area dell'euro sia stata debole nel primo trimestre di quest'anno”. Ed in effetti, secondo una stima preliminare pubblicata da Eurostat la crescita nell’Eurozona sarebbe stata di appena lo 0,2% nel Q1 2022, a testimoniare la fragilità del quadro macroeconomico attuale. Ma la prima vera doccia fredda è arrivata dai numeri rilasciati dal Bureau of Economic Analysis, che ha attestato una decrescita del PIL statunitense nel primo trimestre 2022 pari al -1,4%, decisamente al di sotto delle stime degli analisti che prevedevano invece una crescita dell’1,1%. L’economia americana ha dunque subito una prima battuta d’arresto, proprio nel momento in cui la FED si accinge ad una stretta monetaria senza precedenti, con ben dieci aumenti dei tassi di interesse stimati entro febbraio 2023.

Parallelamente, sul fronte mercati, continua la fase di nervosismo degli indici, con S&P 500 e Nasdaq che si trovano attualmente su importante livelli di resistenza, così come il FTSE Mib, che scambia a ridosso della soglia chiave dei 24.000 punti. Anche gli indici di volatilità testimoniano il momento di irrequietezza dell’azionario, con l’indice Vstoxx ancora al di sopra dei 30 punti percentuali; tale occasione non può non essere colta al volo dagli strutturatori, che continuano ad emettere sul mercato secondario prodotti dal profilo rischio/rendimento decisamente interessante.

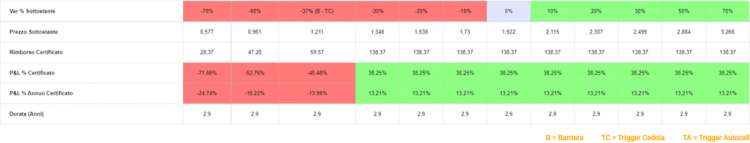

Il focus di questa settimana è dedicato ad una delle ultime emissioni di Barclays, all’interno della quale spicca il Phoenix Memory Step Down (ISIN: XS2358055536). Il certificato è scritto su un basket tutto italiano composto dai titoli Intesa Sanpaolo, Eni e Ferrari. Il certificato prevede un flusso condizionato di premi dotati di effetto memoria (trigger premio posto in corrispondenza del 60% dei rispettivi strike price) del 3,1975% trimestrale, equivalente al 13,21% annuo, rendimento fino a poco tempo fa inimmaginabile su questi sottostanti.

La durata residua del prodotto è di circa 3 anni, con la possibilità, a partire dalla data di osservazione del 23 dicembre 2022 e per le successive date a cadenza trimestrale, di rimborso anticipato del valore nominale, pari a 100 euro, qualora tutti i titoli rilevino al di sopra del 100% dei rispettivi strike price (il trigger autocallable decresce del 5% ogni anno).

Nel caso in cui si arrivi alla data di osservazione finale del 25 marzo 2025, il prodotto rimborserà il proprio valore nominale, oltre ad un ultimo premio pari al 3,1975%, qualora Intesa Sanpaolo, titolo peggiore che attualmente compone il paniere (al 94,56% dello strike price) non perda un ulteriore -37% circa dalla quotazione corrente. Al di sotto del livello barriera di 1,2198 euro (posto al 60% dei rispettivi strike), il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata partire dallo strike price.

Il certificato è esposto ad un prezzo lettera vicino alla parità, con un rendimento complessivo ottenibile dall’investitore pari ad oltre il 38% (13,2% circa su base annua), in caso di mantenimento della barriera a scadenza.

Articolo a cura di Pierpaolo Scandurra

www.certificatiederivati.it

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »