Bentrovati a questo nuovo appuntamento dedicato allo studio dei profili di rischio che è possibile creare utilizzando in combinazione le opzioni. La volta passata abbiamo parlato del Long Straddle, quest’oggi parleremo del Long Strangle

Siamo sempre nell’ambito delle strategie a debito, ovvero prevalentemente compratori di opzioni, in cui la posizione di portafoglio vede un premio pagato superiore all’eventuale premio incassato.

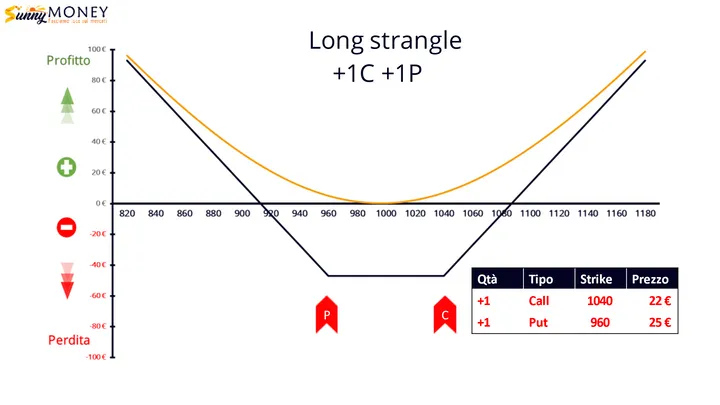

La strategia semplice del Long Strangle è composta dall’acquisto di Call e dall’acquisto di Put, esattamente come per il long straddle, ma a differenza di quest’ultimo che è fatto su strike uguali, nel caso dello strangle gli strike acquistati sono distanti dal prezzo del sottostante.

Concentriamoci come sempre sulla linea scura del payoff a scadenza.

Nel nostro esempio abbiamo simulato, con prezzo sottostante a 1000, l’acquisto contemporaneo di 1 put a strike 960 che ci è costata 25 euro e di una call 1040 al costo di 22 euro. Come vedete, si tratta di due strike OTM, poiché si trovano lontani dal prezzo del sottostante. Il costo totale della nostra strategia è di 47 euro, che corrispondono a quasi la metà dei punti che servono per aprire uno straddle, che ne costa 80. Infatti, rispetto al long straddle, abbiamo risparmiato molto, ma chiaramente questo nostro risparmio si traduce nella necessità che il sottostante si muova con maggiore ampiezza per far uscire dai break even questa figura. I break even si trovano rispettivamente a 1087 (cioè 1040 più 47) e a 913 (cioè 960 meno 47).

Con un movimento di prezzo importante si guadagna al rialzo e si guadagna al ribasso.

Perché si utilizza questa strategia? Perché ci aspettiamo la possibilità di un rapido e direzionale movimento dei prezzi. Quello che conta è che il mercato si muova rapidamente ed in modo profondo, non importa la direzione.

Guardando la curva arancione, scopriamo che anche questa è una strategia sensibile al valore temporale. Il vero ed unico rischio è di perdere il premio complessivamente versato per l’acquisto delle opzioni, provocato dall’insufficiente movimento del mercato che non riesce a compensare il decadimento temporale.

Quindi, i vantaggi consistono in un rischio limitato, associato ad un basso costo iniziale e possibilità di profitto teoricamente illimitate

I problemi arrivano se, con il passare dei giorni, non si verifica un forte movimento direzionale, e quindi è probabile perdere tutto o parte del premio pagato per l’entrata a mercato.

Ricapitoliamo il concetto: a differenza del Long Straddle, a fronte di un minore esborso economico, sono leggermente più lontani i punti di pareggio e di guadagno della strategia. Per semplificare, paghiamo meno ma abbiamo minori probabilità statistiche. Questo perché in borsa tutto ha un costo e niente viene dato gratis.

Facciamo anche qui un passo in avanti.

E’ possibile riuscire a abbassare parte del premio pagato che rappresenta il nostro costo per l’apertura della posizione? E’ possibile spendere un po’ meno e provare ad operare comunque in entrambe le direzioni? A meno di eventi estremi, è improbabile che il sottostante arrivi a zero o a 2.000.

Possiamo vendere opzioni a strike più distanti e con delta minori, creando una figura che, a fronte di un minor costo, non permette più guadagni illimitati, ma ha come massimo target lo strike price delle opzioni vendute.

Ecco come si può modificare sensibilmente il profilo di rischio anche di un Long Strangle semplicemente vendendo pari quantità di call a strike superiore e put a strike inferiore ancora più Otm di quelle che abbiam acquistato.

In questo modo riduciamo in modo apprezzabile il costo sostenuto a fronte di un target price oltre il quale la posizione non può andare.

Nell’esempio abbiamo comprato opzioni call a strike 1040 e put a strike 960 pagando tutto 47 euro, e per diminuire il costo della posizione e di conseguenza il rischio abbiamo venduto opzioni call a strike 1100 e put a strike 900, che ci permetteranno di incassare un premo totale di 21 euro, riuscendo così a diminuire in modo consistente il costo di questo long Strangle, da 47 a 26 euro, limitando semplicemente il potenziale di guadagno. In questo caso il termine tecnico è Reverse Condor. In entrambe le figure, a fronte di un minor costo, si riesce anche ad avvicinare i punti i di pareggio della strategia passando da 1087 a 1066 e da 913 a 934.

Il rovescio della medaglia è che, se prima potevamo illuderci di avere un ipotetico guadagno illimitato adesso abbiamo un take profit o tetto di guadagno massimo che è pari allo strike price venduto meno il premio totale pagato. Cioè 34 euro.

Grazie a tutti, al prossimo appuntamento.

Di Bruno Nappini - Socio Professional Siat Csta (www.siat.org)

https://www.sunnymoney.it/

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »