Una nuova proposta di Marex Financial che paga un premio incondizionato iniziale del 20%, come strumento essenziale per chi sta per dire addio alle minus del 2018

A chiunque sarà capitato almeno una volta di aver perso soldi investendo sul mercato azionario, delle valute, delle materie prime o sul più tranquillo, solo sulla carta, obbligazionario. Reduci da un 2018 da dimenticare, oggi sono certamente numerosi i traders e gli investitori che si trovano a fare i conti con le perdite, o più tecnicamente, con le minusvalenze. Ma mentre quando si parla di perdite è chiaro che si tratti di una diminuzione del capitale investito, quando bisogna affrontare il tema delle minusvalenze il discorso si fa più complesso. Troppo spesso, infatti, capita di assimilare le “minusvalenze” alle “perdite” generate da un investimento. Nella realtà, le minusvalenze che ciascuno di noi può avere all’interno del proprio zainetto fiscale non necessariamente implicano una perdita del capitale che si è investito. Facciamo un esempio:

Investo 50.000 euro su due diversi fondi comuni di investimento o ETF e genero 10.000 euro di guadagno sul fondo A e 5.000 euro di perdita sul fondo B. Complessivamente, il bilancio del mio investimento è positivo di 5.000 euro e pertanto posso dire di aver guadagnato. Quando però è il momento di passare alla tassazione ecco che sorgono i problemi.

Infatti, per la fiscalità prevista su fondi comuni, ETF, cedole di obbligazioni o anche dividendi di azioni, l’aliquota del 26% sul capital gain dovrà essere necessariamente versata, o per chi è in regime amministrato trattenuta dalla banca presso la quale si intrattiene il rapporto – senza alcuna possibilità di compensazione con eventuali minusvalenze. Nella pratica, ciò comporta che anziché pagare il 26% sui 5.000 euro effettivamente guadagnati dai due asset, mi verranno prelevati 2.600 euro dai 10.000 euro guadagnati mentre i 5.000 persi, finiranno come minusvalenze nello zainetto fiscale, generando pertanto un credito di imposta di 2.600 euro da far valere entro i 4 anni successivi.

Tuttavia per questo regime fiscale, mi troverò con un danno e una beffa. Infatti, avendo io in realtà guadagnato solamente 5.000 euro, e non 10.000, versando 2.600 euro di tassazione mi troverò ad aver pagato concretamente il 52%. Inoltre, ed è questa la beffa, quella minusvalenza che mi è stata accantonata nello zainetto fiscale, non potrò recuperarla in alcun modo se continuerò a utilizzare abitualmente per i miei investimenti gli strumenti tradizionali descritti in precedenza, in quanto capaci di generare redditi diversi nelle perdite e redditi da capitale nei guadagni. Un incrocio impossibile che comporterà la scadenza delle minusvalenze entro il quarto anno successivo

Accertato che moltissimi investitori lasciano scadere le proprie minusvalenze senza neanche essere consapevoli di averne, esiste un modo per rimettersi in tasca quei 2.600 euro di credito di imposta, senza dover necessariamente ricorrere all’investimento in azioni pure o in derivati classici.

UNA POSSIBILE SOLUZIONE

Piove sul bagnato sui mercati azionari (ed obbligazionari) mondiali. Dopo una parziale schiarita estiva tornano infatti i nuvoloni neri, spinti dai nuovi dati sull’inflazione negli Stati Uniti rilasciati dallo U.S. Bureau of Labor Statistics: la nuova lettura del CPI statunitense ha fatto sì segnare una flessione su base annua rispetto ad agosto (8,3% vs 8,5%), ma non abbastanza pronunciata rispetto a quelle che erano le aspettative del mercato (8,1%). La reazione dei mercati all’uscita del dato, abbastanza prevedibile, è stata una discesa sincrona sia delle azioni, con gli operatori che tornano a temere le prossime mosse hawkish della FED (comincia a ventilarsi una probabilità del 30% di quadruplo hike per la riunione di settembre, mentre appare ormai certo un rialzo di almeno 75 punti base), sia delle obbligazioni, spinte verso il basso dal rialzo dei rendimenti nominali.

Continua dunque il momento di sofferenza per i portafogli di moltissimi risparmiatori, soprattutto per coloro che hanno costruito le proprie esposizioni nella seconda metà nel 2021. Se per rivedere il colore verde tra le proprie posizioni in portafoglio l’unica possibilità è (nella maggior parte dei casi) attendere tempi migliori, l’attuazione di una gestione fiscale efficiente è invece possibile anche in periodi di magra. Tra tutte le tipologie di prodotti che compongono l’universo degli strumenti finanziari, quella dei certificati di investimento è la più efficiente fiscalmente (soprattutto per coloro che detengono il proprio dossier titoli presso un intermediario che adotta la c.d compensazione immediata), grazie alla possibilità di compensare direttamente plusvalenze, minusvalenze e premi periodici incassati, rientrando tali proventi nella categoria dei redditi diversi.

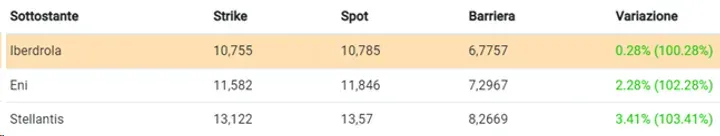

È proprio a tutti coloro che operano in regime di compensazione immediata (senza precluderne tuttavia l’utilizzo a tutti gli altri) che si rivolge una delle ultime proposte di Marex Financial: il Phoenix Memory Maxi Coupon con ISIN IT0006751900, la cui caratteristica principale risiede nello stacco di un premio iniziale incondizionato pari al 20% del valore nominale. Successivamente il certificato pagherà invece premi trimestrali a memoria ma condizionati all’andamento dei sottostanti (il paniere è composto da Iberdrola, Eni e Stellantis), con trigger premio posto in corrispondenza del 63% dei rispettivi strike price. Come per tutti gli altri certificati, per acquisire il diritto al pagamento del premio sarà necessario acquistare il prodotto almeno due giorni prima della singola record date considerata. Per fare un esempio pratico, la record date relativa al premio incondizionato è posta in data 16 novembre 2022: l’ultimo giorno utile per acquistare il certificato sarà dunque lunedì 14 novembre 2022 (il 15 novembre 2022 la cedola verrà staccata dal prezzo del prodotto).

La durata del certificato è di 3 anni, con la possibilità, a partire dalla data di osservazione dell’8 dicembre 2023 e per le successive date a cadenza trimestrale, di rimborso anticipato del valore nominale, pari a 1.000 euro, qualora tutti i titoli rilevino al di sopra del 100% dei rispettivi strike price; il flusso cedolare, ad eccezione del premio iniziale, è pari all’1% trimestrale (rendimento annuo a scadenza pari al 9,28% annualizzato, considerando il prezzo ask leggermente al di sopra della parità). Nel caso in cui si arrivi alla data di osservazione finale dell’8 settembre 2025, il prodotto rimborserà il proprio valore nominale, oltre ad un ultimo premio pari all’1%, qualora Iberdrola, titolo peggiore che attualmente compone il paniere (al 100,28% dello strike price) non perda un ulteriore -37% circa dalla quotazione corrente. Al di sotto del livello barriera, il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata partire dallo strike price.

a cura di Pierpaolo Scandurra

https://www.certificatiederivati.it/

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »