Dalla Cina con furore

Pierpaolo Scandurra - 13/10/2021 10:19

Pierpaolo Scandurra - 13/10/2021 10:19

Per chi vuole puntare sulla Cina con potenziali profitti del 38% in poco più di un anno, ecco un certificato che sfrutta al meglio il potenziale delle opzioni esotiche e massimizza la volatilità implicita.

Se c’è una cosa che il drammatico periodo pandemico ha insegnato agli investitori che utilizzano i certificati è che quando la volatilità si infiamma si vengono a creare delle potenziali opportunità irripetibili in contesti di mercato più stabili. Oggi la volatilità implicita sui mercati azionari viaggia attorno alla media degli ultimi 3 anni, avendo pienamente riassorbito lo strappo record del 2020, e per questo è necessario ricorrere alla fascia di titoli americani o cinesi a media capitalizzazione per trovare delle soluzioni in grado di generare alpha e giustificare l’assunzione di un rischio azionario. Un’alternativa tuttavia sembra esserci in questo particolare momento ed è rappresentata dai titoli “cinesi”, finiti nelle ultime settimane nel doppio vortice del temuto delisting dai listini americani e delle stringenti regolamentazioni imposte dal governo di Pechino. Le quotazioni di molti di questi titoli, dalle più note e blasonate Alibaba , Nio e Baidu alle più nuove e piccole realtà come Iqiyi, Bilibili, Tencent o Pinduoduo, si sono dimezzate in soli 10 mesi e ora che i prezzi sembrano essere più in linea, o addirittura al di sotto, dei fondamentali ecco che potrebbe essere giunto il momento di iniziare a muovere le leve della volatilità ancora alta rispetto alla media per mettere in portafoglio qualche buona opportunità.

E’ quindi giunto il momento di fare acquisti sui titoli cinesi? Ai posteri l’ardua sentenza ma quello che possiamo affermare con ragionevole certezza è che il potenziale profitto prospettato da alcune emissioni quotate nell’ultimo mese giustifica l’assunzione di un rischio di errato market timing. Si prenda a titolo di esempio il Memory Cash Collect di Vontobel identificato da codice ISIN DE000VX05343, scritto su un paniere composto dai titoli Alibaba iQIYI e Nio. Il certificato prevede il riconoscimento di coupon trimestrali del 7,20%, ovvero il 28,80% su base annua, a partire dalla data di osservazione dell’8 dicembre prossimo, a condizione che nessuno dei tre titoli rilevi un valore inferiore al 60% dei rispettivi strike iniziali fissati lo scorso 8 settembre: in altre parole, purché nessuno dei tre titoli si trovi con una variazione negativa superiore al 40% dall’emissione del certificato, si incasseranno 7,20 euro di coupon per ogni certificato posseduto.

Cosa accadrebbe se anche uno solo dei tre titoli scivolasse maggiormente, finendo al di sotto della barriera? Nulla di irrimediabile, fino alla scadenza naturale di dicembre 2022, dal momento che in virtù dell’effetto memoria sui coupon sarà sufficiente un recupero della soglia barriera entro l’ultima data di valutazione dell’8 dicembre 2022 per permettere al certificato di proteggere a scadenza capitale e tutto il flusso di coupon previsti, per un rimborso complessivo di 136 euro sui 100 di emissione. A conti fatti sarà sufficiente che per dicembre 2022 i tre titoli del basket si trovino a valori non inferiori al 60% dei prezzi di partenza per consentire a chi avrà acquistato il certificato di incassare un rendimento del 36%. Il rischio che occorre accettare per far sì che tale investimento risulti altamente profittevole è che qualora uno solo dei titoli finisca per scivolare al di sotto della barriera, si subirà una perdita analoga a quella del titolo stesso: il rischio azionario per intenderci.

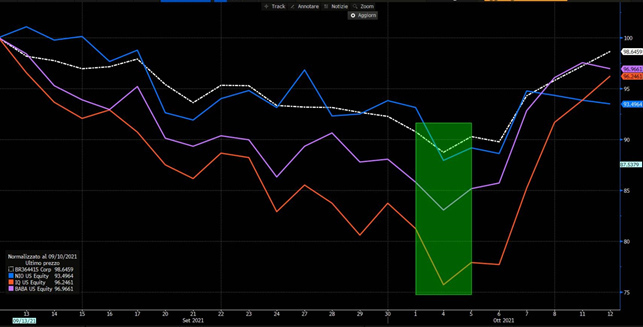

Osservando il grafico in pagina si può inoltre individuare un ulteriore motivo di interesse che si cela dietro tale proposta quotata sul mercato di Borsa Italiana: la resilienza ai ribassi dei titoli. Emesso il 9 settembre scorso, il certificato ha già visto i tre titoli scendere in maniera significativa, con la “Netflix” cinese iQIYI che il 4 ottobre presentava una variazione negativa del 24% rispetto all’emissione, Alibaba del 17% circa e Nio di circa il 12%. Nonostante la discesa libera del sottostante “worst of”, il certificato ( in linea bianca tratteggiata nel grafico) ha toccato un prezzo minimo di 88 euro , contenendo pertanto in maniera egregia la volatilità e le perdite in conto capitale. Da quel momento, il rimbalzo dei sottostanti cinesi è stato veemente e ad oggi il Memory Cash Collect viene quotato intorno ai 98 euro, un prezzo che esprime un rendimento potenziale del 37,93% e una protezione valida fino a ribassi del titolo Nio ( attuale worst of) pari al 35%.

Prima di lasciarsi andare alle valutazioni suggerite dall’analisi di scenario tratta dal CedLABpro ( immagine in pagina) , occorre ricordare un ultimo aspetto che caratterizza questa emissione di Vontobel, ossia l’opzione di rimborso anticipato. Qualora per la seconda data di osservazione di marzo 2022 i tre titoli abbiano recuperato interamente le perdite e rilevino a prezzi pari o superiori a quelli iniziali, il certificato verrà rimborsato anticipatamente per un risultato complessivo, a 5 mesi circa da oggi, di 114,4 euro di rimborso e un rendimento superiore al 16%.

Fonte Bloomberg

Fonte CedLABpro

Articolo a cura di Pierpaolo Scandurra

Fonte: certificatiederivati.it

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento. Leggi il Disclaimer »

Autori

Pierpaolo ScandurraDello stesso argomento:

AZIONI

Pietro Di Lorenzo

I mercati Europei salgono per le scale e scendono con l’ascensore

07/04/2025 09:40

Lorenzo Sentino

Telecom Italia, Poste Italiane e Nexi | risiko di capitali in corso, opportunità?

Telecom Italia, Poste Italiane e Nexi | risiko di capitali in corso, opportunità?

26/03/2025 08:12