L’OPS di UniCredit su Piazza Meda potrebbe cancellare uno dei sottostanti più diffusi nei certificati investment: come approfittare delle ultime emissioni sul titolo.

Il risiko bancario si è definitivamente acceso anche all’interno dei confini italiani: dopo l’operazione (ancora in corso) tra BBVA e Banco de Sabadell, sono arrivate la tentata scalata di Unicredit a Commerzbank prima e l’OPA di Banco BPM su Anima Holding poi, che sembrava il preludio della creazione di un più ampio “terzo polo” bancario che avrebbe potuto coinvolgere anche MPS, della quale proprio Banco BPM aveva acquisito un 5% dal Tesoro e un ulteriore 4% proprio per il tramite di Anima. Il quadro sembrava a questo punto ben delineato, con una Unicredit intenta a fare shopping in Germania ed una Banco BPM a fare da aggregatore nazionale, con Anima già “prenotata” e l’operazione MPS da chiudere in tempi relativamente brevi, con il placet del governo italiano. Ma come è noto, in finanza nulla è certo fino alle firme e così è arrivata la mossa a sorpresa da parte di Orcel: OPS volontaria totalitaria con finalità di delisting proprio su Banco BPM e terzo polo bancario al momento congelato.

Tra tutte le notizie arrivate finora sul mercato, la peggiore per gli investitori in certificati è probabilmente proprio quella del potenziale delisting di Banco BPM, qualora ovviamente la scalata da parte della banca di piazza Gae Aulenti dovesse andare a buon fine. Parliamo infatti di un titolo che è attualmente sottostante di oltre 700 certificati a capitale condizionatamente protetto e che ha finora dato ai certificatisti più gioie che dolori, in virtù dell’andamento particolarmente positivo negli ultimi tre anni, in scia all’andamento del settore bancario. Del perché Banco BPM sia stata così tanto utilizzata negli strutturati avevamo già parlato altre volte: il dividend yield superiore al 10% e la volatilità implicita mediamente superiore a quella di altre azioni (bancarie e non) permettono agli strutturatori di creare prodotti remunerativi e protettivi, con il titolo che è diventato un vero e proprio “must have” nei portafogli in certificati.

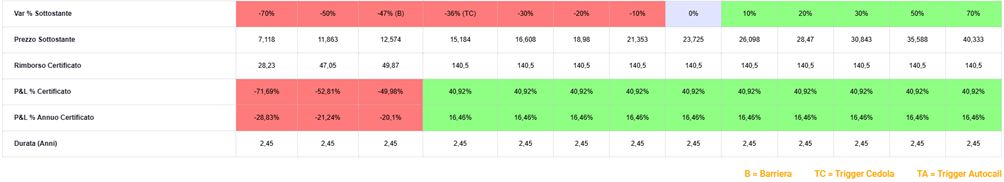

A questo punto non sappiamo con certezza se siamo effettivamente di fronte ad una “Last Dance” per Banco BPM, ma potrebbe valere la pena sfruttare quelle che potrebbero essere le ultime emissioni che la vedono protagonista. Tra gli ultimi prodotti emessi poco prima dell’annuncio dell’operazione straordinaria troviamo il Cash Collect Memory Step Down (ISIN: DE000VC7TRE1) targato Vontobel e scritto su un basket worst of composto da Stellantis, STMicroelectronics, Leonardo e Banco BPM. Il prodotto prevede premi a memoria pari all’1,35% mensile (16,2% p.a.), condizionati al trigger premio posto al 60% dei rispettivi valori iniziali, durata massima di tre anni e la possibilità, a partire dalla data di osservazione dell’11 febbraio 2025 e per le successive date a cadenza mensile, di rimborso anticipato del valore nominale, pari a 100 euro, qualora tutti i titoli rilevino al di sopra del 95% dei rispettivi valori di riferimento iniziali (il trigger autocallable decresce poi dell’1% ogni mese). Ma cosa potrebbe accadere in caso di delisting di Banco BPM? Nel caso specifico, essendo il titolo inserito in un basket, con ogni probabilità si procederà con la sostituzione dello stesso con un sottostante equiparabile (si può ipotizzare la stessa Unicredit), lasciando inalterata la distanza da strike rispetto all'ultimo prezzo battuto; non si può escludere tuttavia la possibilità che venga invece cristallizzata tale performance, ovvero che il titolo, senza essere escluso dal basket, rimanga per tutta la vita del prodotto esattamente al prezzo corrispondente all'ultimo scambio prima del delisting.

Qualora si giunga alla data di osservazione finale dell’11 maggio 2027 senza che sia stato richiamato anticipatamente, il prodotto rimborserà il proprio valore nominale qualora tutti i titoli non perdano più del 50% dai rispettivi valori di riferimento iniziali, in virtù della barriera capitale posta al 50% degli stessi, generando un rendimento annualizzato pari al 16,5% circa, nel caso in cui vengano pagati anche tutti i premi previsti. Al di sotto del livello barriera, il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata a partire dallo strike price.

Report a cura di Pierpaolo Scandurra

www.certificatiederivati.it

DISCLAIMER

La presente avvertenza è fornita in quanto il contenuto della presente comunicazione può contenere informazioni che la rendano riconducibile alla fattispecie di “raccomandazione di investimento", secondo la definizione di cui all’art. 20 del Regolamento (UE) n. 596/2014 (la “Market Abuse Regulation”, di seguito “MAR”) ed è fornita da Certificati e Derivati S.r.l. (“CED”) in quanto soggetto rientrante nella definizione dei c.d. “esperti” ai sensi dell’art.3(34)(i) MAR e articolo 1(a) del Regolamento Delegato (UE) 958/2016 (“RD 958/2016”). CED non svolge servizi e attività di investimento nei confronti del pubblico e come tale non è soggetto all’obbligo di autorizzazione previsto dal Testo Unico in materia di intermediazione finanziaria D.LGS 58/1998.

La presente comunicazione non ha finalità commerciale ma solo informativa e come tale non risponde ai requisiti di indipendenza delle ricerche su investimenti e non è soggetta a divieto di negoziazione prima della sua divulgazione. Per informazioni su Certificati e Derivati in qualità di produttore delle raccomandazioni, sulla presentazione delle raccomandazioni e sulle posizioni e conflitti di interesse del produttore, si prega di cliccare qui. (link https://www.certificatiederivati.it/bs_ros_disclaimer.asp)

Ricordiamo, prima di effettuare un’operazione, di leggere attentamente il prospetto di base, ogni eventuale supplemento, la nota di sintesi, le condizioni definitive e il documento contenente le informazioni chiave (KID) e, in particolare, le sezioni dedicate ai fattori di rischio connessi all’investimento, ai costi e al trattamento fiscale relativi ai prodotti finanziari ivi menzionati reperibili sul sito dell’emittente.