L’obbligazionario nel 2024 è stata una asset class interessante per i trader, un po' meno per gli investitori. In effetti le performance quest’anno sono state interessanti per chi ha saputo cogliere le opportunità nelle fasi di ribasso, meno per chi ha investito nei momenti di rialzo.

Se vediamo ad esempio il TLT, l’iShares 20+ Year Treasury Bond ETF, ossia l’ETF che racchiude treasury americani con scadenze superiori a 20 anni, lo strumento segna un -4% da inizio anno.

Si tratta quasi di un paradosso: a settembre è iniziato il taglio dei tassi da parte della FED ma i bond a lunga scadenza non hanno rimbalzato.

In effetti le obbligazioni tendono ad anticipare (delle volte forse anche troppo) i tagli delle banche centrali e avevano già anticipato il taglio dei tassi prima della riunione di settembre.

Ripercorriamo il percorso delle obbligazioni e del TLT nel 2024.

A inizio anno c’era una forte euforia e si stimava l’inizio del ciclo di tagli già a marzo, con numerosi tagli prezzati nei bond. Il TLT ha iniziato l’anno a circa 98$.

Siamo poi passati per una fase di “disillusione” dove sembrava che l’higher for longer fosse lo scenario più probabile e alcuni operatori ritenevano addirittura di non escludere ulteriori rialzi dei tassi. Il TLT ha toccato un minimo il 25 aprile, a 82,42$.

Da quel momento in poi ci sono stati alti e bassi finché a fine luglio, grazie al peggioramento dei dati relativi al mercato del lavoro, gli operatori sono stati più convinti che il taglio dei tassi fosse vicino ed è partito un rally che ha portato il TLT a toccare il suo massimo YTD a oltre 101$ a metà settembre. Il rally è praticamente terminato alla vigilia della FED, dove abbiamo toccato il picco di euforia. Dopo questo massimo, si è dispersa l’euforia e il TLT segna oggi circa 95$.

Una serie di fattori ha contribuito alla correzione dei bond e all’aumento dei rendimenti da metà settembre in poi:

- Dati sul mercato del lavoro non troppo negativi (NFP ben sopra le attese, Occupazione ADP sopra le attese, JOLTS);

- Inflazione leggermente sopra le attese;

- Un tasso neutrale più alto nell’ultimo dot-plot della FED.

- Verbali dell’ultima riunione della FED che hanno mostrato un dibattito sulla decisione del taglio di 50 punti base con alcuni funzionari che avrebbero preferito un taglio da 25 punti base. È stato sottolineato anche che il taglio di settembre non avrebbe impegnato l’istituto centrale ad un particolare ritmo di riduzione futuro, di fatto facendo perdere le speranze di un taglio di 50 punti base alla prossima riunione;

- Una stagione delle trimestrali buona che continua a tenere gli investitori ancorati all’azionario e poco interessati all’obbligazionario (ricordo che trovate tutte le trimestrali sul canale telegram FreeFinance PRO);

- L’escalation in medio-oriente e il rimbalzo del petrolio che hanno posto dubbi sul percorso dell’inflazione verso il target (ma come abbiamo visto in questo webinar l’attuale aumento del prezzo del petrolio non dovrebbe avere alcun effetto significativo sull’inflazione di fondo e sulle politiche delle banche centrali);

- I fondi sul mercato monetario hanno raggiunto nuovi massimi: 6,46 miliardi di dollari, dimostrando che gli operatori non sono ancora convinti che i tassi scenderanno velocemente.

Quest’ultima correzione obbligazionaria è stata abbastanza repentina e potrebbe creare opportunità di breve per gli investitori che non sono riusciti a posizionarsi finora o per chi volesse continuare ad investire sul rimbalzo obbligazionario.

In effetti, come analizzato in questo webinar, molta ricerca indica quella attuale come un’area di acquisto interessante.

Chiaramente, come dico da oltre un anno, puntare al rimbalzo obbligazionario è un trade che richiede pazienza e per cui si applica la regola del “no pain no gain”: bisogna soffrire una volatilità di breve per beneficiare di ampi guadagni nel medio-lungo periodo.

Personalmente ritengo che per vedere un rimbalzo obbligazionario significativo, in grado di superare i massimi recenti, servirebbero diverse condizioni:

- Peggioramento del mercato del lavoro;

- Inflazione stabile verso il target;

- Peggioramento nella crescita economica;

- Peggioramento delle prospettive delle Magnifiche 7.

Per quanto riguarda la prima condizione, è importante notare che una FED che non prosegue con il ciclo di tagli (o prosegue timidamente) mina alla resilienza del mercato del lavoro e alla crescita economica, di fatto rendendo più probabile un forte taglio dei tassi in futuro. Per questo, a mio parere, il rimbalzo obbligazionario dovrebbe essere un trade da cavalcare anche se, come detto poco fa, sicuramente richiede molta pazienza e “sofferenza”.

Oggi analizziamo un certificato Outpeformance per puntare al rally delle obbligazioni USA a lunga scadenza, investendo in EUR (senza rischio di cambio) e con effetto leva.

Analisi del CH1369851592

Il CH1369851592 è un Certificato Outperformance sull’UBT di Leonteq (BBB) con scadenza a febbraio del 2026, partecipazione a rialzo del 180% e Cap al 150%. Il valore nominale è di 1000 euro.

Il sottostante del certificato è l’UBT, il ProShares Ultra 20+ Year Treasury, un ETF che replica con leva 2x il TLT (l’iShares 20+ Year Treasury Bond ETF, ossia l’ETF che racchiude treasury americani con scadenze superiori a 20 anni).

L’outperformance è un certificato a capitale non protetto che presenta un effetto leva al rialzo e la linearità al ribasso. In altre parole, se comprassimo il certificato alla data di emissione, potremmo guadagnare con effetto leva (fino al cap) nel caso di rialzo del sottostante e perdere 1:1 nel caso di correzione del sottostante.

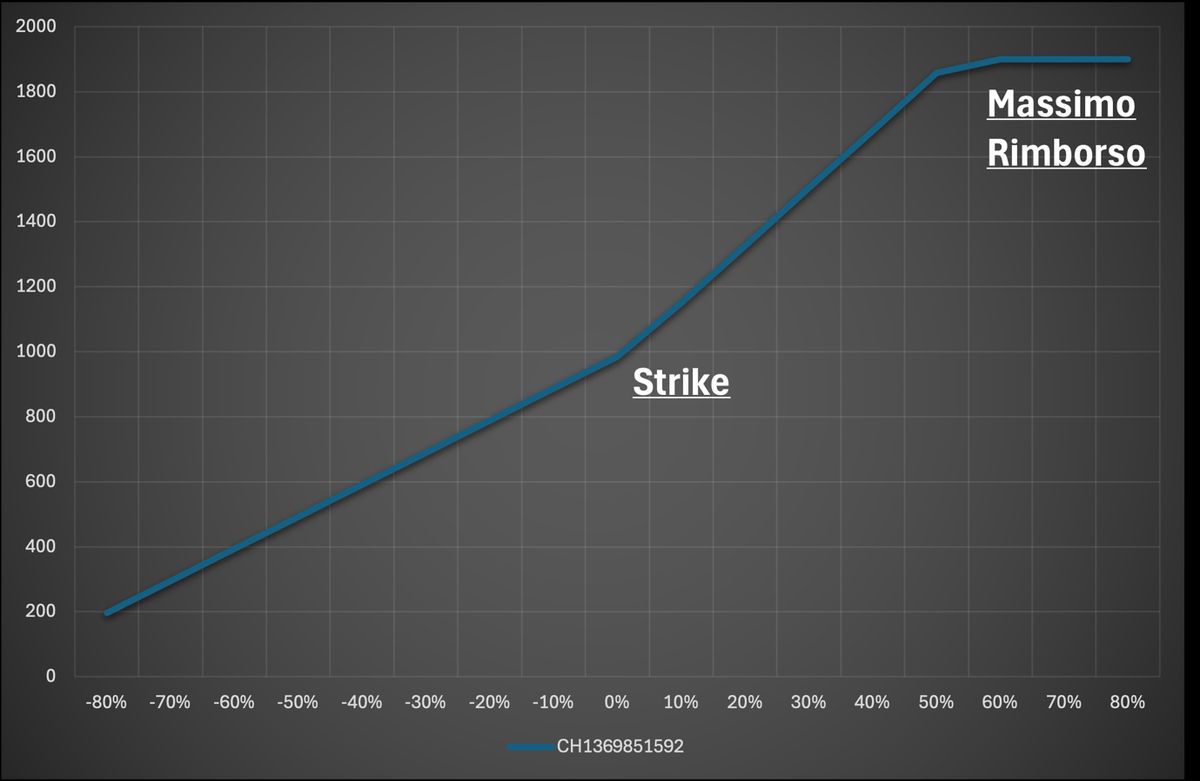

Di seguito vediamo il grafico del payoff a scadenza del CH1369851592.

Come vediamo dal grafico, il certificato replica la performance dell’UBT fino ad un punto (il livello di strike), oltre quel punto il certificato offre un effetto leva (x1,8) fino ad un altro livello (il Cap) dove si raggiunge il massimo rimborso.

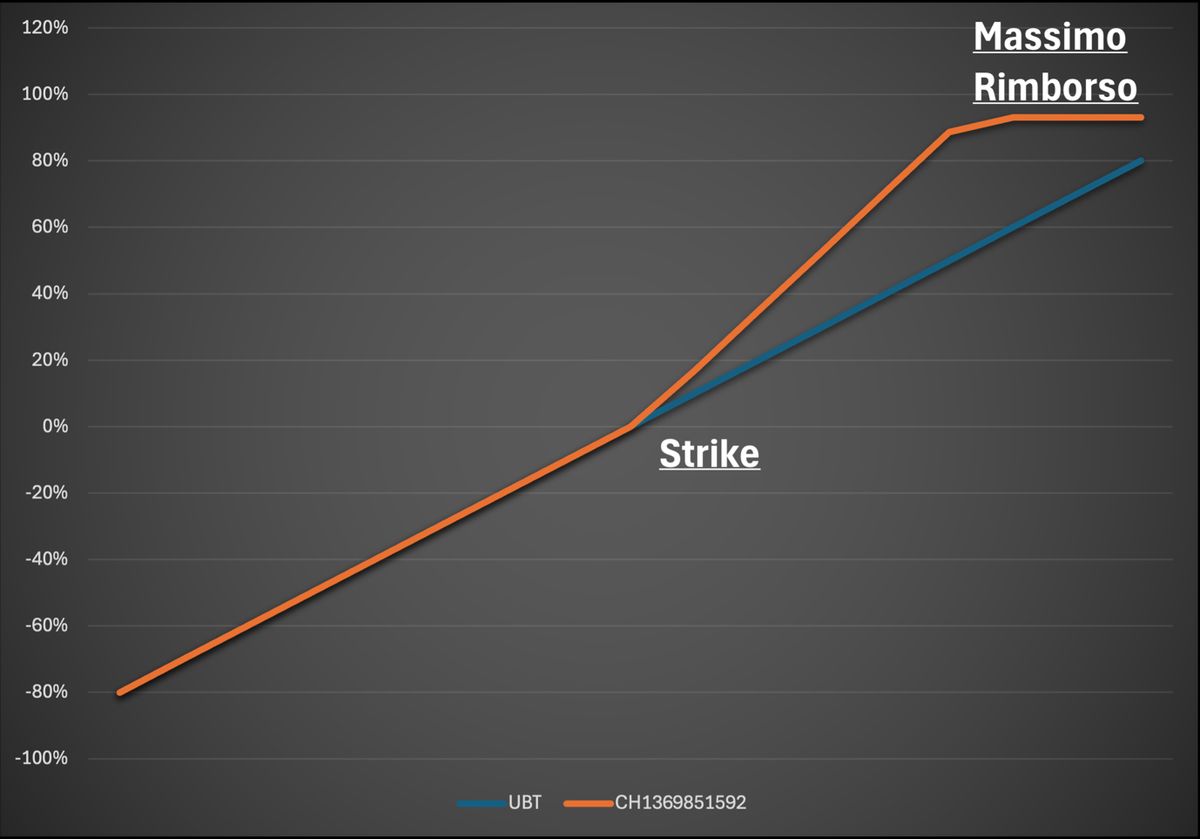

Vediamo lo stesso grafico del payoff, confrontato con il suo sottostante, l’UBT.

Da questo secondo grafico è chiaro che investire in un certificato outperformance Cap ha due vantaggi principali rispetto ad investire direttamente nel sottostante:

- Effetto leva solo in caso di rialzo: investendo direttamente nel sottostante riuscirei ad ottenere una performance lineare, con l’outperformance ho un effetto leva (ma solo al rialzo). Questo mi permette di investire meno capitale per realizzare gli stessi guadagni o anche di realizzare maggiori guadagni a fronte del medesimo capitale investito.

- No rischio di cambio: l’UBT è denominato in USD mentre il certificato in EUR.

Immaginiamo di voler investire 10.000 euro nell’UBT. Dovrò cambiare i 10.000 euro in dollari, al tasso di cambio corrente, dato che l’UBT è denominato in USD. Ad oggi otterrei 10.880$ da investire. Potrò comprare 541 unità dell’ETF.

Immaginiamo che l’ETF raggiungerà un +20%.

Se il tasso di cambio fosse fermo, otterremmo 11.998 euro, ossia un guadagno di 1.998 euro circa (19,98%). In realtà in uno scenario di rimbalzo dei bond il dollaro tenderà ad indebolirsi e il nostro guadagno in euro sarebbe inferiore.

Se comprassi invece il certificato, potrei comprare 10 unità (prezzo di 996,47).

Se l’UBT segnasse un +20%, il rimborso del certificato a scadenza sarebbe di 1.326 euro per ogni certificato acquistato. Dunque, in totale, otterrei 13.295 euro circa per un guadagno di 3.295 euro (+33%). In questo caso non soffrirei il rischio di cambio.

Perciò mi basterebbero 6000 euro di investimento nel certificato per ottenere praticamente lo stesso guadagno che avrei investendo direttamente nel sottostante, senza considerare l’effetto del tasso di cambio. L’effetto leva mi permette di guadagnare di più a parità di capitale investito o di investire meno capitale per realizzare gli stessi guadagni.

Al fine di ottenere questi vantaggi:

- Avrò un rischio emittente aggiuntivo: rispetto ad investire in un ETF (che ha un patrimonio separato e non presenta il rischio emittente) avrò un rischio di credito dato dal rischio emittente del certificato, in questo caso Leonteq (BBB).

- Avrò un massimo rimborso predeterminato: non potrò guadagnare oltre il massimo rimborso.

In particolare, il Cap è posto al +150% da strike ossia a 30,63$. Questo significa che il certificato replicherà con effetto leva dell’1,8x la performance dell’UBT finchè non raggiungerà i 30,63$. Oltre questo livello il rimborso sarà pari al massimo rimborso ossia 1900 euro. Non posso quindi guadagnare più di 1900 euro per ogni certificato acquistato.

Il Cap in questo caso è sufficientemente elevato quindi non si tratta di una grande rinuncia. Il vero svantaggio è il rischio emittente che però è limitato dato che la scadenza del certificato è piuttosto corta (circa 1 anno e mezzo).

È doveroso precisare che gli outperformance non pagano alcun premio periodico: il rendimento viene pagato solo alla scadenza del certificato. Tuttavia, questo non significa che dovrò aspettare la scadenza per realizzare il rendimento: nel caso di rialzo del sottostante il certificato rimbalzerà con effetto leva e potrò prendere profitto anche prima della scadenza.

Di seguito vediamo le caratteristiche del certificato (strike e cap).

Lo strike è posto a 20,42$ mentre il Cap a 30,63$.

Pertanto, a scadenza abbiamo 2 scenari:

- SCENARIO NEGATIVO: se il sottostante (UBT) chiude a scadenza sotto il livello di strike (20,42$), il certificato rimborsa un ammontare commisurato alla perdita del sottostante, perdendo 1:1 con il sottostante. Ad esempio, a fronte di un -20% del sottostante dal livello di strike, il certificato rimborsa 800 euro.

- SCENARIO POSITIVO: se il sottostante (UBT) chiude a scadenza sopra il livello di strike (20,42$), il certificato rimborsa il valore nominale più la performance a leva del sottostante (in questo caso x1,8 ossia il 180% della performance positiva) fino ad un livello di Cap (in questo caso il Cap è del 150%, pari a 30,63$). Il rimborso massimo è quindi 1900 EUR.

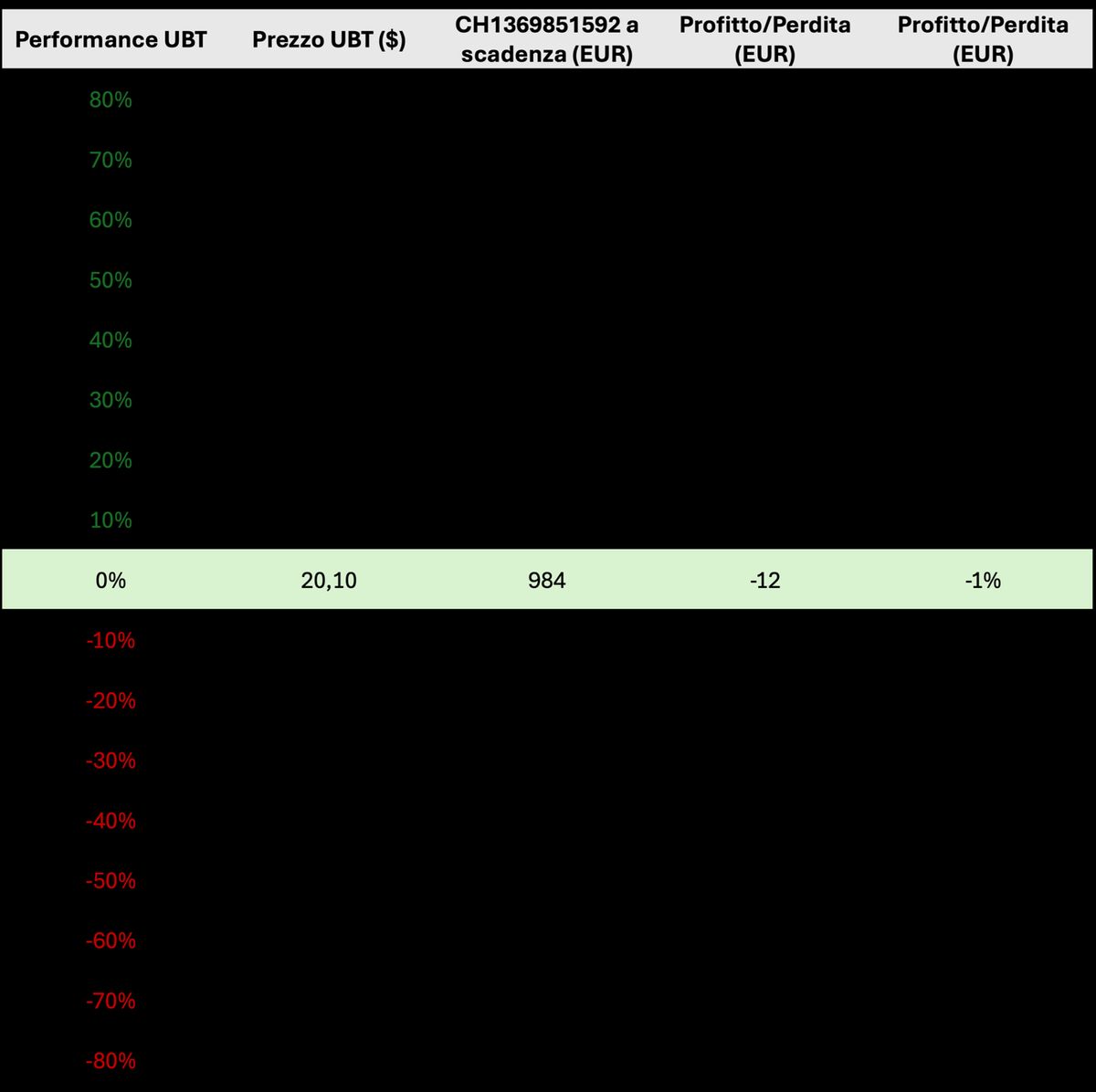

Di seguito vediamo l’analisi di rendimento del certificato nei diversi scenari.

Al momento il prezzo del certificato in acquisto è leggermente sotto la pari, a 996,47 euro con l’UBT a 20,10$.

TLT vs CH1369851592: Pro e Contro

Personalmente ho acquistato il certificato CH1369851592 per sostituire una vecchia posizione sull’ETF TLT. In questo caso ci sono vantaggi e svantaggi dall’operazione.

Il principale vantaggio è il doppio effetto leva a rialzo: abbiamo sia l’effetto leva dell’UBT (x2) che l’effetto leva del certificato (x1,8).

Questi due effetti permettono di liberare capitale perché ho bisogno di meno capitale per ottenere gli stessi guadagni a scadenza. In tal modo il capitale liberato può essere investito in posizioni a supporto: bond, certificati o conti deposito, stabilizzando quindi il portafoglio.

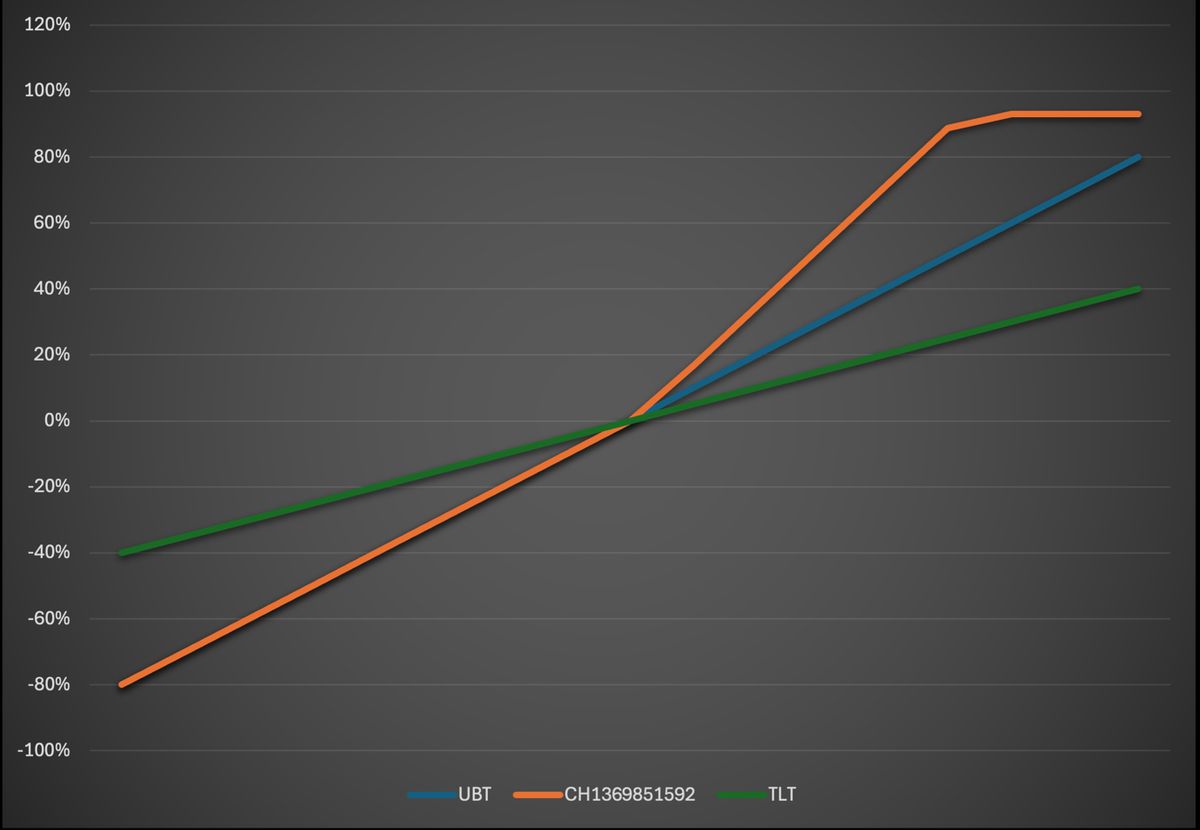

Di seguito vediamo l’analisi del payoff del certificato confrontato con UBT e TLT.

Come vediamo dall’immagine, il TLT (retta in verde) è lo strumento meno efficiente in caso di rialzo ma il più difensivo in caso di ribasso.

In effetti il principale svantaggio della sostituzione del TLT con il CH1369851592 è proprio che negli scenari negativi la perdita è pari a quella dell’UBT quindi si ha la leva 2x.

Vediamo un esempio in numeri per capirne potenzialità e svantaggi dello switch.

Immaginiamo sempre di avere 10.000 euro da voler investire e immaginiamo che la nostra view sia che il TLT realizzi un +10% e l’UBT un +20% circa.

Investendo nel TLT potrei comprare 114 unità, immaginando che il tasso di cambio resti fermo, otterrei 10.999 euro dall’investimento ossia un guadagno di 999 euro (+9,98%).

Come avevamo visto prima, invece, con l’UBT otterrei 1.998 euro circa (19,98%) e con il certificato 3.295 euro (+33%).

Vediamo ora cosa accade in uno scenario negativo. Ipotizziamo che il TLT torni ai suoi minimi assoluti, a 82,42$, perdendo quindi un 13% circa dai valori attuali, e che specularmente l’UBT torni ai suoi minimi assoluti a 15,76$, perdendo un 22% dai valori attuali.

Sempre ipotizzando un tasso di cambio fermo ai valori attuali:

- investendo nel TLT otterrei 8.692 euro circa, perdendo 1.307 euro (-13,1%);

- investendo nell’UBT otterrei 7.840 euro circa, perdendo 2.1560 euro (-21,6%);

- investendo nel certificato otterrei 7.755 euro circa, perdendo 2.244,7 euro (-22,4%).

Tuttavia, se investissimo meno capitale nel certificato i risultati cambierebbero.

Ad esempio, se dei 1000 euro iniziali investissimo 4000 euro sul certificato e 6000 euro su un bond (ad esempio il XS2845452908 in USD), il portafoglio potrebbe essere più efficiente.

Ipotizziamo di trovarci nello scenario negativo tra circa un anno: UBT e TLT tornano ai minimi e i rendimenti obbligazionari tornano ai massimi. Il cambio gioca a nostro favore: il dollaro si apprezza tornando ai massimi YTD.

Investendo tutti i 10.000 euro nel TLT otterrei 8.963 euro circa, perdendo 1.037 euro (-10,3%). Il tasso di cambio favorevole ha ridotto le perdite.

Ora vediamo cosa succede se investo 6000 euro nel bond e 4000 nel certificato.

Partendo dal certificato, non ho impatto del tasso di cambio. Investendo 4000 euro otterrei 3102 euro circa, perdendo 898 euro circa (-22%).

Ipotizzando che il bond si troverà ad un prezzo (clean) del 95% nello scenario negativo, sul bond avrò guadagnato grazie al rateo e al tasso di cambio favorevole. Investendo 6000 euro otterrei 6321 euro circa, guadagnando 321 euro (+5,35%). Sommando le due parti, avrei un valore di 9423 euro, realizzando una perdita di 577 euro circa (-5,77%).

Vediamo ora cosa accade nello scenario positivo, con il TLT a +10%, l’UBT a +20% e il dollaro che torna ai minimi YTD dopo un anno di investimento.

Investendo tutti i 10.000 euro nel TLT otterrei 10.637 euro circa, guadagnando 637 euro (+6,37%). In questo caso il tasso di cambio gioca a sfavore dell’operazione.

Investendo 6000 euro nel bond e 4000 nel certificato ottengo: 5304 euro dal certificato, guadagnando 1318 euro circa dall’operazione (+33%); ipotizzando che il bond si apprezzi solo dell’1% (per essere conservativi) e con il cambio a sfavore, il rimborso sarà di 6249 euro circa, dunque, il bond avrà portato un guadagno di 249 (+4,15%).

In totale le due parti avranno generato 11.567 euro circa per un profit di 1.567 euro (+15,67%).

Dall’esempio numerico si può vedere come un outperformance combinato con un bond può generare maggiore rendimento di una posizione sul TLT negli scenari più probabili.

Altre combinazioni efficienti potrebbero essere l’outperformance sull’UBT combinato con:

- un Treasury USA (es. trentennale USA US912810TX63);

- un Bond corporate in USD (es. US037833EW60 o XS2845452908);

- un certificato con premio periodico sull’UBT (come il CH1332465587, analizzato in questo articolo, verificando di acquistare sotto il minimo valore di rimborso);

- un certificato su indici (come il CH1349988803 o il CH1369861799 di cui avevamo parlato in questo articolo);

- un certificato difensivo su UBT e bancari italiani, quest’ultimi negativamente correlati al taglio dei tassi, (come il CH1358855620 di cui avevamo parlato in questo articolo).

Combinare strumenti con payoff diversi ci può aiutare a ottimizzare il rendimento negli scenari più probabili, abbassando il rischio e la volatilità di portafoglio.

di Francesca Fossatelli - www.freefinance.biz