Con il barometro Vstoxx che segna ancora acque agitate, Unicredit erge le barriere contro i ribassi sul mercato italiano.

Prosegue la fase di lateralizzazione del principale listino azionario italiano, con il FTSE Mib che continua a muoversi in maniera non strutturata tra l’area di supporto localizzata in area 24.000 punti e la zona di resistenza in area 25.300 punti, che finora ha respinto con convinzione tutti i tentativi di allungo dell’indice. L’atmosfera di calma apparente che si respira sui mercati europei è tuttavia spezzata dall’osservazione del VStoxx, l’indice che misura la volatilità sui mercati europei (il cosiddetto indice della paura, insieme al ben più noto Vix per i mercati americani), che continua a viaggiare ben al di sopra del 20%, ossia quella che può essere considerata la soglia di “tranquillità” sui mercati.

Il barometro della volatilità implicita continua, dunque, a suggerire che ulteriori turbolenze all’orizzonte sono da mettere in preventivo, permanendo così la necessità da parte degli investitori di proteggere il proprio capitale da possibili discese dell’azionario. Proprio con riferimento al mercato italiano, Unicredit offre una struttura che privilegia la componente difensiva ma che, proprio grazie alla elevata volatilità di tale contesto di mercato, consente di poter ottenere un rendimento comunque molto ben proporzionato rispetto al rischio sostenuto.

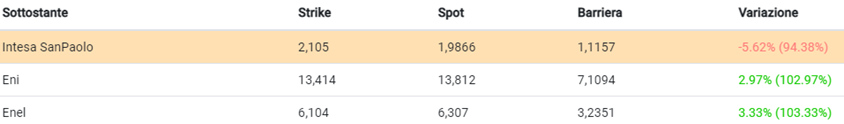

Parliamo del Fixed Cash Collect (ISIN: DE000HB57745) scritto su un basket composto da tre dei titoli più capitalizzati e rappresentativi del nostro listino, ossia Intesa Sanpaolo, Eni ed Enel. Il certificato, oltre a pagare premi incondizionati dell’1,5% a cadenza trimestrale, presenta barriere capitali decisamente profonde e poste al 53% dei rispettivi prezzi di riferimento iniziale. Andando ad analizzare uno per uno i livelli knock-out, possiamo renderci conto di quanto sia effettivamente difensiva la proposta di Unicredit: la barriera su Intesa Sanpaolo è infatti fissata ad 1,1157 euro, prezzo che il principale istituto bancario italiano non tocca dal lontano marzo 2013; allo stesso modo, il knock-out su Enel è posto a quota 3,2351 euro, non trattato dal gigante delle utilities dal 2014. Stesso discorso per Eni, la cui barriera in area 7,1094 euro è stata violata negli ultimi 25 anni solamente in occasione del lockdown di marzo 2020 e nei mesi di settembre ed ottobre 2020, quando cioè il prezzo del petrolio era momentaneamente precipitato in prossimità dei suoi minimi storici.

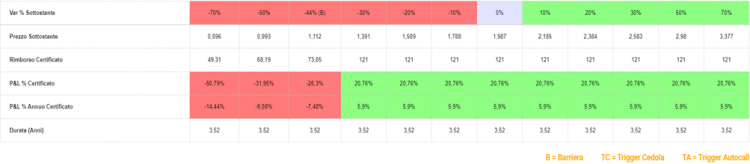

Il prodotto ha una durata di 3 anni e mezzo, con possibilità, dalla terza data di osservazione (19 gennaio 2023) e per le successive date a cadenza trimestrale, di rimborso anticipato del valore nominale (pari a 100 euro), qualora tutti i titoli rilevino al di sopra del 95% dei rispettivi strike price. Nel caso in cui si arrivi alla data di osservazione finale del 16 ottobre 2025, il prodotto rimborserà il proprio valore nominale, oltre ad un ultimo premio dell’1,5%, qualora il peggior titolo (attualmente Intesa Sanpaolo) non perda un ulteriore -44% circa dal prezzo attuale. Al di sotto del livello barriera il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata a partire dallo strike.

Il certificato è attualmente esposto ad un prezzo lettera prossimo alla parità, con un rendimento complessivo ottenibile dall’investitore pari al 20,76% (5,9% circa su base annua), in condizioni di lateralità.

Articolo a cura di Pierpaolo Scandurra

www.certificatiederivati.it

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »