Fari puntati sull’OPA amichevole di KKR su Telecom Italia, con il CdA che ha recentemente aperto ad una trattativa con il fondo americano. Come monetizzare l’elevata volatilità sul titolo con i certificati di investimento.

Sono settimane roventi per il titolo Telecom Italia quelle che stiamo attraversando, e non di certo per le temperature atmosferiche del periodo. Infatti, dopo che la proposta amichevole di OPA (prezzo indicativo fissato a quota 0,505 euro per azione) da parte del fondo statunitense KKR era arrivata come un fulmine a ciel sereno infiammando le quotazioni del titolo, arrivato nel frattempo a toccare un massimo di 0,5094 euro, il mercato sembrava aver accantonato questa ipotesi, con TIM che era addirittura scesa in area 0,22 euro, minimi storici mai raggiunti dall’azione. Non più tardi di dieci giorni fa è arrivata poi una apertura ufficiale da parte del management di Telecom alla proposta arrivata da oltreoceano, con il CdA che ha confermato la volontà di eseguire il Piano industriale recentemente approvato ma al tempo stesso ha dato il via libera a un’interlocuzione formale con KKR per valutare l’attrattività e la concretezza della potenziale offerta del fondo americano, riaccendendo la volatilità sul titolo.

I riflettori rimangono dunque ben accesi sulle vicende che potranno riguardare Telecom Italia nelle prossime settimane o mesi, con il mondo dei certificati che in tale contesto di accentuata volatilità (implied volatility a 30 giorni attualmente al 57% circa) esprime al meglio le proprie potenzialità, in virtù della componente vega negative presente nei certificati a capitale condizionatamente protetto che influisce negativamente sui prezzi dei prodotti, creando pertanto opportunità per l’investitore che non ha ancora preso posizione. Andiamo quindi sul mercato secondario alla ricerca di prodotti che offrano un elevato upside nel caso in cui si concretizzi effettivamente il takeover, sempre con un occhio attento nel selezionare strutture aventi strike price su TIM leggermente inferiore al prezzo indicato da KKR, in modo da poter sfruttare appieno un eventuale rialzo dei prezzi sul titolo.

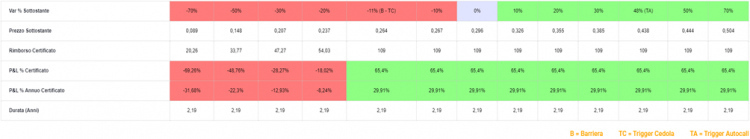

Tra le alternative più aggressive disponibili spicca senz’altro il Double Maxi Cash Collect (ISIN: NLBNPIT12JQ5) emesso da BNP Paribas, che, dopo lo stacco dei due maxi premi iniziali, è esposto ad una quotazione lettera pari a circa 66 euro, a sconto rispetto alla componente lineare; il worst of Telecom Italia è attualmente al 68% circa dello strike price (posto a quota 0,4386 euro) e poco al di sopra della barriera a 0,2632 euro, mentre gli altri sottostanti (Unicredit, Stellantis e Pirelli) si trovano a ridosso dello strike price (Immagine 1). Il certificato corrisponde un flusso di premi dotato di effetto memoria a cadenza trimestrale dell’1%, con la possibilità, già dalla prossima data di osservazione (18 maggio 2022), di vedere rimborsato il valore nominale (pari a 100 euro) qualora tutti i titoli rilevino al di sopra del 100% dei rispettivi strike price. In condizioni di lateralità ed assumendo il pagamento di tutti i premi previsti fino a scadenza, il prodotto genererebbe un rendimento di poco inferiore al 30% a/a (scadenza fissata a maggio 2024).

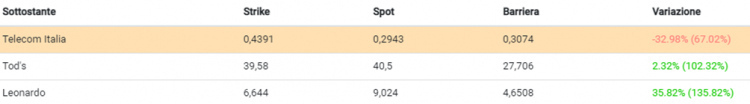

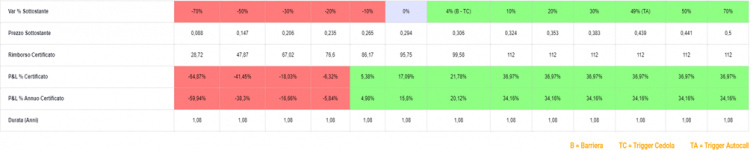

Più protettivo è il Cash Collect Memory Airbag (ISIN: DE000HV4MBM5) emesso da Unicredit ed acquistabile sul segmento Cert-X ad un prezzo ask di 82 euro circa. Anche in questo caso (Immagine 3) il titolo ampiamente peggiore del paniere è Telecom Italia, a ridosso della barriera capitale posta a quota 0,3074 euro (strike price pari a 0,4391 euro, al di sotto del prezzo di OPA), con una performance teorica del 37% circa in caso di recupero della stessa (durata residua del prodotto di poco superiore ad un anno, scadenza fissata ad aprile 2023), considerando anche i premi trimestrali del 2,4% dotati di effetto memoria che si incasserebbero in tal caso; il certificato può inoltre essere richiamato anticipatamente già dalla prossima data di rilevamento (21 aprile 2022), qualora tutti i sottostanti rilevino in corrispondenza dei rispettivi prezzi strike. Il prodotto offre altresì un’esposizione meno che proporzionale alle eventuali performance negative del sottostante, in virtù della presenza dell’effetto airbag, come da analisi di scenario riportata di seguito (Immagine 4).

Articolo a cura di Pierpaolo Scandurra

www.certificatiederivati.it

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »