Il Phoenix Memory Step Down di BNP Paribas scritto su titoli del settore utilities presenta un flusso cedolare dello 0,73% mensile

Tanto tuonò che piovve. La narrativa della discesa dei tassi di interesse, che ha cominciato ad affermarsi in Europa già nell’estate del 2023, è finalmente sfociata nei fatti in questa seconda parte dell’anno, con la BCE che ha finora limato per tre volte il costo del denaro, attualmente al 3,25% dopo che lo aveva portato fino al 4% a settembre 2023. Dopo nove mesi di “plateau” sono arrivati i tanto invocati tagli, grazie ad un’inflazione tornata finalmente nei ranghi (soprattutto grazie alla normalizzazione del costo dell’energia) e ad economia europea di certo non brillante, sebbene si continui ancora a ritenere tabù la parola “recessione”. Passando al mondo delle equities, se il ciclo di aumento dei tassi di interesse era stato correttamente associato al buon andamento del settore bancario, il ciclo di riduzione del costo del denaro avrebbe dovuto portare una overperformance di quelle società strutturalmente più indebitate, dunque più sensibili all’andamento del costo del debito. Tra queste vi sono certamente le utilities, aziende ad elevata intensità di capitale che hanno bisogno di costanti investimenti infrastrutturali.

Ma a partire da giugno 2024 come si sono comportati questi titoli in Europa? Se dovessimo dividere il 2024 borsistico in due fasi distinte, una pre-tagli (fino a inizio giugno) ed una post-tagli (da giugno ad oggi) non rimarremmo così sorpresi. Mentre nella prima fase l’indice Eurostoxx 50 ha realizzato un +9,8%, staccando il settoriale Stoxx 600 Utilities (fermo a -0,8%), nella seconda parte la situazione si è completamente capovolta: se l’indice paneuropeo è arretrato di 2,2 punti percentuali, il settoriale è risultato in progresso di oltre cinque punti percentuali, confermando quanto era stato ipotizzato. Viene ora da chiedersi quali sono le previsioni del mercato riguardo le prossime mosse della Banca Centrale Europea: ebbene, i tagli stimati entro la fine del 2025 sono almeno altri cinque, che porterebbero i tassi verso l’obiettivo di medio termine del 2%, favorendo (almeno in teoria) ancora il comparto delle utilities.

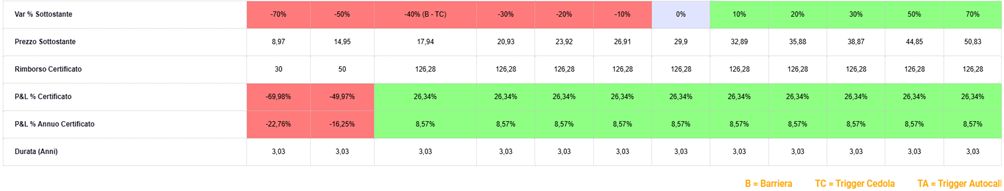

Per questi motivi abbiamo posto sotto la nostra attenzione il Phoenix Memory Step Down (ISIN: XS2873903608) emesso da BNP Paribas e scritto su un basket worst of composto da Veolia, A2A, Verbund ed E.On, titoli caratterizzati da una volatilità implicita contenuta ed attualmente compresa tra il 21% circa di A2A ed E.On ed il 24% circa di Verbund. Il prodotto prevede premi condizionati pari allo 0,73% mensile (8,76% p.a.) con barriera capitale e premio poste al 60% dei rispettivi valori iniziali e durata di tre anni, con la possibilità, a partire dalla data di osservazione del 30 gennaio 2025 e per le successive date a cadenza mensile, di rimborso anticipato del valore nominale, pari a 100 euro, qualora tutti i titoli rilevino al di sopra del 100% dei rispettivi valori di riferimento iniziali (il trigger autocallable decresce poi dell’1% ogni mese).

Qualora si giunga alla data di osservazione finale del primo novembre 2027 senza che il certificato sia stato richiamato anticipatamente, il prodotto rimborserà il proprio valore nominale qualora tutti i titoli non perdano più del 40% dai rispettivi valori di riferimento iniziali, generando un rendimento annualizzato pari all’8,8% circa. Al di sotto del livello barriera il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata a partire dallo strike price.

Report a cura di Pierpaolo Scandurra

www.certificatiederivati.it

DISCLAIMER

La presente avvertenza è fornita in quanto il contenuto della presente comunicazione può contenere informazioni che la rendano riconducibile alla fattispecie di “raccomandazione di investimento", secondo la definizione di cui all’art. 20 del Regolamento (UE) n. 596/2014 (la “Market Abuse Regulation”, di seguito “MAR”) ed è fornita da Certificati e Derivati S.r.l. (“CED”) in quanto soggetto rientrante nella definizione dei c.d. “esperti” ai sensi dell’art.3(34)(i) MAR e articolo 1(a) del Regolamento Delegato (UE) 958/2016 (“RD 958/2016”). CED non svolge servizi e attività di investimento nei confronti del pubblico e come tale non è soggetto all’obbligo di autorizzazione previsto dal Testo Unico in materia di intermediazione finanziaria D.LGS 58/1998.

La presente comunicazione non ha finalità commerciale ma solo informativa e come tale non risponde ai requisiti di indipendenza delle ricerche su investimenti e non è soggetta a divieto di negoziazione prima della sua divulgazione. Per informazioni su Certificati e Derivati in qualità di produttore delle raccomandazioni, sulla presentazione delle raccomandazioni e sulle posizioni e conflitti di interesse del produttore, si prega di cliccare qui. (link https://www.certificatiederivati.it/bs_ros_disclaimer.asp)

Ricordiamo, prima di effettuare un’operazione, di leggere attentamente il prospetto di base, ogni eventuale supplemento, la nota di sintesi, le condizioni definitive e il documento contenente le informazioni chiave (KID) e, in particolare, le sezioni dedicate ai fattori di rischio connessi all’investimento, ai costi e al trattamento fiscale relativi ai prodotti finanziari ivi menzionati reperibili sul sito dell’emittente.