Gli investitori si erano abituati troppo bene, si erano convinti che il mercato azionario potesse salire in modo continuo e con oscillazioni di prezzo contenute.

Il recente ribasso ha riportato con i piedi per terra i risparmiatori e come al solito l'ha fatto in modo ruvido, generando un'ondata di ansia e di paura.

La storia dei mercati finanziari insegna che le fasi di mercato rialzista sono periodicamente intervallate da fasi di debolezza momentanea oppure da periodi di tendenza ribassista.

L’attuale situazione è quindi utile per alcune riflessioni ad alta voce che possono essere utili al risparmiatore, soprattutto se poco esperto dei mercati finanziari.

Primo aspetto: le fasi di mare mosso e di aumento della volatilità sono situazioni fisiologiche sui mercati finanziari, anche se mandano in crisi l'emotività degli investitori e dei risparmiatori meno esperti.

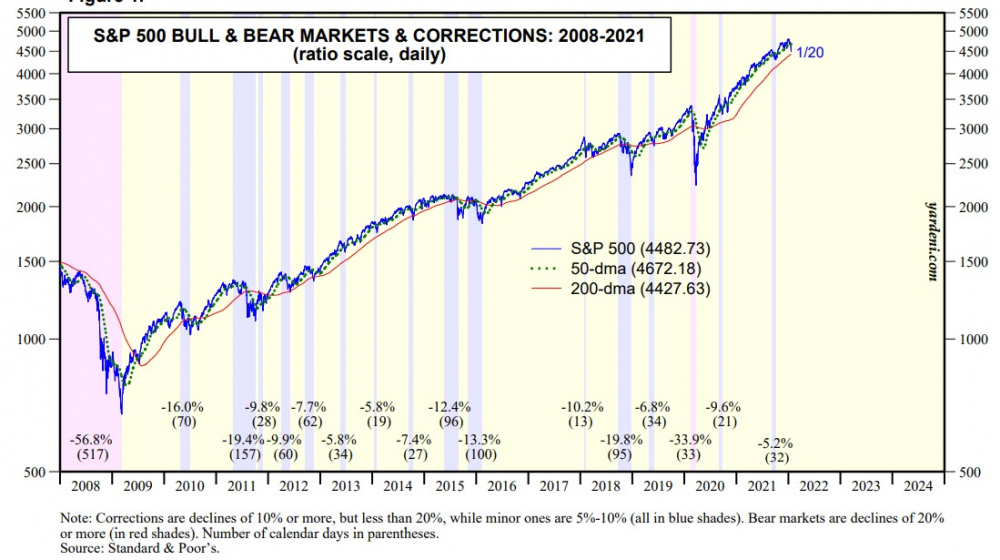

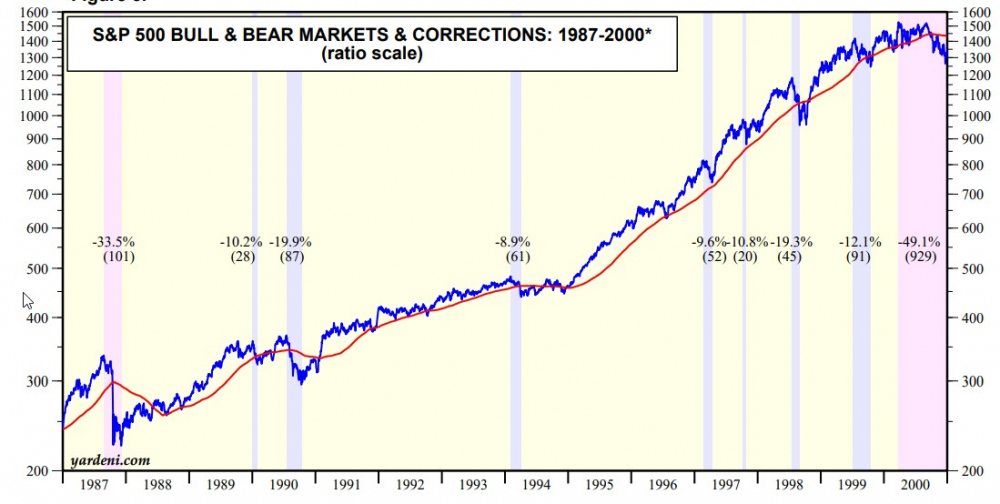

Come illustrato nell’ultimo report di Ed Yardeni, periodicamente si sviluppano correzioni di una certa intensità, come illustrato nelle immagini sottostanti.

Senza entrare nel dettaglio dello studio, che chiunque può consultare gratuitamente direttamente sul sito dell’autore, sintetizzando al massimo il concetto è che ogni circa 2 anni si registra una correzione superiore al 10% e che la correzione media è intorno al 13%.

Secondo aspetto: i movimenti ribassisti di prezzo possono essere distinti tra “correzioni” e “inversioni di tendenza”.

Le correzioni sono fasi di debolezza momentanea, movimenti fisiologici che tendono ad essere riassorbiti in breve tempo e che quindi costituiscono un’occasione di acquisto.

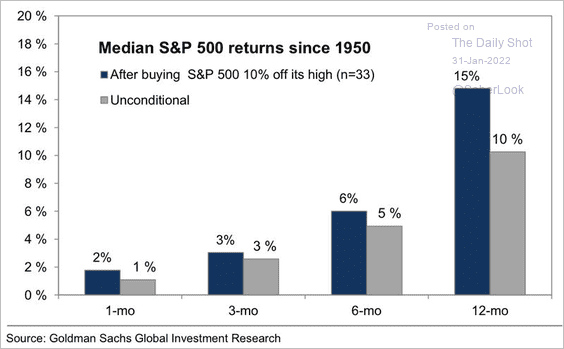

Sintetizzando e traducendo in parole povere: generalmente quando le quotazioni di un indice azionario, come ad esempio l’S&P500, correggono del 10-15% siamo di fronte ad una occasione di acquisto, come illustrato nella immagine sottostante.

Al contrario invece le inversioni di tendenza sono movimenti che generalmente coincidono con una fase di recessione economica oppure un evento choc, come un cigno nero, e che si rivelano essere più incisivi sia in termini di ribasso percentuale che di durata temporale.

In questi casi infatti il tempo che un indice impiega per recuperare il ribasso è generalmente misurabile in anni e può ammontare anche di 5-7 anni, come avvenuto nel recente passato (2000-2002 e 2007-2009) e come evidenziato nell'immagine sottostante che ritrae l'indice S&P500.

In realtà i tempi di recupero, chiamati "recovery period" in gergo tecnico, possono essere anche più ampi e raggiungere i 15 anni come nel caso del Nasdaq, come evidenziato nell'immagine sottostante.

L'analisi del tempo di recupero è un dato di fondamentale importanza da considerare quando si costruisce un portafoglio perchè permette di stimare un'ottica temporale congrua su cui impostare il portafoglio e la strategia di investimento.

Terzo aspetto: la domanda più gettonata del momento è "cosa fare quando i mercati correggono? Acquistare o vendere?"

Per rispondere a questa domanda, occorre distinguere in base alla strategia implementata.

Se l’investitore ha in essere un piano di accumulo (PAC), la soluzione più saggia è di mantenere fede al piano e continuare con gli ingressi prestabiliti. Le fasi di ribasso del mercato sono positive per il risparmiatore che investe in un indice azionario tramite un piano di accumulo.

Se l’investitore ha costruito un portafoglio statico (portafoglio “lazy” o “pigro”), è necessario mantenere i nervi saldi e continuare a rispettare le regole della strategia. Eventualmente si può valutare di ribilanciare i pesi, magari utilizzando la liquidità a disposizione per gli investimenti.

In occasione di entrambe queste due soluzioni, il rumore di breve periodo non deve interferire ,o peggio ancora interrompere, la strategia di medio-lungo periodo.

Se invece l’investitore sta utilizzando una strategia attiva, a seconda delle regole di gestione, è possibile intervenire e modificare l’asset allocation di portafoglio.

Se la strategia è "trend follower, probabilmente sarà opportuno chiudere alcune posizioni.

Al contrario invece, se la strategia si basa su una logica "contrarian o reversal" è possibile sfruttare la debolezza delle quotazioni per acquistare, magari in modo frazionato, sfruttando i momenti di tensione dei prezzi.

Quarto aspetto: non dimenticare che sui mercati finanziari il principale nemico di noi stessi siamo proprio noi stessi.

Ogni volta che sui mercati c’è mare mosso, la paura e l’ansia prendono il sopravvento e le decisioni di investimento vengono prese con la pancia e non con la testa con la conseguenza negativa di compiere gravi errori finanziari, come interrompere un piano di accumulo o mettere in discussione una strategia o una pianificazione di lungo periodo.

In questi momenti è indispensabile farsi violenza, mettere a tacere la pancia e rispettare il metodo.

Quinto aspetto: per limitare l’incidenza dell’emotività ed evitare di trovarsi in balia di paura e ansia, è utile definire in modo preciso la propria personale tolleranza al rischio e cioè la capacità sia monetaria che (soprattutto) psicologica di sopportare le perdite e le forti oscillazioni del portafoglio.

In quest’ottica è utile comprendere qual è la quota percentuale massima di azionario da inserire in portafoglio in modo che, in caso di ribasso del mercato azionario, le oscillazioni di prezzo del portafoglio restino circoscritte a quanto siamo realisticamente in grado di sopportare.

Dal punto di vista operativo ci sono numerose formule, alcnue molto complesse, per calcolare la quota massima (peso percentuale) di capitale a rischio del portafoglio ma qui ne suggerisco una molto semplice ma altrettanto utile per l’investitore privato.

Il primo passaggio consiste nel porsi la domanda “nell’arco temporale di un anno, fatto 100 il mio patrimonio, in termini percentuali quanto sono disposto a rischiare di perdere per puntare a soddisfare il mio obiettivo finanziario?” mentre il secondo passaggio consiste nel moltiplicare per 2 oppure per 2,5 il numero indicato nella prima risposta.

Esempio: se la tolleranza al rischio è del 10%, il peso percentuale massimo del capitale “a rischio” sarà (10*2) = 20% oppure (10*2,5)= 25%.

Applicando questa semplice formula e rispettandone l'indicazione è possibile gestire la tolleranza al rischio in modo efficiente, riducendo lo stress emotivo durante le fasi di alta volatilità del mercato azionario.

Sesto aspetto: tutte le criticità appena descritte si verificano a causa della mancanza di una corretta pianificazione finanziaria.

Se prima di investire, ogni risparmiatore definisse la propria strategia di investimento, non si troverebbe a guidare in mezzo alla nebbia, schiavo dell'emotività, ma al contrario nel medio - lungo periodo otterrebbe risultati positivi.

Ricordo che i passaggi base per la costruzione di un portafoglio personalizzato in funzione della propria pianificazione finanziaria sono:

-definizione dell'obiettivo di investimento: conservazione, entrata periodica, somma nel futuro o rendimento;

-inquadramento dell'ottica temporale;

-analisi del grado di rischio;

-definizione dell'asset allocation ideale;

-diversificazione tra asset class;

-ribilanciamento o regole di gestione delle posizioni oggettive e testate su base statistica.

Tornerò a breve su quest'ultimo argomento all'interno di una video conferenza del progetto gratuito "Investire con Gabriele Bellelli" a cui puoi iscriverti a questo link https://attendee.gotowebinar.com/register/7909059134003544075

Se ti interessa approfondire questo argomento oppure se hai dei dubbi o delle domande, iscriviti al mio gruppo Facebook "investire con Gabriele Bellelli", a cui puoi iscriverti cliccando su questo link

Buon investing

Gabriele

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »