27 novembre 2024

Nell'ultimo mese, il titolo di Assicurazioni Generali ha mostrato un trend in crescita. A inizio periodo, il prezzo era intorno ai 25,60 €, per poi salire progressivamente fino a toccare i 27,70 € nell'ultima settimana, con un aumento complessivo di circa il 7%. Questo rialzo è stato supportato da volumi di scambio superiori alla media e da una tendenza positiva nell'intero settore assicurativo europeo.

I principali driver di questa crescita includono i solidi risultati finanziari trimestrali e la stabilità delle prospettive di business. Gli analisti sono ottimisti: le previsioni sul target price medio si attestano tra i 28 e i 30 €, segnalando ulteriori margini di crescita.

Inoltre, la società gode di una valutazione fondamentale attraente, con un rapporto P/E intorno a 11.

La volatilità è rimasta relativamente bassa, indicando un profilo di rischio moderato e rendendo il titolo interessante per investitori orientati a strategie conservative.

Lettura grafica e Mappa dei Flussi Monetari sul mercato delle Opzioni

Il grafico dei prezzi mostra questo titolo in forte tendenza rialzista da inizio anno, con pochi momenti di respiro e continue rotture delle resistenze.

Attualmente gli indicatori tecnici come la Regressione Lineare sono sotto al prezzo e in pendenza positiva.

Il trigger Mc4, sul lap del giorno 15 novembre, ha virato nuovamente al rialzo ed i volumi sono sono assolutamente sopra la media di periodo.

I primi supporti si trovano a 26,13 e successivamente a 25,16. Al rialzo la resistenza si trova esattamente in area massimi a 27,70

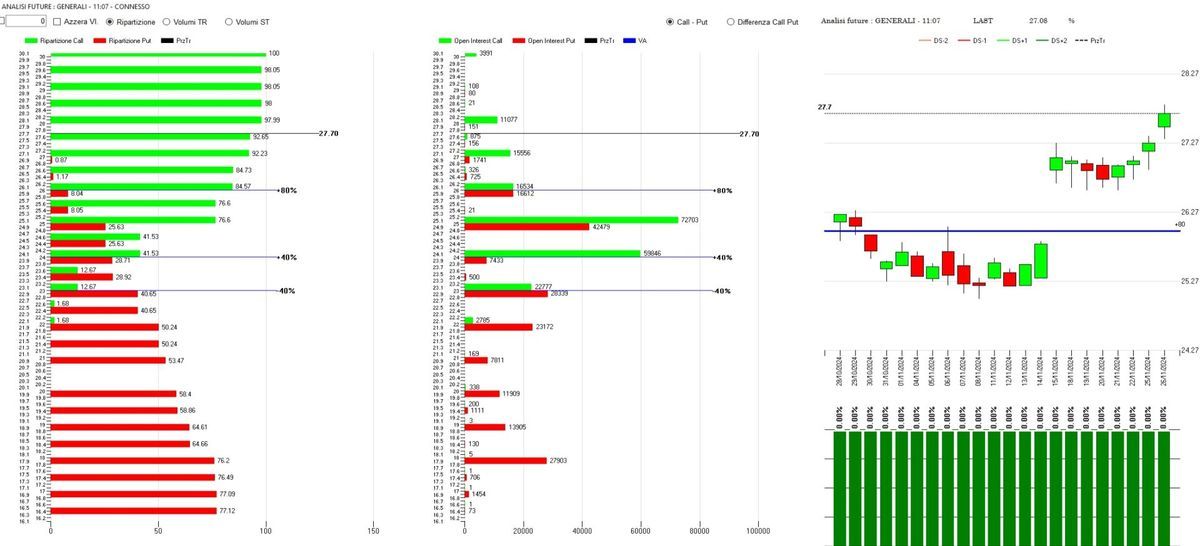

ANALISI DEI FLUSSI MONETARI

Il grafico di tutti i contratti in opzioni che sono a mercato su tutte le scadenze quotate fino a Marzo 2025 ci mostra una situazione di assoluto eccesso rialzista e dove i prezzi hanno mandato Itm numerosissimi strike di call che, per l'effetto degli ingressi long in copertura di gamma, hanno autoalimentato il trend uscendo in modo netto dal Fair Value che era stato originariamente prezzato su area 24,0.

Attualmente i prezzi, nella loro inarrestabile salita, dopo aver fatto crollare le enormi pile di call poste dapprima a strike 23,0, poi a strike 24,0 ed infine a strike 25,0, stanno arrivando velocemente a contatto con gli ultimi strike netti di call a 27,0 e 28,0.

In tutti i casi gli operatori continuano a sostenere le quotazioni con continui ingressi di put confermando il loro interesse a mantenere il titolo in portafoglio.

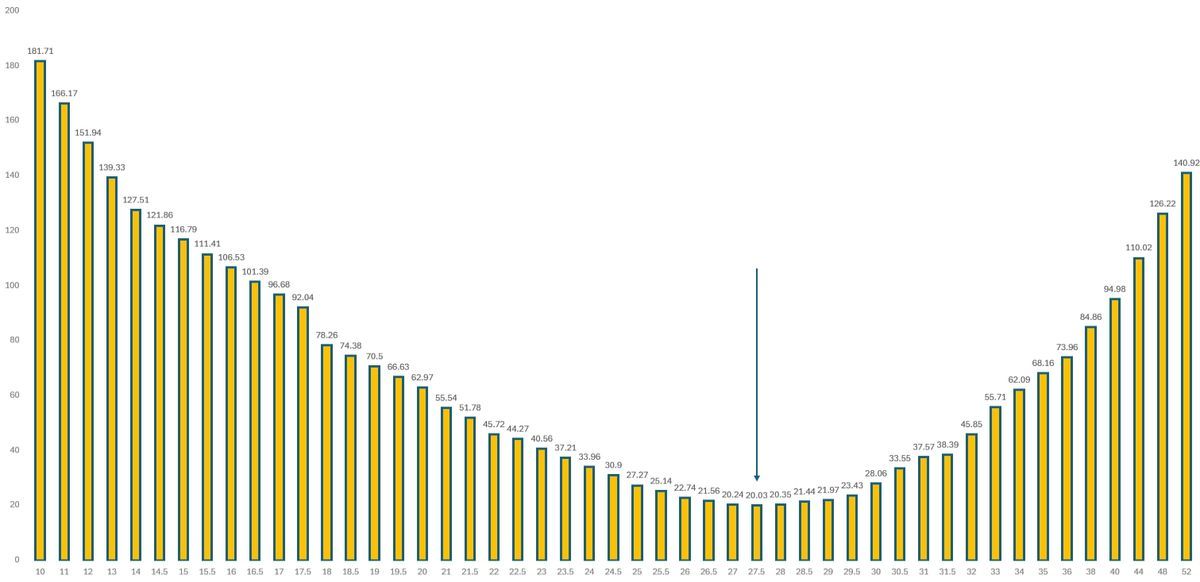

ANALISI DELLO SKEW DI VOLATILITA’

Lo smile di volatilità è un grafico che mostra come la volatilità implicita di un’opzione varia in funzione del suo strike price.

Questo indicatore ci mostra come i valori prezzati ai lati estremi del valore del sottostante hanno una volatilità implicita e di conseguenza un pricing delle opzioni molto alto.

A fronte di una implicita Atm pari al 20,03% è ben visibile una netta asimmetria che prezza maggior volatilità sul lato destro, quello rialzista, rispetto a quello sinistro. Infatti a strike 31 la volatilità prezzata dal mercato è pari al 37.57% mentre alla stessa distanza di dieci punti dal valore Atm, a strike 24 la volatilità si attesta al 33,96 dimostrando come gli operatori temono ancora maggiormente la possibilità di nuovi ed ulteriori rialzi.

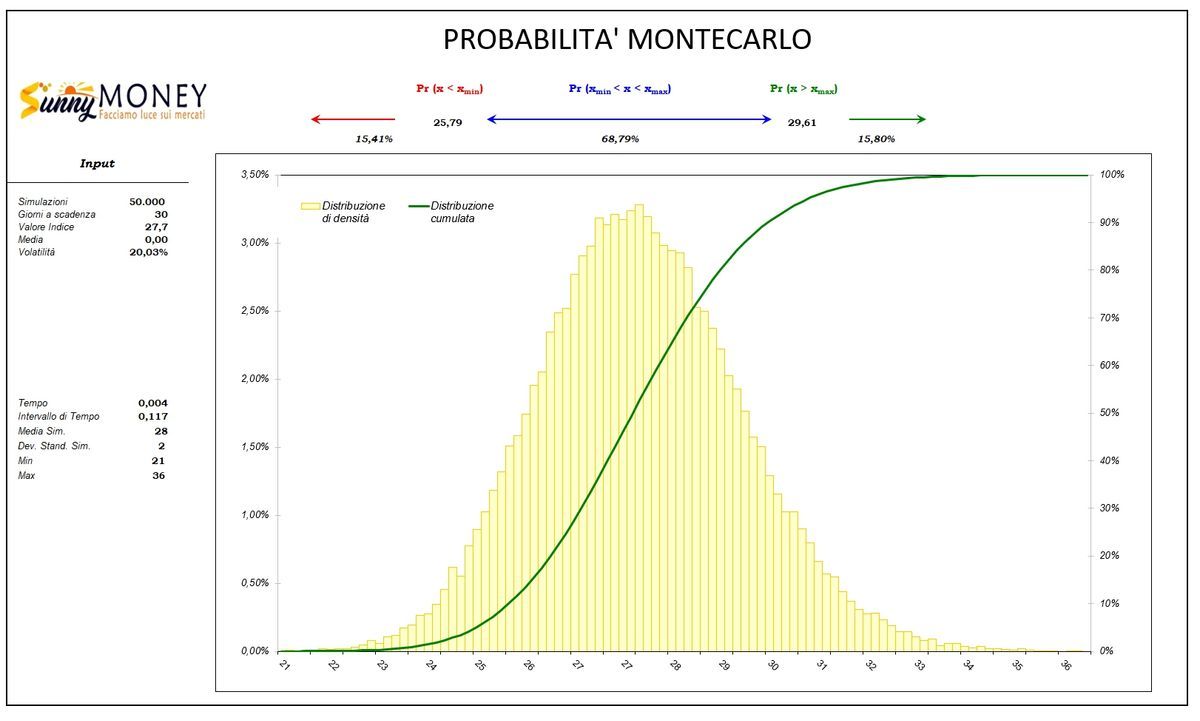

PROBABILITA’ MONTECARLO

l simulatore Monte Carlo è uno strumento statistico utilizzato in finanza per analizzare e prevedere il comportamento della variabilità finanziaria sotto incertezza. Il metodo Monte Carlo si basa sulla generazione di un gran numero di scenari possibili per le variabili di interesse, utilizzando tecniche di simulazione stocastica.

La simulazione che abbiamo effettuato con 50000 lanci ci mostra che questo mercato, con Vwap a 40,79e volatilità implicita Risk Reversal pari al 34,34%, per i prossimi 30 giorni ha il 69,99% di probabilità di rimanere tra 35,97 e 45,61

Il metodo Montecarlo comunque conferma che le probabilità al rialzo, da questi livelli di prezzo, sono sensibilmente maggiori delle probabilità al ribasso: 16,13% al rialzo e 13,88% al ribasso.

Portafoglio Facile un servizio di Analisi Pianificata di Investimento Strategico.

www.sunnymoney.it