Un Fixed Cash Collect di Ubs concilia elevata protezione del capitale e rendimenti a doppia cifra

In Italia la campagna elettorale per le elezioni politiche del 25 settembre è ormai entrata nella fase clou, con la coalizione di centrodestra capeggiata da Giorgia Meloni data in netto vantaggio sul centrosinistra dai principali sondaggisti. Lo scenario, ormai sempre più probabile, di una vittoria dei conservatori non è però visto di buon occhio dagli hedge fund: Financial Times ha infatti recentemente un report secondo il quale le posizioni nette short sul debito pubblico italiano per un controvalore complessivo di circa 39 miliardi di euro, ai massimi dai tempi della crisi finanziaria del 2008. Dietro questa “grande scommessa” non ci sarebbero però soltanto motivazioni politiche, ma anche i crescenti rischi derivanti dalla crisi energetica in corso.

Il tetto al prezzo del gas di cui si sta discutendo in Europa e che potrebbe essere fissato nelle prossime settimane potrebbe infatti non bastare per attenuare la pressione su famiglie e imprese, schiacciate sempre di più dal caro bollette. La forte incertezza in vista dei prossimi mesi può però essere gestita in modo ottimale dagli investitori utilizzando i giusti strumenti, magari dotandosi di un ampio margine di sicurezza utile per gestire anche momenti di mercato non propriamente favorevoli. A tal proposito, il segmento dei certificati di investimento è gremito di soluzioni in grado di proteggere i portafogli, offrendo al contempo un buon rendimento.

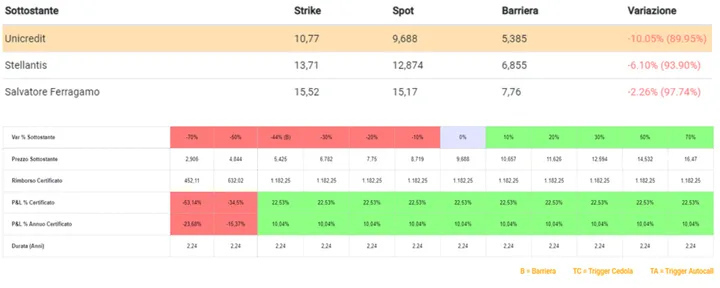

Una possibile idea di investimento è rappresentata dal Fixed Cash Collect (ISIN: DE000UK1X7Z5) emesso da Ubs; il prodotto è infatti fortemente difensivo, con una barriera capitale fissata al 50% dei prezzi di riferimento iniziali e premi incondizionati pari al 2,025% trimestrale (8,1% p.a.). Il certificato è scritto su un basket composto da Salvatore Ferragamo, Stellantis ed Unicredit edha durata residua di 2 anni e 3 mesi, con la possibilità, a partire dalla data di osservazione del 27 febbraio 2023 e per le successive date a cadenza trimestrale, di rimborso anticipato del valore nominale, pari a 1.000 euro, qualora tutti i titoli rilevino al di sopra del 95% dei rispettivi strike price (il trigger autocallable è fisso).

Qualora si giunga alla data di osservazione finale del 26 novembre 2024 senza che il certificato sia stato richiamato, il prodotto rimborserà il proprio valore nominale, oltre ad un ultimo premio pari al 2,025%, qualora Unicredit, titolo peggiore che attualmente compone il paniere (all’89,95% dello strike price) non perda un ulteriore -44% circa dalla quotazione corrente (barriera capitale posta a 5,385 euro, quotazione mai raggiunta dalla banca italiana). Al di sotto del livello barriera il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata partire dallo strike price. Bisogna peraltro osservare che la presenza di cedole incondizionate fa sì che il downside dello strumento sia attutito anche negli scenari più catastrofici, con una performance negativa in caso di un -70% di Unicredit limitata ad un -53,14% a scadenza.

Il certificato è quotato ad un prezzo lettera vicino ai 965 euro, con un rendimento complessivo ottenibile dall’investitore pari ad oltre il 22,5% in appena due anni (10% circa su base annua), in caso di mantenimento della barriera a scadenza.

A cura di Pierpaolo Scandurra

certificatiederivati.it

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »