Quello delle auto è stato di sicuro uno dei settori più penalizzati dal mercato negli ultimi trimestri. Il pessimismo mostrato dagli operatori non è stato tuttavia ingiustificato, soprattutto se si vanno a leggere gli ultimi dati sul comparto nel Vecchio Continente: nel mese di giugno 2022 il numero di nuove immatricolazioni nell’Unione Europea è stato pari ad 886.510 vetture, in calo del 15,4% rispetto allo stesso mese dello scorso anno. Per trovare un dato simile in termini di volumi bisogna tornare indietro di ben 26 anni, al 1996. Andando a snocciolare i dati resi noti da ACEA (Associazione Costruttori Europei Automobili), possiamo notare come il calo delle vendite è stato generalizzato, con l’Italia (-15%) che si è meglio difesa rispetto alla locomotiva d’Europa Germania (-18,1%). A pesare sul comparto vi è sicuramente la difficoltà di approvvigionamento di microchip da parte dei costruttori, risultando in una produzione tanto insufficiente da rendere l’acquisto di automobili di nuova fabbricazione possibile solamente su commessa e previa attesa, a volte, di diversi mesi.

Come accennato, tale contesto settoriale ha portato a ribassi anche marcati sulle quotazioni dei big europei dell’auto, dando così luogo a possibilità di buy a valutazioni relative decisamente interessanti. Basti pensare che Volkswagen, assumendo che non vi saranno nei prossimi mesi profit warning con relativa revisione al ribasso della guidance sugli utili attesi, viaggia su un P/E forward a due anni pari a 3,7x, sintomo che i mercati hanno già scontato scenari pessimistici per il recente futuro; ancora più bassi i market multiples di Stellantis, che presenta P/E forward pari a 2,9x. Per gli strutturatori di certificati il bear market si traduce invece in un maggiore spazio di manovra, ossia nella capacità di strutturare prodotti dotati di premi particolarmente elevati oppure con barriere molto profonde e cedole comunque interessanti.

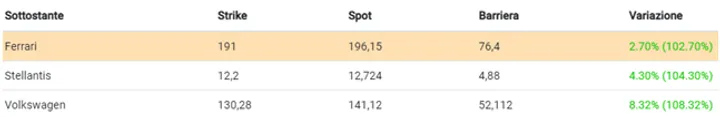

A questa seconda categoria appartiene il Fixed Cash Collect Step Down (ISIN: XS2377642181) emesso da Barclays; il prodotto spicca, infatti, per le sue caratteristiche fortemente difensive, presentando una barriera capitale fissata addirittura al 40% dei prezzi di riferimento iniziali e premi incondizionati pari allo 0,6% mensile (7,2% p.a.). Il certificato è scritto su un basket composto dalle già citate Volkswagen e Stellantis, oltre a Ferrari, società a metà tra il lusso e l’automotive. La durata del prodotto è di 2 anni, con la possibilità, a partire dalla data di osservazione dell’11 gennaio 2023 e per le successive date a cadenza mensile, di rimborso anticipato del valore nominale, pari a 100 euro, qualora tutti i titoli rilevino al di sopra del 100% dei rispettivi strike price (il trigger autocallable decresce del 2% ogni mese).

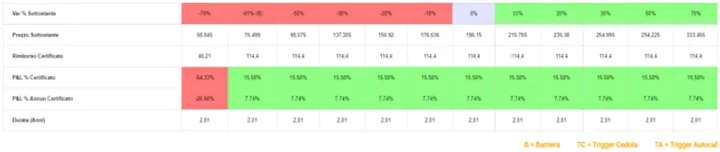

Nel caso in cui si arrivi alla data di osservazione finale dell’11 luglio 2024, il prodotto rimborserà il proprio valore nominale, oltre ad un ultimo premio pari allo 0,6%, qualora Ferrari, titolo peggiore che attualmente compone il paniere (al 102,7% dello strike price) non perda un ulteriore -61% circa dalla quotazione corrente (barriera capitale posta a 76,4 euro, quotazione che Ferrari non vede dal lontano 2017). Al di sotto del livello barriera il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata partire dallo strike price. Bisogna peraltro osservare che la presenza di cedole incondizionate fa sì che il downside dello strumento sia attutito anche negli scenari più catastrofici, con una performance negativa in caso di un -70% di Ferrari limitata ad un -54,33% a scadenza.

Il certificato è quotato ad un prezzo lettera vicino ai 99 euro, con un rendimento complessivo ottenibile dall’investitore pari ad oltre il 15,5% (7,7% circa su base annua), in caso di mantenimento della barriera a scadenza.

a cura di Pierpaolo Scandurra

www.certificatiederivati.it

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »