Bentrovati, in questo settimo articolo di formazione finanziaria parleremo delle Greche.

Molto spesso chi si avvicina al mondo delle opzioni inizia a storcere il naso quando si inizia parlare delle Greche e più d’uno tende ad abbandonare lo studio della materia giudicandola difficile e complicata. Nella realtà non è affatto così, ed una volta acquisite le necessarie competenze, sarà molto semplice leggere il premio di una opzione in funzione delle greche che la compongono.

Le Greche applicate alle opzioni sono in realtà dei valori numerici, che servono per comprendere quali sono e quali potrebbero essere le opportunità operative future. Spiegano la sensibilità del prezzo dell’opzione ai vari fattori che lo compongono. Le greche, perciò, si esprimono sulla curva dell’at now. Il payoff a scadenza invece non è misurabile con le greche.

La conoscenza delle dinamiche delle Greche permette di gestire qualsiasi portafoglio con metodo e professionalità. Rappresentano il quadro di controllo di tutta la nostra attrezzatura e servono per avere sotto controllo la situazione, sia presente che futura.

Le greche principali che oggi vedremo sono:

Delta

Vega

Theta

IL DELTA

Il Delta indica la sensibilità del premio dell'opzione rispetto alle variazioni del sottostante.

Per comprendere il delta guardiamo il profilo di rischio di un future

Gli Etf, i Future e le Azioni sono strumenti “lineari”, il cui valore e pay off sono sempre costanti, e infatti il loro delta, a prescindere da qualsiasi prezzo possano battere o volatilità ci possa essere sul mercato, sarà sempre uguale ad uno.

L’esempio è chiaro: acquistando un future a prezzo di 1000, se il future sale 60 punti io guadagno 60 euro, al contrario se il future scende di 60 punti io perdo 60 euro. Il rapporto è sempre uno ad uno.

Il delta di un future long è pari a 1. Il delta di un future short è pari a -1.

Nel caso delle opzioni il delta dipende da vari fattori, prima di tutto lo strike price dell’opzione rispetto a dove si trova il sottostante. Per opzioni che guadagnano al rialzo, come le long call, il delta sarà positivo, e per le opzioni che guadagnano al ribasso, come le long put, il delta sarà negativo.

In questa slide abbiamo acquistato una call strike 1000 quando il sottostante si trova a 1000, abbiamo comprato quindi una opzione ATM, at the money. La abbiamo pagata 40 euro. Le opzioni call at the money hanno un delta di 0.5 che significa che il prezzo dell’opzione aumenta di 50 centesimi per ogni aumento di un euro del sottostante. A 1010 infatti, con 10 punti di movimento, il prezzo dell’opzione vale 45 euro, e la linea dell’at now esprime infatti un guadagno di 5 euro. A 990 ovviamente, il prezzo dell’opzione varrà 35 euro, e avremo una perdita di 5 euro.

Come potete vedere, però, il delta non è una variabile fissa, ma varia al variare del sottostante. Più il sottostante si allontana da 1000, e più il prezzo dell’opzione cambia in modo non proporzionale. Infatti a 1020 ci aspetteremmo un guadagno di 10 euro, invece la posizione ne guadagna 11. A 1060 euro ci aspetteremmo un guadagno di 30 euro, invece la posizione ne guadagna 38. Per converso a 940 perdiamo solo 24 euro rispetto a 60 di movimento.

Per noi compratori di call, quindi, il delta è a favore. L’opzione aumenta la sua forza di profitto più abbiamo ragione, e diminuisce la sua forza di generare perdite più abbiamo torto.

IL VEGA

Il vega misura di quanto si apprezza il premio di un’opzione all’aumentare della volatilità del mercato sottostante.

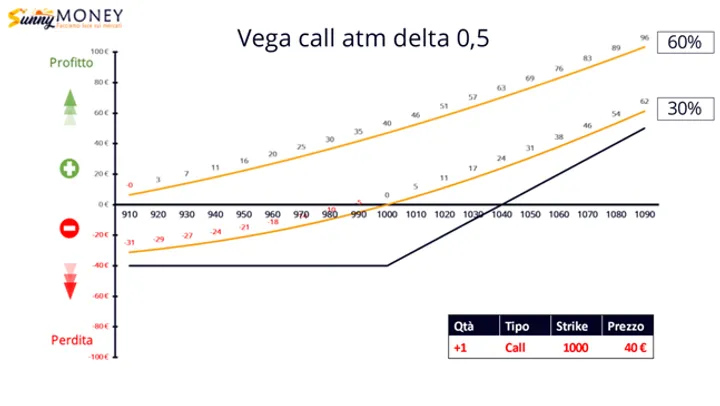

Prendiamo la nostra solita call atm

La nostra call 1000 al 30% di volatilità ha un vega di 1,33 euro. Significa che il prezzo dell’opzione sarà di 41,3 euro se la volatilità salirà al 31%, e sarà di 42,6 se la volatilità salirà al 32%. E quindi al 60% di volatilità, il prezzo dell’opzione sarà di 80 euro: come potete notare la curva dell’at now, infatti registra un aumento di 40 euro.

Il vega è positivo per le long call e le long put, e negativo per le short call e le short put. Ovvero, se siamo compratori siamo favoriti dall’aumento di volatilità (vega positivo) se siamo venditori siamo sfavoriti (vega negativo).

IL THETA

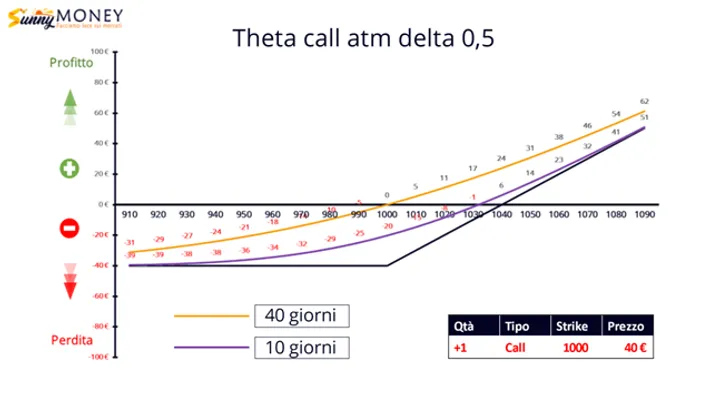

Il theta misura qual è la perdita di valore del contratto da un giorno all'altro. È massimo per le opzioni ATM e diminuisce fino a quasi zero per le opzioni distanti da 1000.

Riprendiamo la nostra call a delta 0.5

A 40 giorni di scadenza la call ha un theta negativo di 50 centesimi. Vuol dire che il giorno dopo la call varrà 39,5 euro. Due giorni dopo 39 euro. I centesimi diventano 56 al giorno dopo 10 giorni, 68 centesimi al giorno dopo 20 giorni, 1 euro al giorno a 10 giorni dalla scadenza. E in 30 giorni l’opzione avrà perso solo il 50% del suo valore, il restante 25% lo perderà nei 7 giorni successivi, e negli ultimi 3 giorni l’ultimo 25%.

Da quello che abbiamo visto quindi per il compratore il theta è negativo, e gioca quindi a sfavore. Al contrario per il venditore è positivo, e gioca a favore.

Grazie dell’attenzione, al prossimo articolo.

Bruno Nappini - www.sunnymoney.it

Socio Professional Siat Csta - www.siat.org

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »