Bentrovati al settimanale appuntamento dedicato alla formazione finanziaria insieme a Traderlink.

In questo articolo parleremo della vendita allo scoperto di opzioni, ovvero delle cosiddette posizioni short.

La letteratura finanziaria definisce le posizioni short sulle opzioni come dei contratti che comportano, a fronte dell’incasso di un premio, la cessione ad un terzo del diritto di acquisto o vendita del sottostante al prezzo definito dallo strike, entro la data di scadenza.

Vediamo di renderlo ancora più semplice ed immediato e partiamo dal classico esempio dell’assicuratore e dell’assicurato. L’assicuratore vende una Polizza e l’assicurato compra una Polizza.

L’assicuratore vende le sue polizze e si assume il rischio di coprire gli assicurati. Il venditore di opzioni assicura il compratore di opzioni. Infatti chi apre posizioni short in opzioni, incassa subito un premio, ma deve però ricordarsi che questo premio sarà definitivamente suo solo alla scadenza e solo nel caso non si verifichino degli specifici “sinistri” o incidenti alla sua posizione.

È evidente che sul mercato delle opzioni noi possiamo sia assumere la veste dell’assicuratore, sia la veste dell’assicurato, in relazione alla visione che abbiamo del mercato.

Nel durante, proprio come l’assicuratore che si espone al rischio di sinistri, il venditore di opzione si espone ai movimenti repentini di prezzo dai quali i compratori di opzioni vogliono assicurarsi pagando il premio.

La scelta di vendere Call o Put dipende infatti dalla visione che si ha del sottostante.

Chi compra una Call, ovvero apre una posizione long call, desidera che il mercato salga per guadagnare, e quindi ha una visione rialzista, chi invece vende quella Call ha una visione non rialzista, cioè la sua aspettativa è che il sottostante scenda o stia fermo, l’importante è che non salga oltre un certo prezzo - pari allo strike più il premio - dove il Compratore inizia a guadagnare e il Venditore a perdere.

Chi invece compra una Put, quindi va long put, desidera che il mercato scenda, per poter guadagnare, e quindi ha una visione ribassista, il venditore della Put ha per converso una visione non ribassista, cioè la sua aspettativa è che il sottostante o salga o stia fermo, l’importante è che non scenda oltre a un determinato livello di prezzo, pari allo strike meno il premio.

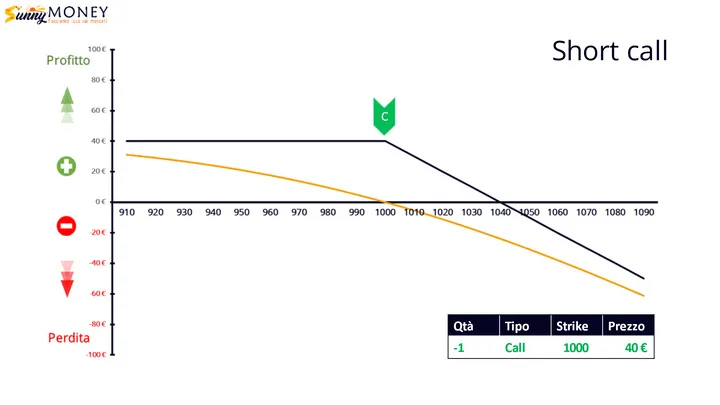

Approfondiamo meglio e partiamo con la SHORT CALL.

La strategia Short Call consiste nella Vendita di una call che permette di incassare subito un premio che viene immediatamente contabilizzato nel portafoglio ma che ci espone all’obbligo di vendere un determinato titolo ad un determinato prezzo, che è lo strike price, entro una scadenza prefissata a fronte di un premio.

Concentriamoci sulla linea scura del payoff. Come esempio abbiamo ipotizzato la vendita di una call a strike 1000 incassando 40 euro. Questi euro, o premio al rischio, rappresentano il nostro massimo guadagno, ed inizieremo a perdere quando i prezzi supereranno lo strike di vendita 1000 al quale andrà sommato il premio di 40, ovvero a scadenza inizieremo a perdere solo se i prezzi del sottostante supereranno i 1040. Proviamo ora a tratteggiare in rosso il payoff del compratore di quella call.

Come potete vedere i due profili di rischio sono simmetrici: il compratore di call, tratteggiato in rosso, paga il premio di 40 euro e comincia a guadagnare da 1040, mentre il venditore di call, incassa il premio di 40 e comincia a perdere da 1040.

Ma cosa notiamo ancora? Notiamo che se il prezzo a scadenza rimane fermo a 1000, il venditore di opzioni trattiene il premio incassato di 40, e nulla sarà dovuto al compratore della call. Un po’ come dire, l’assicuratore ha emesso una assicurazione, ha incassato il premio, e fino alla scadenza non si è verificato l’evento oggetto di copertura, per cui l’assicurato ha perso il suo premio.

Già adesso possiamo avere una prima idea di come si usano le opzioni, e soprattutto di comprendere quali profili di rischio hanno teoricamente maggiori probabilità statistiche di successo.

Infatti il mercato può fare tre cose: salire, scendere o rimanere laterale.

Un compratore ha solo 1 probabilità su 3 di veder realizzato il suo sogno. Nel caso della long call è necessario che il prezzo salga oltre 1040 per guadagnare, ma va in perdita sia se il prezzo del sottostante rimane fermo, sia se addirittura inizia a scendere.

Al contrario, il venditore ha ben due probabilità su tre di riuscire ad intascare il premio. Infatti se ha venduto quella call, è sufficiente che il prezzo rimanga fermo o scenda, senza superare i 1040.

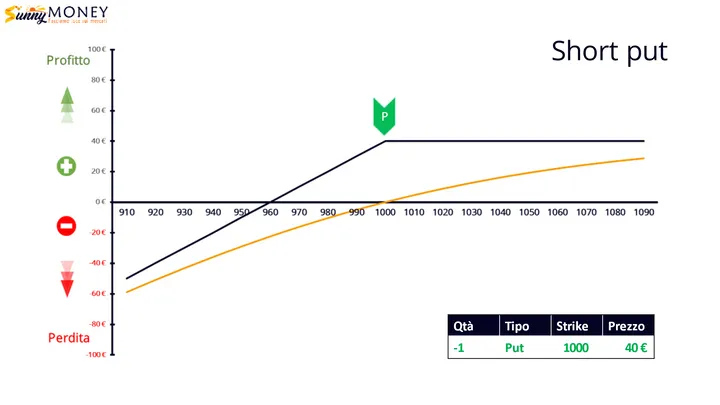

Continuiamo con LA SHORT PUT

La strategia Short Put consiste appunto nella Vendita di una Put, che permette di incassare subito il premio ma che ci espone all’obbligo di acquistare il sottostante al prezzo strike alla scadenza.

Anche qua abbiamo simulato la vendita di una put, a strike 1000, che ci ha permesso di incassare i 40 euro come premio al rischio. Questo è il nostro massimo guadagno da venditori. A scadenza inizieremo a perdere solo al raggiungimento dello strike price meno il premio pagato, ovvero solo se il prezzo del sottostante dovesse scendere sotto 960 punti.

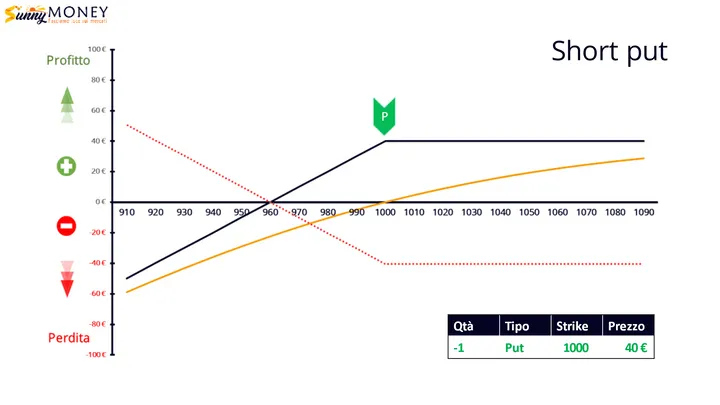

Proviamo a sovrapporre anche qui il payoff del compratore in rosso.

Ecco, come ci aspettavamo i due profili di rischio sono simmetrici: il compratore di put, tratteggiato in rosso, paga il premio di 40 euro e comincia a guadagnare da 960, mentre il venditore di put, incassa il premio di 40 e comincia a perdere da 960. Ovviamente anche se il mercato rimane fermo il venditore di put tratterrà i 40 euro del compratore.

Un saluto a tutti, al prossimo articolo.

Bruno Nappini - www.sunnymoney.it

Socio Professional Siat Csta - www.siat.org

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »