Bentrovati a questo nuovo appuntamento di formazione finanziaria. In questo articolo inizieremo a parlare dei profili di rischio delle opzioni ed inizieremo dal profilo di rischio della Long Call.

Le opzioni sono strumenti derivati, perché il prezzo di questi contratti non è indipendente, ma deriva dal valore che assume il sottostante del contratto di opzione. Possono quindi esistere opzioni su azioni, opzioni su etf, opzioni su indici, opzioni su valute eccetera.

Le opzioni, a differenza dei future, sono strumenti non lineari, ciò significa che il valore di questi contratti segue in modo non proporzionale i movimenti del sottostante: in altre parole il prezzo delle opzioni si muove non solo rispetto ai movimenti del sottostante ma anche e soprattutto per effetto di molteplici fattori e variabili che approfondiremo successivamente

Profilo di Rischio di una Long CALL

Partiamo con la prima strategia l’acquisto di una Call.

Grazie a questa operazione long, ovvero in acquisto, compriamo un diritto, un diritto di poter detenere il sottostante ad un determinato prezzo, lo strike price, entro una scadenza prefissata, a fronte di un premio che rappresenta il nostro rischio massimo.

È una strategia rialzista che trae beneficio da un aumento delle quotazioni del titolo sottostante.

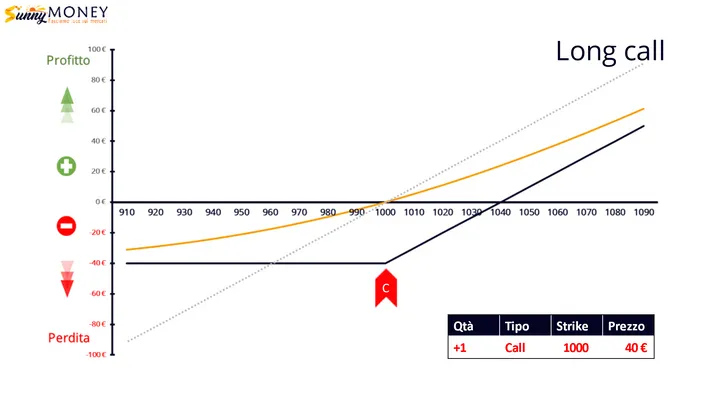

Per esaminare questo payoff, concentriamoci ora sulla linea scura. Successivamente parleremo anche della curva arancione.

In questo caso abbiamo ipotizzato l’acquisto di una call a strike price 1000.

Sul mercato questa call ci viene venduta 40 euro. Questi 40 euro sono il prezzo che paghiamo per assumere una posizione a rialzo sul sottostante a partire da 1000. Cioè, invece che mettere sul piatto 1000 euro per acquistare direttamente il sottostante, ne mettiamo semplicemente 40, e ci compriamo il diritto di essere a rialzo appunto a partire da 1000 e 40 euro, se ci pensate, è anche il massimo rischio della nostra posizione.

Nel prossimo grafico ho aggiunto in grigio la linea del payoff del long future.

Vediamone le differenze.

Se il mercato scende di 90 punti di sottostante, con la long call noi perderemo solo 40 euro, mentre se avessimo avuto in mano il sottostante, avremmo perso 90 euro.

Addirittura, se il prezzo scendesse di 500 punti, nel caso del long future, perderemmo 500 euro, mentre con la nostra long call perderemmo sempre 40 euro.

Come potete vedere infatti la linea scura è piatta in corrispondenza dello strike 1000 e così fino al valore zero del sottostante. E se notate a partire da 1000, lo strike comprato, la linea scura comincia a salire verso l’infinito.

A questo punto cominciamo a ragionare un po' facendoci questa domanda: alla scadenza del contratto di opzione, se il valore del sottostante sarà superiore a 1000, avremo guadagnato?

A scadenza saremo in guadagno solo al superamento dello strike price 1000 a cui però va sommato il premio pagato di 40 euro, una sorta di zona cuscinetto simile ad una franchigia assicurativa.

Inizieremo quindi a guadagnare come se avessimo in mano il sottostante da 1040. Ecco perché la linea scura interseca lo zero proprio in corrispondenza di 1040. Da 1041 in avanti guadagneremo 1 euro per ogni punto, come se avessimo comprato il sottostante a 1040.

Il vantaggio di avere una perdita massima prefissata di 40 euro e un profitto potenzialmente illimitato, ha ovviamente il suo costo.

Come avete visto in questo grafico compare anche una linea arancione. Questa linea si discosta sensibilmente dalle linee scure del pay off, e non ha un profilo lineare, ma semi curvo. Questa linea si chiama At Now e, al contrario della linea scura del Pay Off che ci dice quello che succederà al nostro portafoglio a scadenza, rappresenta il Qui ed Ora della nostra posizione. Rappresenta cioè il guadagno o la perdita rispetto al prezzo dell’opzione in questo preciso momento.

Come dicevamo il contratto di opzione è un contratto a sé stante, il cui prezzo deriva dal prezzo del sottostante, e se il sottostante si muove, si muove anche il prezzo di questo contratto di opzione.

Quindi nel nostro esempio, se il sottostante oggi si muove da 1000 a 1040, il contratto di opzione non varrà più 40, ma varrà 64, e allora, se rivenderemo la call sul mercato avremo così guadagnato 24 euro, con un investimento di 40 euro, pari al 60% di rendimento.

Certamente se avessimo comprato il future, avremmo guadagnato 40 euro e non 24, ma ci saremmo esposti ad un rischio maggiore di perdita, come abbiamo visto prima.

Diciamo di più. La distanza che vedete fra la linea dell’at now e la linea del payoff è il cosiddetto valore temporale.

Il passare del tempo farà quindi scendere piano piano la linea dell’at now, che si avvicinerà fino a collimare con la linea scura del pay off all’avvicinarsi della scadenza.

E’ importante ricordare che, fino a che l’opzione avrà il suo valore temporale, il profilo di rischio su cui dovremo concentrarci sarà quasi esclusivamente quello dell’at now, proprio perché le opzioni vivono, oltre che del movimento del sottostante, di aspettative, timori ed euforia del mercato, cioè di altre variabili, ed è in virtù di questo che spesso quello che succede nel Qui ed Ora, ovvero nell’at now, è diverso dal profilo di rischio assunto dal pay off a scadenza.

Sintetizziamo il concetto: il pay off è solo ciò che succederà a scadenza, mentre l’at now è quello che sta succedendo in questo preciso istante al nostro portafoglio e alle nostre opzioni.

Da ora in poi non dovremo più dimenticare questa importante differenza poiché ci accompagnerà per tutto il nostro percorso di studio e ci farà realmente comprendere quali sono i grandi vantaggi e le grandi opportunità che offre il mercato delle opzioni.

Al prossimo appuntamento parleremo della strategia opposta, ovvero il profilo di rischio di una long Put.

Bruno Nappini - www.sunnymoney.it

Socio Professional Siat Csta - www.siat.org

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »