Bentrovati a questo nuovo appuntamento di formazione finanziaria.

In questo articolo voglio iniziare a parlare degli spread, ovvero della combinazione di due o più opzioni sia in acquisto che in vendita.

Personalmente reputo gli spread, in particolare quelli verticali, fra le migliori operatività in opzioni e, in quanto a semplicità e costi, alla portata di tutti. Li utilizzo come posizionamenti principali in tutte le mie operazioni di trading e credo che debbano far parte del bagaglio di cultura finanziaria di qualsiasi trader o investitore.

La conoscenza degli spread apre scenari operativi inaspettati e contribuisce alla cosiddetta Evoluzione Finanziaria su piani più alti rispetto ai classici trader di strumenti lineari o investitori direzionali.

Innanzitutto gli Spread permettono, di conoscere a priori con precisione stop loss e take profit, di implementare la strategia con nuove operazioni, di seguire il mercato dandogli tempo di muoversi.

Inoltre, è possibile, come in una partita di scacchi, pianificare le nostre mosse, attuarle, verificarle e misurarne il risultato, seguendo l’evoluzione del prezzo del sottostante senza essere buttati fuori dal mercato per uno stop loss repentino.

Lo Spread in opzioni è una strategia che prevede l’utilizzo combinato di due o più posizioni di base in acquisto e in vendita, in modo tale da costruire un profilo di rischio coerente con il mercato e con le nostre aspettative di gestione del rischio. Con gli spread possiamo cioè modulare il trade off che c’è tra essere venditori di opzioni, ovvero incassare un premio certo a fronte di un rischio importante, ed essere compratori di opzioni, e quindi pagare un premio certo per coprirsi da un rischio. Gli spread ci consentono ad esempio di esser compratori fino ad un livello di mercato, e venditori oltre a quel livello. Ci consentono ad esempio, di mettere un tetto al nostro guadagno e contemporaneamente ridurre il prezzo di carico di un’opzione comprata, così da cavalcare un movimento direzionale spendendo relativamente poco.

Gli spread possono essere fatti combinando opzioni su strike differenti, sulla stessa scadenza, ed allora li chiameremo Spread Verticali.

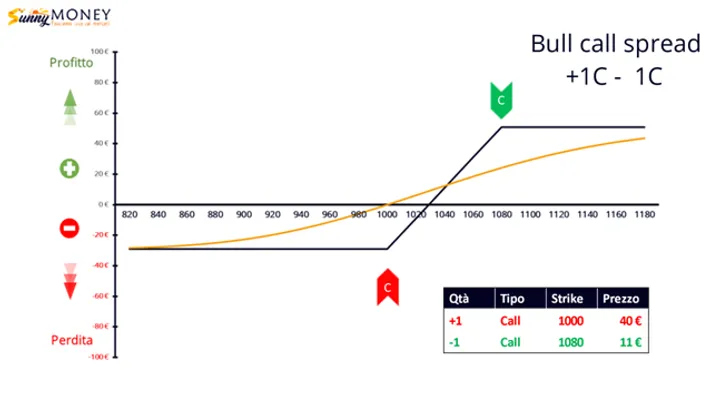

Come vedremo, creare una posizione long di call strike 1000 e short di call strike 1080 è uno spread, e significa essere compratori da 1000 e venditori da 1080.

Gli spread possono essere anche combinazioni di opzioni aperte sullo stesso strike, ad esempio 1000, ma su scadenze diverse, ad esempio marzo e giugno, e li chiameremo Spread Orizzontali, o spread di calendario, proprio perché ci muoviamo nei mesi tra le diverse scadenze delle opzioni.

Addirittura possiamo creare degli spread su strike e scadenze diversi, e questi li chiameremo Spread Diagonali.

Ognuna di queste tipologie sfrutta caratteristiche di mercato diverse. Con gli Spread Verticali si dà maggior importanza alla direzionalità del nostro trading. Con gli spread Orizzontali assumeremo posizioni che trarranno beneficio dal diverso decadimento temporale e volatilità delle due scadenze utilizzate. Con gli spread diagonali cercheremo di prendere beneficio sia dalla direzionalità che dalla diversa volatilità e decadimento temporale.

A seconda dell’impostazione possono essere sia a debito che a credito. Nel primo caso pagheremo un premio per entrare a mercato, nel secondo caso riceveremo un premio per entrare a mercato.

Saranno a debito cioè quando ciò che acquistiamo avrà complessivamente un premio maggiore di ciò che vendiamo. Nell’esempio di prima, se il sottostante è a 1000, il prezzo della call 1000 comprata sarà maggiore del prezzo della 1080, più lontana, venduta e quindi la strategia sarà a debito.

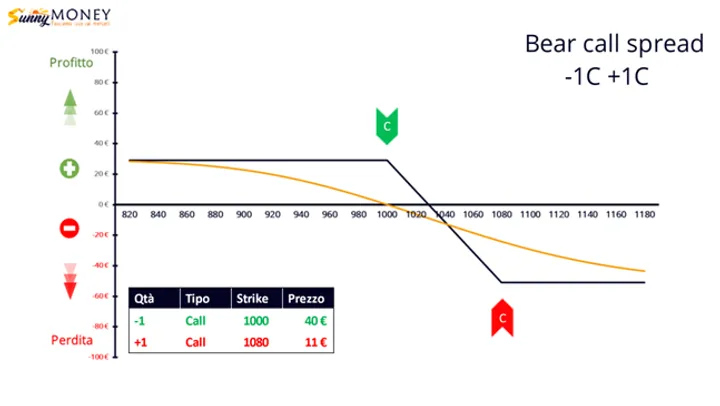

Saranno invece spread a credito quando ciò che vendiamo avrà un premio maggiore di ciò che compriamo. Ad esempio se vendiamo call a strike 1000 e ci copriamo con una call più lontana a strike 1080.

Approfondiremo questi concetti nei prossimi articoli.

Bruno Nappini - www.sunnymoney.it

Socio Professional Siat Csta - www.siat.org

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »