Summary: in questo aggiornamento evidenziamo le posizioni Future e le posizioni degli hedge fund e degli altri speculatori riguardo alle materie prime e sul Forex in quest’ultimo periodo.

Periodo in cui i mercati finanziari hanno continuato a scontare il rischio di recessione e che ha visto il dollaro raggiungere nuovi record, mentre il settore delle materie prime ha finito per essere il più colpito con vendite nette che hanno ridotto le scommesse rialziste al minimo di due anni.

Commodity

L'esodo dalle materie prime, che ha preso avvio dopo l'IPC (indice dei prezzi al consumo) statunitense di giugno e il successivo aumento dello 0,75% dal FOMC, ha accelerato la scorsa settimana.

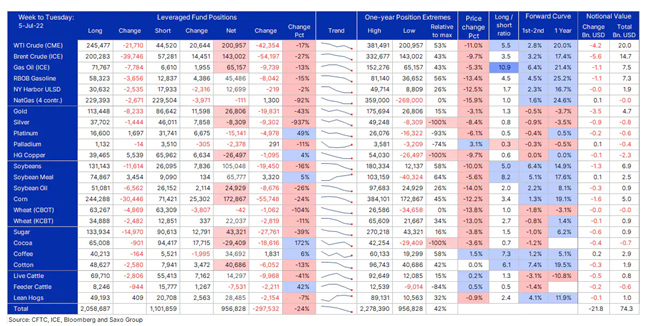

Il crollo di quasi il 9% dell'indice Bloomberg Commodity, guidato da energia e cereali, ha contribuito a innescare una riduzione del 24% delle scommesse rialziste sulle materie prime detenute dagli hedge fund a soli 956.000 lotti, un minimo da due anni a questa parte e un calo del 57% dal recente picco di febbraio. Il cambiamento è stato determinato da una pari quantità di liquidazioni di posizione lunghe e, non da ultimo, da nuove vendite allo scoperto su una combinazione di vendite tecniche con i trader che hanno coperto la minaccia di recessione shortando le materie prime dall'energia ai metalli industriali.

Diverse materie prime hanno visto il loro crollo net long ai minimi di un anno con posizioni corte nette mantenute su una manciata di materie prime come gas naturale, PGM, rame e cacao. Le maggiori riduzioni sono osservate sul petrolio greggio, nell'oro, nella soia, nel mais e nello zucchero.

Energia

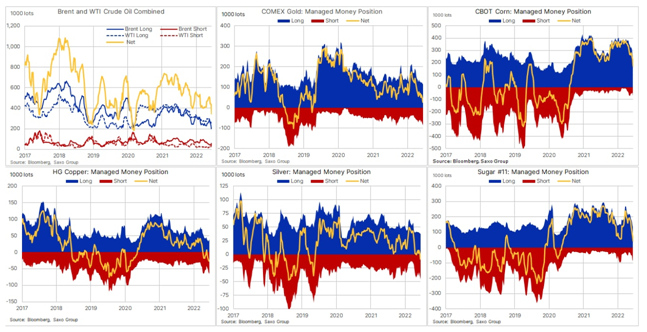

Gli speculatori hanno ridotto del 22% le scommesse rialziste sul petrolio greggio a 344.000 lotti, un minimo di 26 mesi con WTI e Brent che hanno entrambi registrato pesanti vendite nette, non solo dalla liquidazione lunga ma anche dalle nuove vendite allo scoperto. Un segno che i trader hanno iniziato ad adottare una visione più equilibrata del mercato. Mentre è probabile che le sanzioni e gli investimenti insufficienti prolunghino l'attuale crisi energetica, il rischio di una recessione che riduca la domanda ha spostato l'attenzione. Inoltre, la tolleranza zero Covid della Cina ha ulteriormente posticipato una prevista ripresa economica del più grande consumatore mondiale di materie prime e più grande importatore di petrolio greggio. I segnali di rallentamento della domanda di prodotti combustibili, anche negli Stati Uniti, hanno contribuito a guidare la lunga liquidazione di gasolio, diesel e benzina.

Metalli

La domanda di oro, sia da hedge fund tramite futures che da investitori tramite Exchange-traded fund, ha subito un'altra riduzione negli ultimi giorni, trainata da una combinazione di prezzi in calo delle materie prime che hanno ridotto le aspettative di inflazione a termine, perdita di slancio che ha attratto nuove vendite allo scoperto, un dollaro più fortee non ultimo il recente calo dei prezzi dell'argento in risposta al crollo dei prezzi che ha colpito il settore dei metalli industriali.

Nel complesso, gli speculatori hanno tagliato le scommesse rialziste sull'oro del 43% a 27.000 lotti, un minimo di tre anni, principalmente guidato da nuove vendite allo scoperto. L'argento, nel frattempo, ha avuto i ribassisti al posto di guida poiché la posizione corta netta ha raggiunto il massimo di tre anni a 8.000 lotti. Nonostante un calo del prezzo del 10%, la propensione alla vendita del rame è stata relativamente attenuata con la posizione corta netta rimasta stabile a 26.000 lotti, il livello più basso da marzo 2020, quando la pandemia ha tirato il tappeto sotto il mercato.

Agricoltura

Un calo di quasi il 12% dell'indice Bloomberg Grains ha contribuito a guidare una serie di vendite in tutto il settore. Da un lungo netto combinato sopra 800.000 lotti all'inizio di aprile, una pesante liquidazione delle posizioni lunghe ha, da allora, portato il totale al ribasso del 52% a un minimo di otto mesi a 391.000 lotti. Il mais ha subito il maggior numero di vendite, seguito da soia e grano, con quest’ultimo che ha visto un ritorno a una piccola posizione corta netta quando il prezzo è tornato ai livelli visti prima della guerra in Ucraina. Nelle softs, lo zucchero long è stato ridotto al minimo di due anni a 43.000 lotti, in calo dell'82% dal picco di aprile, lo short di cacao si è esteso a un massimo di tre anni mentre la continua liquidazione del cotton long ha ridotto la rete al minimo annuale. Il caffè è riuscito ad andare in controtendenza con un piccolo aumento dei prezzi che ha sostenuto una piccola quantità di acquisti netti.

Forex

L’estrema forza del dollaro USA, arrivato alla parità nei confronti dell’euro, è riuscita solo a determinare un aumento relativamente piccolo delle scommesse rialziste sul biglietto verde, forse dato il periodo dell'anno in cui molti speculatori hanno tagliato le posizioni prima della pausa estiva.

La posizione lunga sul dollaro lordo contro 9 futures su valute IMM e l'indice del dollaro è salito del 12% a 20 miliardi di dollari, ben al di sotto dei picchi recenti quando è stato scambiato a livelli più bassi di quelli attuali. L'acquisto, tuttavia, è stato ampio con tutte le principali valute che hanno registrato vendite nette, guidate da EUR, CAD, AUD e BRL.

di Ole Hansen, Head of Commodity Strategy per BG SAXO

www.bgsaxo.it