In questi giorni sono stato contattato da numerosi investitori che sulla scia delle performance e dei numerosi articoli di giornale che enfatizzavano l’aumento delle materie prime come strumento di copertura dall’inflazione, hanno acquistato prodotti finanziari collegati al Natural gas, quando la tendenza rialzista era in essere ormai da tempo e in questi giorni stanno subendo perdite monetarie.

Questa vicenda si presta a numerosi pensieri ad alta voce.

1-Anche sui mercati finanziari la storia si ripete, conoscerla è utile per evitare errori nel futuro.

Ad inseguire le mode si finisce spesso per finire nel vortice di una bolla speculativa.

L'altro ieri le terre rare, ieri il legname (lumber) e oggi il Natural gas, solo per citare alcuni casi ma l'elenco è purtroppo tristemente più lungo.

Terre rare (fonte Eikon Refinitiv)

Legname (fonte Eikon Refinitiv)

Natural Gas (fonte Eikon Refinitiv)

2-La domanda che tutti si pongono è “cosa fare? Vendere o stringere i denti?”

Purtroppo quando la perdita supera una determinata soglia percentuale, diventa difficile pensare di recuperare, soprattutto quando si opera su strumenti inefficienti, come descritto in uno dei punti successivi.

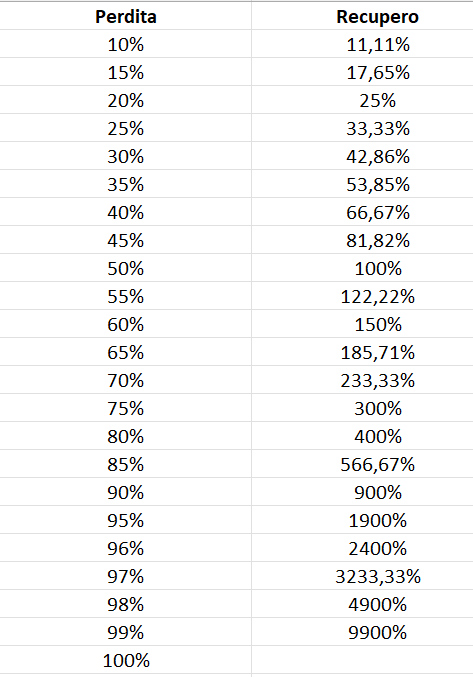

La tabella sottostante illustra come per recuperare una perdita del 80% sia necessario un rialzo del prodotto finanziario del 400% mentre invece una perdita del 90% richiede che il sottostante metta a segno una performance del 900%.

È vero che i mercati finanziari sono fatti per stupire ma indubbiamente si tratta di rialzi che non sono all’ordine del giorno e che hanno dell’eccezionale.

Purtroppo la dura realtà è che spesso in questi casi è consigliabile vendere ed incassare la perdita, considerando l’errore come un corso di formazione, magari costoso ma utile per il futuro.

3-Quali errori sono stati commessi?

Tralasciando la scelta errata del sottostante e del timing operativo, che comunque non sono aspetti secondari, mi soffermerei su due aspetti.

Il primo è la mancanza della conoscenza delle caratteristiche e delle variabili che determinano l’andamento del prezzo di un prodotto finanziario.

Ad esempio nel caso di un ETC su una materia prima, come ad esempio il Nat gas, il valore della quotazione è determinato contemporaneamente dall’agire di tre variabili: andamento del sottostante, cambio valutario Euro-Dollaro e Contango, che influisce negativamente sulla performance.

Se l’ETC è a leva, si aggiunge anche una quarta variabile, l’effetto Compounding.

Il secondo aspetto, che è collegato direttamente con il primo, è che spesso si utilizzano strumenti strutturalmente inefficiente come un ETC a leva oppure un certificato a leva fissa.

Tecnicamente questi strumenti tendono ad andare a zero con il trascorrere del tempo, come ad esempio l’ETN sul Vix, che è uno degli asset che soffre maggiormente il contango, insieme appunto al Natural gas.

Andamento storico dell'ETN sul Vix (fonte Eikon Refinitiv)

Andamento storico dell'ETN sul Natural Gas (fonte Eikon Refinitiv)

Unendo insieme tutti questi elementi, il destino dell'operazione finanziaria è praticamente segnato.

4-Quale insegnamento trarre da questa vicenda?

Il primo consiglio è: prima di acquistare un qualsiasi prodotto finanziario è indispensabile studiarne a fondo e nel dettaglio le sue caratteristiche, i pregi ed i difetti ma soprattutto le variabili che ne determinano l’andamento del prezzo.

Il secondo consiglio è : prima di implementare qualsiasi operazione è necessario elaborare una strategia di investimento che in modo oggettivo preveda “quando acquistare”, “quando vendere” e “la perdita massima accettabile”.

Solo in questo modo è possibile sapere come comportarsi di fronte ad ogni evenienza, senza cadere nel panico del non sapere come gestire una posizione in essere, soprattutto quando la situazione volge al peggio e la pancia prende il posto della mente nel prendere le decisioni in ambito finanziario.

In quest'ottica l'ideale è adottare un approccio statistico e matematico in modo da verificare che nel passato la strategia si sia rivelata profittevole.

Il terzo consiglio è di non avere fretta di rifarsi: la smania di rifarsi è cattiva consigliera, soprattutto sui mercati finanziari!

Non avere paura di perdere un’opportunità di investimento, i mercati finanziari sono aperti tutti i giorni!

Morale della favola: gestire in autonomia i propri risparmi è possibile ma occorre studiare e diventare un investitore consapevole.

Solo in questo modo è possibile sopravvivere e guadagnare sui mercati finanziari!

Se ti interessa approfondire questo argomento oppure se hai dei dubbi o delle domande, iscriviti al mio gruppo Facebook "investire con Gabriele Bellelli", a cui puoi iscriverti cliccando su questo link

Buon investing!

Gabriele

© Riproduzione parziale o totale concessa con espressa citazione della fonte

Nel rispetto delle vigenti normative si specifica che in questo articolo il materiale è stato prodotto da Gabriele Bellelli, investitore privato e formatore (in seguito “autore”) il giorno 7 dicembre 2021 alle ore 10.00 e diffuso al pubblico per la prima volta il 7 dicembre 2021 alle ore 11.00.

L’autore del presente articolo non si trova in un rapporto o circostanza da cui possa ragionevolmente attendersi la compromissione della correttezza della presente comunicazione o la presenza di eventuali conflitti di interesse, a titolo esemplificativo e non esaustivo, non percepisce una remunerazione per il servizio di analisi sui prodotti finanziari oggetto dell'articolo da parte dell’emittente di tali prodotti e non detiene attualmente alcuni dei prodotti finanziari citati.

In particolare, l’autore non detiene una posizione corta o lunga netta superiore alla soglia dello 0,50% del capitale azionario totale emesso dagli emittenti al quale la raccomandazione si riferisce, e non detiene neanche indirettamente una posizione netta superiore alla soglia dello 0,50% del capitale azionario totale emesso dagli emittenti al quale la raccomandazione si riferisce anche indirettamente, non è un market maker o un fornitore di liquidità per gli strumenti finanziari dell’emittente, non ha svolto nei 12 mesi precedenti la funzione di capofila o capofila associato di un’offerta pubblica di strumenti finanziari dell’emittente, non è parte di un accordo con l’emittente sulla prestazione di servizi di impresa di investimento e non è parte di un accordo con l’emittente relativo alla produzione della raccomandazione.

I contenuti del presente articolo sono elaborati sulla base delle seguenti fonti di informazione: Eikon Refinitiv che l’autore ritiene attendibili per quanto a sua conoscenza, senza tuttavia poterne garantire l’assoluta affidabilità.

Le valutazioni in merito agli strumenti finanziari sono state elaborate in base a modelli proprietari creati dall’autore. Le informazioni in merito ai modelli proprietari utilizzati sono consultabili sul sito Bellelli.biz (sito attualmente in ristrutturazione)

A seguito di una personale valutazione dell’autore il grado di rischio comportato degli strumenti finanziari oggetto di valutazione nel presente articolo è elevato.

Ad ogni buon conto, si ricorda che per loro stessa natura le affermazioni prospettiche comportano rischi e incertezze, in quanto relative a eventi e circostanze futuri, di conseguenza i risultati effettivi, le performance, i rendimenti e/o i risultati economici complessivi possono discostarsi significativamente da quelli descritti o suggeriti nelle affermazioni prospettiche contenute nel presente seminario.

In generale, si ricorda che l’investimento in strumenti finanziari comporta il rischio di subire delle perdite del capitale investito, che nella peggiore delle ipotesi può arrivare fino alla perdita totale dello stesso.

In considerazione di ciò, ogni eventuale decisione di investimento negli strumenti finanziari oggetto del presente seminario e il relativo rischio rimangono a carico del destinatario della stessa, che dovrà analizzare e approfondire, eventualmente facendosi affiancare da un professionista di fiducia, le caratteristiche di ogni strumento finanziario per verificarne la compatibilità con la propria pianificazione finanziaria personale e il proprio grado di rischio.

I contenuti sono stati prodotti sulla base dei dati, delle informazioni e delle quotazioni rilevale il giorno 6 dicembre alla chiusura del mercato di riferimento.

Non è previsto un aggiornamento dei contenuti di questo articolo.

L’elenco delle raccomandazioni diffuse nei precedenti 12 mesi è reperibile al seguente link http://www.bellelli.biz/blog/5853-mar-elenco-delle-racco mandazioni

Si rileva anche che l’autore del seguente materiale e seminario non è iscritto all’Ordine dei Giornalisti e che pertanto potrebbe detenere alcuni dei valori mobiliari oggetto del seguente articolo.

Inoltre le informazioni contenute all’interno di questo articolo non costituiscono un servizio di consulenza finanziaria o un consiglio operativo, né costituiscono sollecitazione al pubblico risparmio, o a qualsivoglia forma di investimento.

I risultati presentati non costituiscono alcuna garanzia relativamente ad ipotetiche performance future.

Il materiale illustrato ha scopo puramente didattico, e l’autore, nonostante abbia messo la massima cura nell’elaborazione dei dati e dei testi, declina ogni responsabilità su eventuali inesattezze dei dati riportati e chiunque investa i propri risparmi prendendo spunto dalle indicazioni riportate, lo fa a proprio rischio e pericolo.

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »