La Fed sta per aumentare la riduzione del suo bilancio e questo nei prossimi mesi potrebbe condurre il mercato verso una improvvisa dissonanza cognitiva. Cerchiamo di spiegare il perché.

C'è una certa confusione intorno alla stretta quantitativa da parte della Fed, vale a dire lo sforzo che la Federal Reserve sta proponendo per ridurre il proprio bilancio, dopo aver inondato di liquidità i mercati nel biennio precedente, avendo acquistato trilioni di obbligazioni.

Ha senso definire questa operazione, appesa ad una montagna di trilioni, all’incirca 9, dato che il Quantative Tightening è molto meno pubblicizzato rispetto ai rialzi dei tassi d'interesse e i dettagli tecnici delle operazioni di QT sono piuttosto complicati e poco trasparenti.

Ecco perché è importante sapere cosa sta effettivamente accadendo sul lato più silenzioso di questo ciclo di inasprimento, perché il QT sta per aumentare. Gli investitori devono sapere in che modo la stretta di bilancio sta funzionando in questo momento, per meglio definire cosa potrà accadere in autunno.

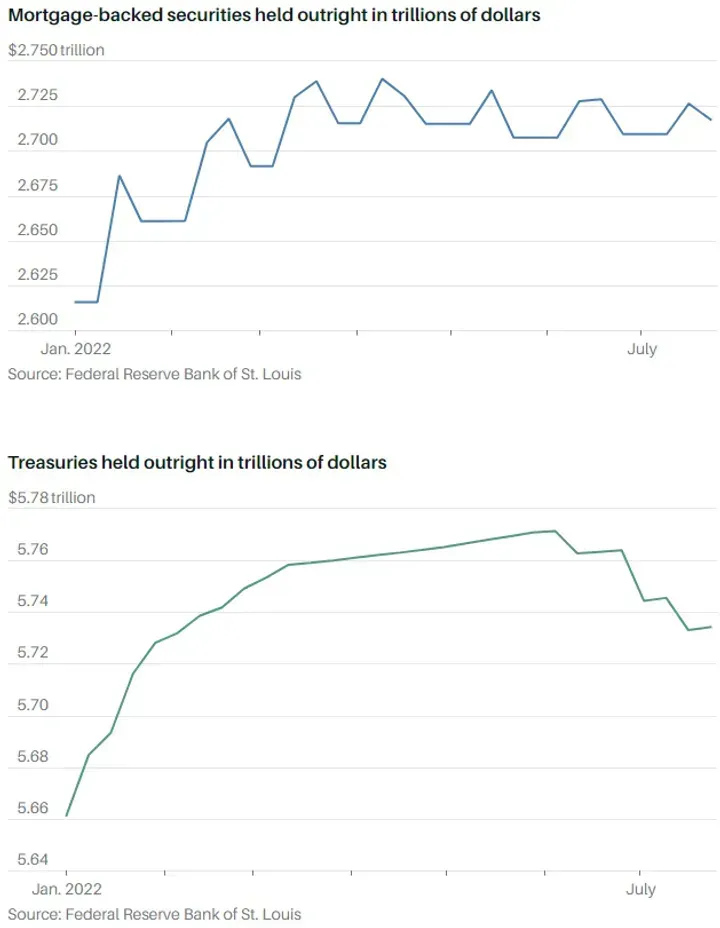

Quando la banca centrale ha iniziato il QT, lo scorso giugno, si è prefissa di liquidare, ancorché parzialmente, i circa 4,5 trilioni di dollari di Quantitative Easing, condotti in risposta alla pandemia. La Fed ha iniziato con il vendere fino a 30 miliardi di dollari di Treasury e fino a 17,5 miliardi di dollari di titoli garantiti da ipoteca, meglio conosciuti come Mortgage Back Security (MBS). A partire dal mese prossimo, cioè da settembre, questi tetti saliranno rispettivamente a 60 e 35 miliardi di dollari, il che significa che il ritmo del deflusso dal bilancio sta per raddoppiare. Il presidente della Fed ha comunicato che il processo di riduzione del bilancio della Fed si protrarrà per due o due anni e mezzo, il che implica che il bilancio di 9.000 miliardi di dollari si ridurrà di circa 2.500 miliardi di dollari.

Detta così sembra facile. Ma potrebbe saltar fuori un doppio problema che riguarda la percezione del processo di riduzione da parte degli investitori.

In primo luogo, Wall Street sembra avere un punto cieco quando si parla di stretta monetaria attraverso il bilancio della Fed. Tale stretta è stata tentata solo una volta in passato e gli economisti affermano che gli aumenti dei tassi sono molto più facili da modellare rispetto alla stretta quantitativa. In questo modo, molti partecipanti danno per scontato che il QT non avrà un grande impatto.

In secondo luogo, la mancanza di discussioni sulla stretta quantitativa sta portando a una sorta di incomprensione da parte degli investitori. Una parte di questi dubita che la Fed stia portando avanti in modo aggressivo il suo piano di restrizione, in particolare per quanto riguarda gli MBS. Questa percezione trova conferma osservando il grafico sottostate del portafoglio MBS della Fed, ma implicitamente può anche rappresentare una minaccia per gli stessi investitori, che potrebbero essere colti di sorpresa nei prossimi mesi.

La minaccia ai mercati potrebbe essere portata proprio dal trade-off tra il crescente scetticismo che dilaga tra gli investitori, determinato dal fatto che la Fed, per una serie di concause, non sia stata in grado di finalizzare la sua volontà a ridurre il balance-sheet, e la piega che questa situazione potrebbe invece assumere in autunno, visto che specialmente sul fronte MBS, le disponibilità nei portafogli della Fed non sembra diminuire nelle misure comunicate.

La tecnicalità del processo di riduzione del bilancio esplica dei problemi. Il primo è che c'è un divario tra il momento in cui gli acquisti di MBS vengono conclusi e quello in cui vengono regolati, cioè quando i detentori di MBS ricevono i pagamenti. Il secondo è che la Fed ha una finestra di tre mesi per regolare gli acquisti di MBS e sembra volerla esercitare nella sua apertura massima, in questo processo di riduzione, per le dimensioni dell’impegno che è chiamata a sostenere.

La Fed è il più grande investitore singolo al mondo nel mercato in MBS e la Fed stessa potrebbe essere portata a posticipare le liquidazioni se ritenesse che ciò possa migliorare il funzionamento del mercato.

Ciò significa che gli MBS acquistati dalla Fed all’inizio del piano di rientro, potrebbero essere appena entrati nella disponibilità del mercato.

Il Quantitative Easing è terminato a marzo, ma non è così semplice e lineare da attuare. I dati comunicati ai mercati fanno rilevare che la Fed, da marzo, ha attuato una serie di operazioni mantenendo inalterato il livello di liquidità, con operazioni “twister”, cioè incassando la vendita di titoli a breve termine e impiegando la liquidità generata per acquisti su scadenze lunghe (20-30 anni). Dal mese prossimo il portafoglio MBS inizierà a diminuire in misura doppia, ma proprio per il ritardo di 90 giorni che la Fed vorrebbe esercitare, il calo non sarà evidente fino a novembre-dicembre.

La minaccia sottotraccia è proprio questa, al momento solo potenziale, ma con l’obbligo di tenerne conto e cioè che i mercati stessi potrebbero non essere del tutto consapevoli di come il processo di riduzione stia venendo avanti, creando delle distorsioni difficilmente quantificabili e con effetti dirompenti per la loro stessa tenuta, se al verificarsi di certe condizioni la risposta dei mercati sarà negativa.

Articolo a cura di Fabio Michettoni - Strategist e Analista Intermarket

www.siat.org

www.volcharts.com

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »