8 ottobre 2024

Lettura grafica e Mappa dei Flussi Monetari sul mercato delle Opzioni

Il grafico dei prezzi ci mostra un titolo che, dai massimi di marzo, ha perso oltre il 50% della propria capitalizzazione con una discesa profonda contraddistinta da squeeze di volatilità e gap di prezzo.

Attualmente le quotazioni a 12,08 sono assolutamente sui minimi.

La pendenza della regressione lineare è negativa e sotto il proprio asse dello zero.

Anche il percentile si trova in area di eccesso ormai da oltre due mesi.

Il titolo si trova in una area di supporto di lungo periodo che rimandano al 2020 e al 2022 dove il mercato, dapprima trovò un'area di resistenza e, una volta rotta, è diventata area di supporto.

Attualmente, a parte questa area di supporto, vediamo solo resistenze di breve periodo: la prima si trova a 13,4, la seconda a 15,26 e la terza a 18,20 esattamente a chiusura del gap del giorno 25 luglio.

ANALISI DEI FLUSSI MONETARI

Breve introduzione:

Il 70% degli scambi sui mercati finanziari viene effettuato da Algoritmi

Nel mercato delle opzioni e dei derivati gli algoritmi operano spesso in modo univoco in quanto concepiti con i medesimi input e gestiscono meccanicamente il rischio gamma di migliaia di contratti a mercato.

L’approccio monetario è basato sull’assunto per cui il mercato delle opzioni e dei derivati in genere influenza in modo sostanziale l’andamento del prezzo del sottostante, e non viceversa. Secondo questo approccio, il prezzo è semplicemente una derivata, il prezzo cioè è la manifestazione dei movimenti del denaro nel mercato.

Spesso il prezzo, per l’effetto combinato delle azioni di copertura e ricopertura, si allontana molto dal proprio Fair Value. Con l’Analisi Monetaria si individuano con precisione i Trigger operativi di queste fasi di mercato.

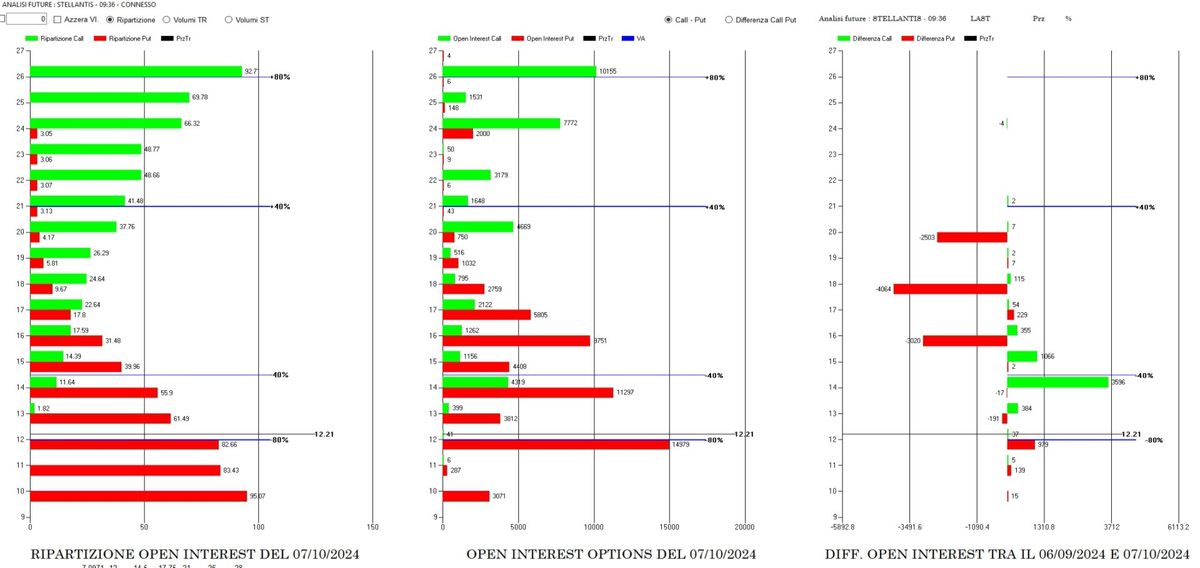

La ripartizione sulla scadenza Dicembre 2024 ci conferma che il mercato è in forte eccesso ribassista avendo mandato In The Money oltre l'80% di put e costringendo di fatto gli operatori corti di gamma a hedgiare e coprire le proprie posizioni rialziste vendendo il sottostante o chiudendo i contratti Put che stavano andando Itm.

Il Fair Value prezzato dal mercato si trova molto in alto rispetto ai prezzi ed è individuabile in area 18,0.

Negli ultimi 21 giorni di borsa, dal 6 settembre al 7 ottobre, si è verificata una forte emorragia di contratti Put a strike 20, 18 e 16 e la conseguente azione di ricopertura effettuata con le opzioni Call a strike 15 e 14 che sono andate a coprire parzialmente gli enormi livelli di put.

Attualmente l'ultimo baluardo alla discesa è rappresentato dall'imponente strike 12 dove sono posizionati ben 14.979 contratti put che sono ancora netti e non ricoperti.

Da qua è molto probabile una reazione dei prezzi che potrebbe essere anche piuttosto violenta vista la gran volatilità implicita accumulata dai prezzi durante tutta la discesa. Target naturale di una reazione potrebbe essere perlomeno area 15,0 dove scadrebbero Itm solo il 40% di Put.

ANALISI DELLO SKEW DI VOLATILITA'

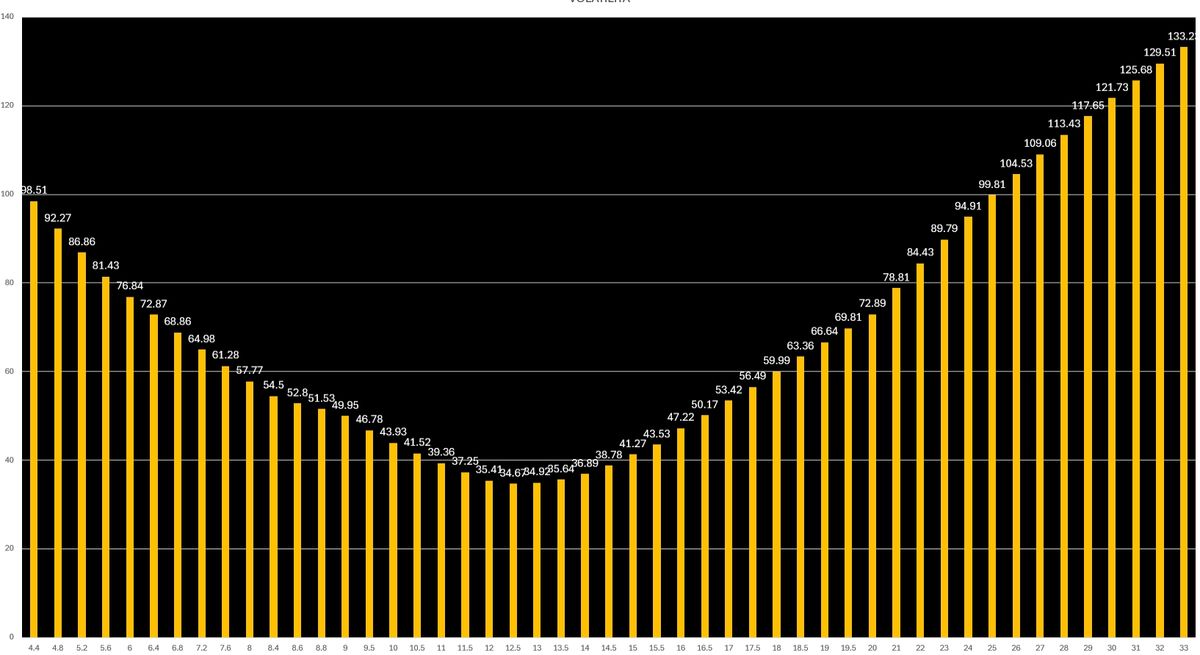

Lo smile di volatilità è un grafico che mostra come la volatilità implicita di un'opzione varia in funzione del suo strike price.

Questo indicatore ci mostra come i valori prezzati ai lati estremi del valore del sottostante hanno una volatilità implicita e di conseguenza un pricing delle opzioni molto alto.

Infatti, a fronte di una implicita Atm pari al 34% si assiste ad eccessi sulle opzioni Otm, sia a destra che sinistra dello Skew, che portano la volatilità a oltre l'80%

PROBABILITA' MONTECARLO

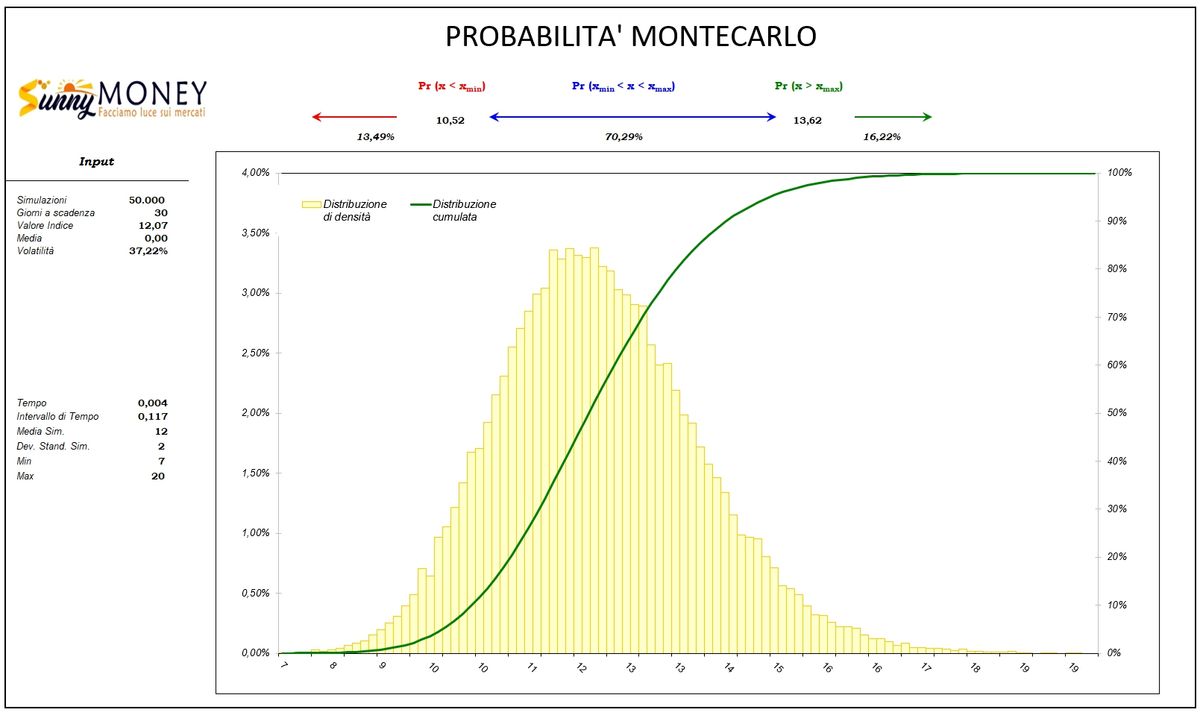

l simulatore Monte Carlo è uno strumento statistico utilizzato in finanza per analizzare e prevedere il comportamento della variabilità finanziaria sotto incertezza. Il metodo Monte Carlo si basa sulla generazione di un gran numero di scenari possibili per le variabili di interesse, utilizzando tecniche di simulazione stocastica.

La simulazione che abbiamo effettuato con 50000 lanci ci mostra che questo mercato, con Vwap a 12,07 e volatilità implicita Risk Reversal pari al 37,22%, per i prossimi 30 giorni, ha il 70,29% di probabilità di rimanere tra 22,05 e 25,05.

Il metodo Montecarlo comunque conferma che le probabilità al rialzo sono leggermente maggiori delle probabilità al ribasso: 16,22% al rialzo e 13,49% al ribasso.

CONCLUSIONI

Il mercato, dopo essere profondamente sceso, è arrivato su una importante area di eccesso dove i grandi operatori, sulla scadenza Dicembre, hanno posizionato enormi quantità di put che non sono ancora state ricoperte. Da qua potrebbero ripartire violenti squeeze di prezzo con la complicità della altissima volatilità implicita.

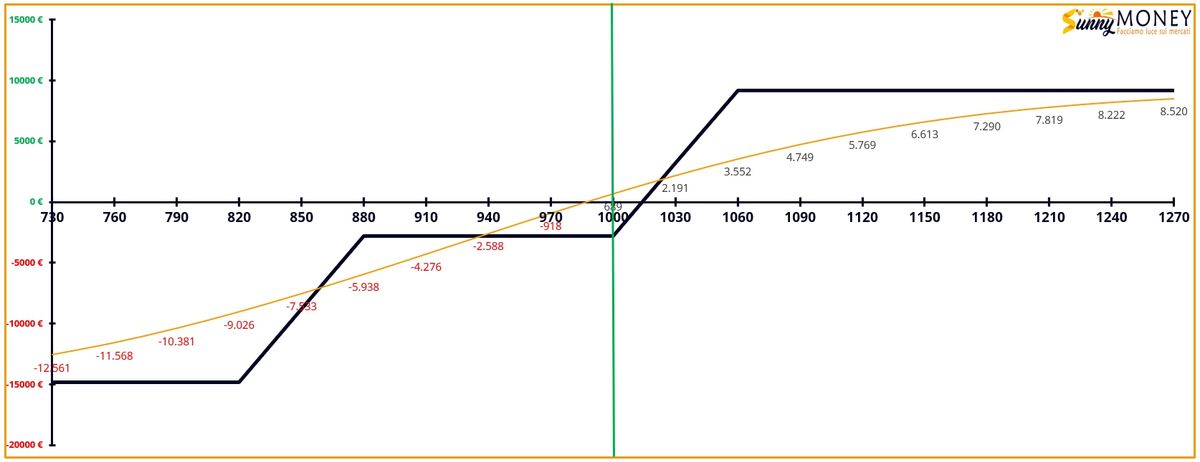

Una delle tante strategie da poter utilizzare su un titolo del genere è la Climbing, ovvero una combinazione di short spread di put e long spread di call che ha come obiettivo un aumento delle quotazioni pur mantenendo un ferreo controllo del rischio ribasso con un pavimento particolarmente esteso.

Per approfondimenti: www.sunnymoney.it