I violenti cali del mercato, come quello recente innescato sui massimi in apertura d’anno, di solito, coinvolgono la maggior parte dei titoli, colpendo segmenti di mercato in modo più ampio del solito e questo potrebbe rappresentare, leggendo bene tra le pieghe del downtrend, un'opportunità di acquisto.

Il più capitalizzato tra gli indici azionari mondiali, l'S&P 500, è sceso del 21% dai massimi storici di inizio gennaio. Uno dei fattori più importanti, come driver, è stata l'inflazione elevata. L'aumento dei costi sta inoltre riducendo i margini di profitto, un problema che le società di beni di consumo stanno certamente affrontando. L'inflazione, poi, ha spinto la Federal Reserve a pianificare numerosi aumenti dei tassi di interesse, che ridurrebbero ulteriormente la domanda economica e la crescita degli utili. Inoltre, l'aumento dei tassi sulle obbligazioni a lunga scadenza, comprimerebbe i profitti futuri, facendo crollare le valutazioni delle azioni.

In sintesi, si tratta di una lunga lista di problemi e ciò significa che quasi nessun titolo è da dichiarare immune da ribassi. Per questo motivo, l’indicatore di ampiezza Advance/Decline line, calcolato su un periodo di 10 giorni, ha rivelato un numero particolarmente basso di titoli in rialzo. 400 titoli su 500, a rotazione, hanno segnati ribassi consecutivi dal 14 al 17 giugno e questo dato è considerato il peggiore della serie da 10 giorni inclusi nelle ultime 24 severe correzioni del mercato azionario, a partire dal 1990.

Quando un numero così elevato di titoli è in difficoltà, il mercato tende ad avere una buona performance da quel momento in poi. Nei sei mesi successivi alle letture maggiormente stressate dell’Advance/Decline line, secondo studi di carattere quantitativo, l'S&P 500 ha guadagnato mediamente il 13%. A un anno di distanza dalla stessa rilevazione, l'indice registra un aumento del 22%. Ne scaturisce quindi la considerazione che periodi “borsistici” come l’attuale, laddove si osservano fortissime asimmetrie sulla struttura “trend following”, ad un certo punto varrebbe la pena rientrare long sull’equity a prezzi più bassi, soprattutto perché la maggior parte delle società continua a realizzare profitti, anche se inferiori a quelli previsti in precedenza.

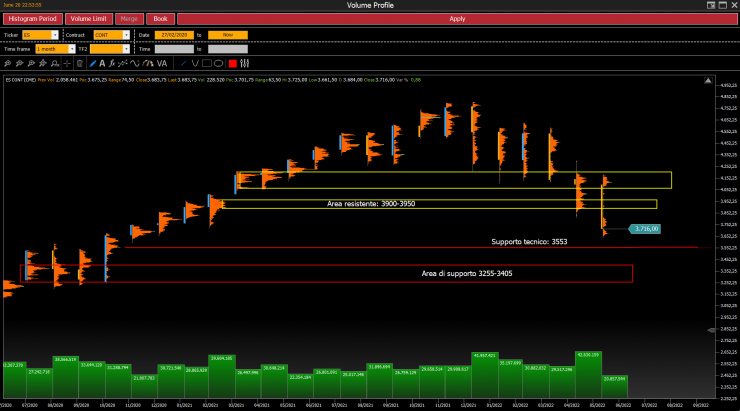

Il calo del mercato ha portato un numero insolitamente elevato di titoli al di sotto di importanti supporti, con il derivato sull’indice generale, a ridosso di livelli volumetrici lavorati in precedenza e dai quali il mercato non si è ancora ritirato. Stiamo parlando di una tendenza di lungo periodo, quindi quando un titolo scende al di sotto di questi, segnala un indebolimento della fiducia degli investitori.

In questo assetto marcatamente ribassista, solo il 4,6% dei titoli dello S&P 500 è scambiato al di sopra dei principali supporti e sostenuto volumetricamente di nuovi flussi in entrata. Si tratta del valore più basso dall’ aprile 2020, alla vigilia del blocco a causa del Covid. Anche questo, di solito, è sintomo di un indebolimento della fiducia degli investitori.

Oltretutto questa configurazione lascia presagire dei recuperi di mercato, perché quando meno del 5% dei titoli dell'indice si trova sopra i supporti di medio-lungo periodo, secondo il campionamento fatto, l'indice, dal 1990, ha sempre guadagnato, mediamente, il 23% nell'anno successivo.

Il punto è che gli investitori sono estremamente pessimisti in questo momento, dopo una incisiva correzione delle quotazioni, per cui è difficile, oltreché inopportuno, essere più pessimisti sulla coda estrema dell’attuale ribasso, laddove, invece, si dovrebbe iniziare a valutare un rientro long. Staremo a vedere.

Fabio Michettoni - Socio SIAT Professional CSTA, Strategist e Analista Intermarket

www.siat.org

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »