Le aspettative sulle elezioni americane hanno un impatto importante sui mercati finanziari già nei mesi che precedono il voto, creando effetti anticipatori nei prezzi delle attività. Questi impatti portano di fatto ad aumenti e mismatch di volatilità, alleggerimenti e rotazioni di portafoglio e rapidi cambiamenti di sentiment da parte degli operatori.

Lo specialistico mercato delle opzioni rappresenta un'ottima chiave di lettura per comprendere come gli operatori si sono posizionati in attesa degli esiti di queste turbolenti elezioni presidenziali americane.

Analizzeremo di fatto solo la scadenza settimanale del giorno venerdì 8 novembre di S&P500.

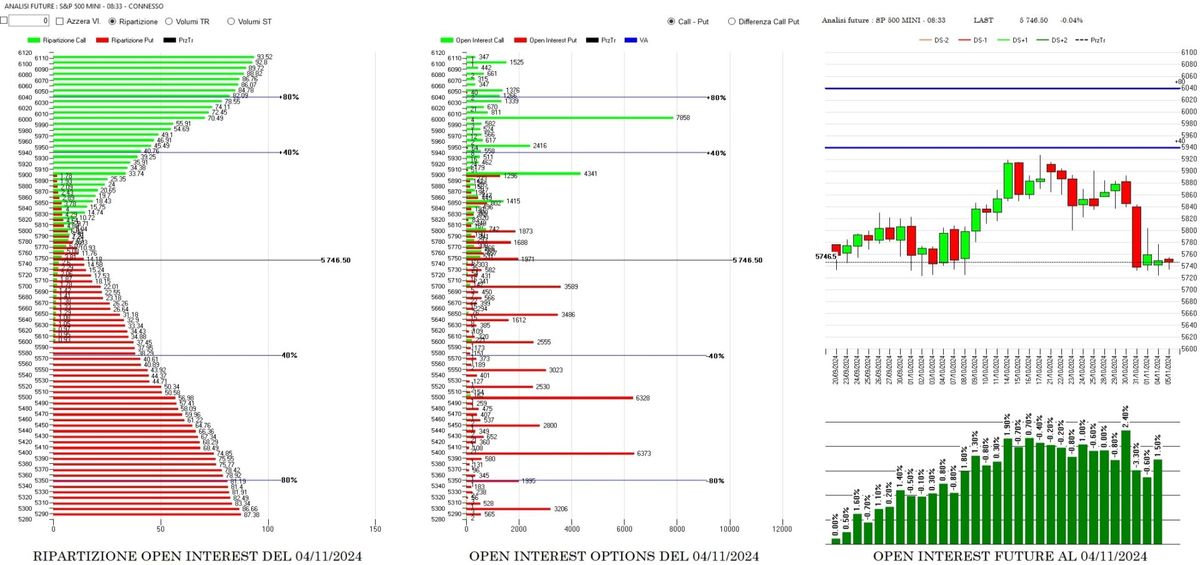

Partiamo con la lettura della Funzione di Ripartizione che ci riporta una situazione di perfetto equilibrio con i prezzi che sono esattamente all'interno delle cumulate ponderate di Call e Put.

Il secondo grafico rappresenta il Totale dei Contratti in opzioni posizionati su questa scadenza.

E' ben visibile come gli operatori stiano lavorando posizioni nette di call e put ai lati del prezzo con una area che va da 5750 a 5850 che è stata sostanzialmente ricoperta da posizioni sintetiche.

Le prime aree sensibili al gamma che richiamerebbero gli ingressi di future con ordini condizionati da parte degli hedgers si trovano, sul lato put, a 5700 e 5650 e, sul lato call, a partire da 5900.

Da notare come la componente future abbia seguito tutta la fase rialzista con continui aumenti di contratti necessari a coprire la componente call che andava Itm e poi, su area massimi, iniziare ad alleggerire le posizioni dando luogo al più classico dei ritracciamenti dovuto alla chiusura delle coperture.

Negli ultimi giorni sono invece aumentate le strutture in spread, sia sul lato put che sul lato call rispettivamente in area 5500 e 5900 confermando il grande clima di incertezza che regna anche sui mercati finanziari.

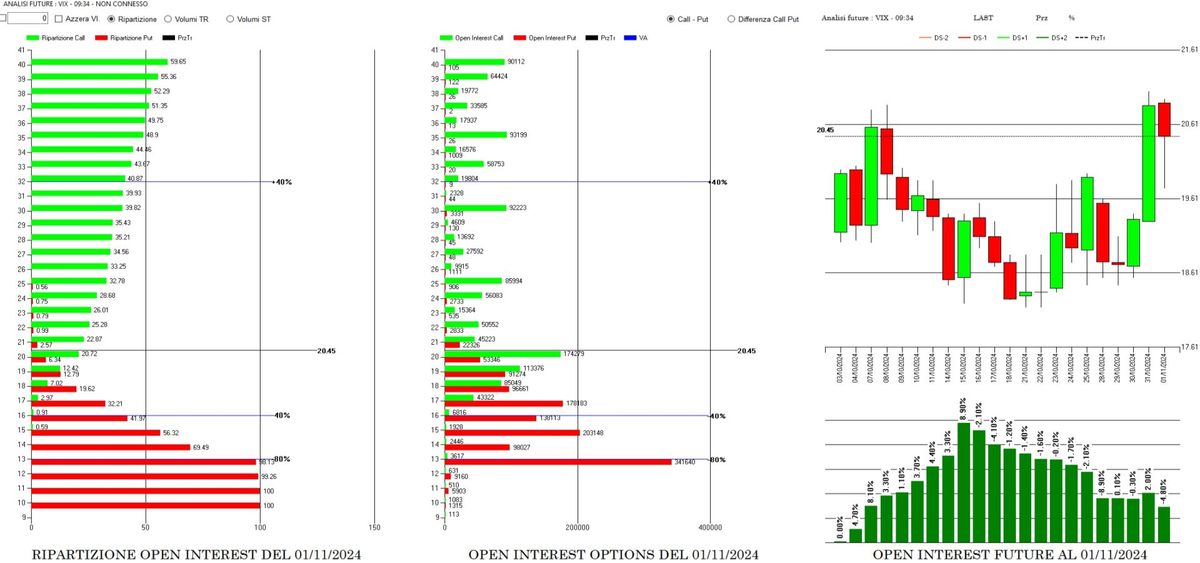

Interessante è leggere anche come, gli operatori, si stiano comportando per coprirsi dai rischi di volatilità sul mercato dei derivati del Vix.

Anche su questo specialistico sottostante il prezzo si trova esattamente in una situazione di equilibrio e fair value all'interno della funzione di Ripartizione.

Sui totali si vede benissimo il gran lavoro effettuato sul lato put con notevoli ingressi di contratti da strike 13 a strike 17 e poi, da 17 fino a 19 solo area di ricoperture.

Primo livello di call sensibile si trova a strike 20 da dove potrebbero partire veloci squeeze di prezzo causati dagli ingressi condizionati degli operatori corti di gamma.

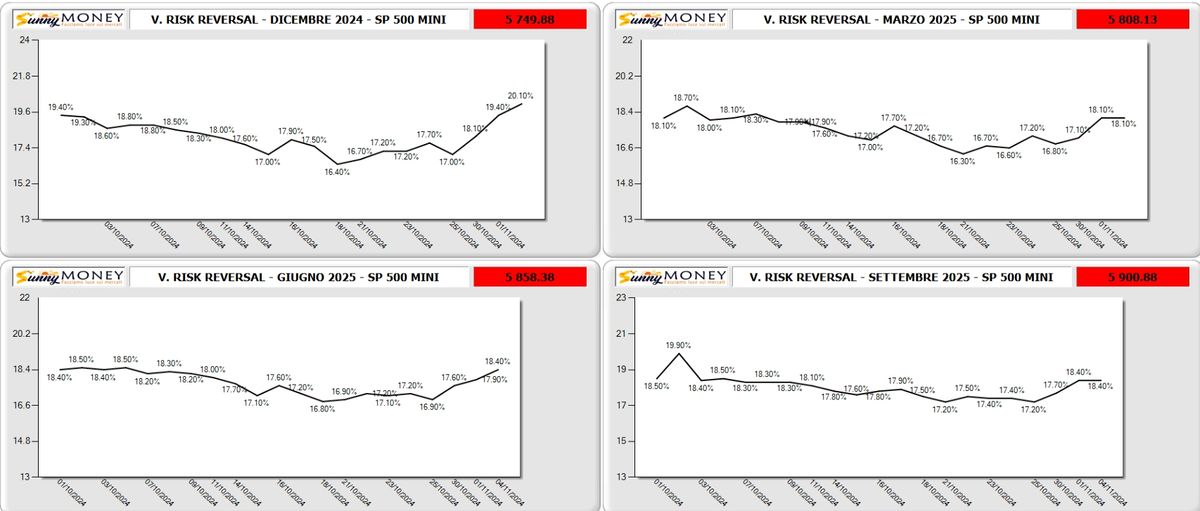

Anche le volatilità Atm prezzate sulle quattro prossime scadenze trimestrali mostrano come, negli ultimi giorni, ci sia stato un aumento delle volatilità implicite e delle aspettative di movimento sul mercato.

In sintesi il mercato sta prezzando una fortissima incertezza confermata dagli ampi range prezzati sulmercato delle opzioni e dai numerosi contratti posizionati in copertura.

L'ultimo grafico mostra in sintesi tutte le forze in campo sia su S&P500 che sul Vix.