Ben ritrovati a questo appuntamento di formazione finanziaria.

Oggi facciamo un salto indietro nel tempo e torniamo alle scuole elementari. Parleremo infatti delle equivalenze. Vi ricordate metro centimetro millimetro e chilometro? Bene, anche le opzioni hanno delle equivalenze e dobbiamo impararle! Questo paragone di scuola è per farvi rimanere impresso quanto è importante la relazione che va sotto il nome di put e call parity.

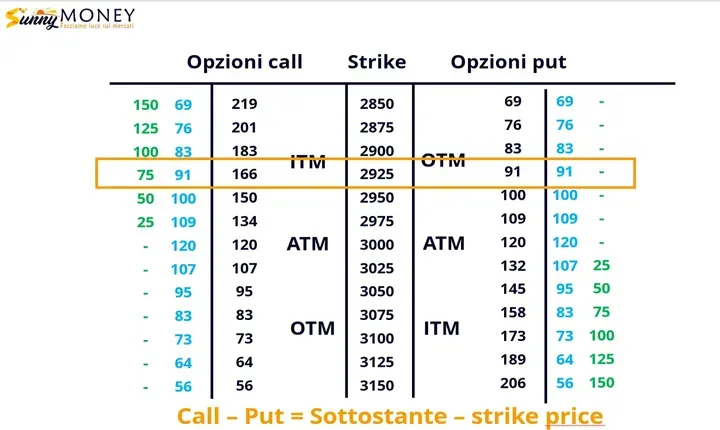

Per spiegarla, prendiamo la chain delle opzioni di un sottostante che vale 3000 punti

Le opzioni Put e Call con il medesimo prezzo di esercizio e la stessa data di scadenza sono legate da una relazione fissa chiamata put/call parity.

Questa è’ la formula più importante che serve per conoscere la congruità dei prezzi delle opzioni e capire che valore futuro viene prezzato su una azione o un indice che prevede lo stacco dei dividendi.

La formula base è: Call – Put = Sottostante – Prezzo di Esercizio

Vediamo. Sottostante vale 3000. Prendiamo la call ITM 2925. Prezzo della call 166 – prezzo della put 91 = 75. Sottostante – strike fa proprio 75. Se guardate, la cosa è abbastanza intuitiva.

A parità di strike il valore temporale delle opzioni call e put è lo stesso. Quindi sottraendo l’una all’altra il valore temporale si azzera. Quello che rimane è il valore intrinseco.

Quindi la differenza di 75 sono relativi proprio al valore intrinseco della call che è Itm esattamente di quei 75 punti (2925 lo strike e 3000 il prezzo sottostante). Il maggior prezzo che paghiamo nella call comprende 75 punti di intrinseco. A scadenza, a parità di sottostante, la call prezzerà esattamente 75.

Osserviamo questa regola utilizzando le Opzioni Atm, quelle a strike price 3000. Come è evidente non c’è valore intrinseco. Infatti 120 meno 120 fa zero. Il sottostante e il prezzo di esercizio hanno lo stesso valore.

Se dunque è vero che il valore temporale si azzera, e il valore intrinseco residuo di fatto lo paghiamo ma ci viene restituito a scadenza, possiamo allora fare un passo in più in questa relazione che ci permette di creare figura sintetiche utilizzandone le varie combinazioni evidenziate nel seguente specchietto.

Long Call = Long Put +Sottostante

Long Put = Long Call – Sottostante

Short Call = Short Put –Sottostante

Short Put = Short Call +Sottostante

Long Sottostante = Long Call e Short Put

Short Sottostante = Short Call e Long Put

La put call parity, come vedete, permette di replicare le opzioni ed il sottostante utilizzando posizioni sintetiche composte da opzioni e sottostante o da opzioni di segno opposto.

A titolo esemplificativo possiamo affermare che aprire una posizione long su un indice equivale a vendere una put e comprare una call.

La posizione short put e long call di fatto è identica a long sottostante. In gergo una posizione così costruita si chiama long future sintetico, perché il future non è acquistato direttamente ma viene creato in laboratorio dall’unione delle due opzioni.

Infine, questa formula, oltre a ricavare il prezzo di una opzione partendo dalla conoscenza del prezzo dell’opzione di segno opposto, consente ad esempio di conoscere il “reale” prezzo del sottostante al netto dello stacco dei dividendi nell’effettivo momento in cui viene battuto.

Grazie per l’attenzione e ai prossimo appuntamento.

Bruno Nappini - www.sunnymoney.it

Socio Professional Siat Csta - www.siat.org

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »