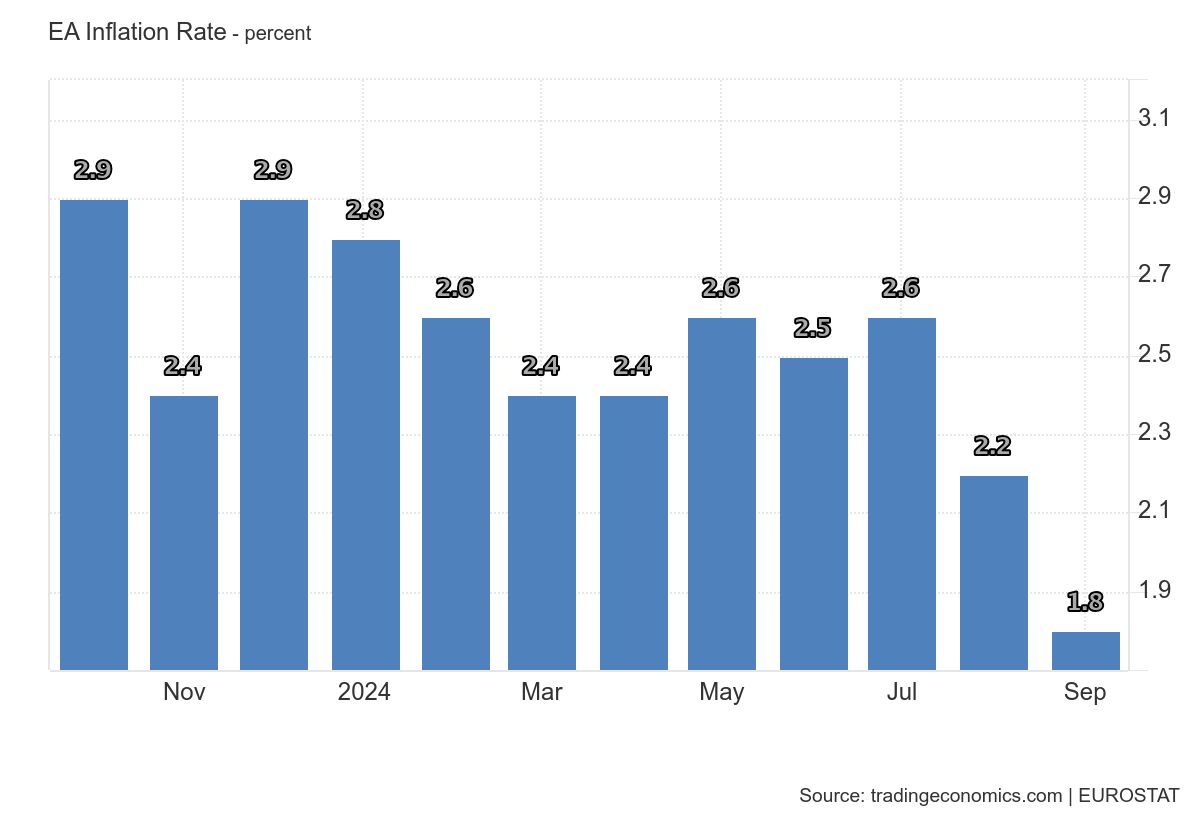

Ora che l’inflazione europea è rientrata sotto la soglia target del 2%:

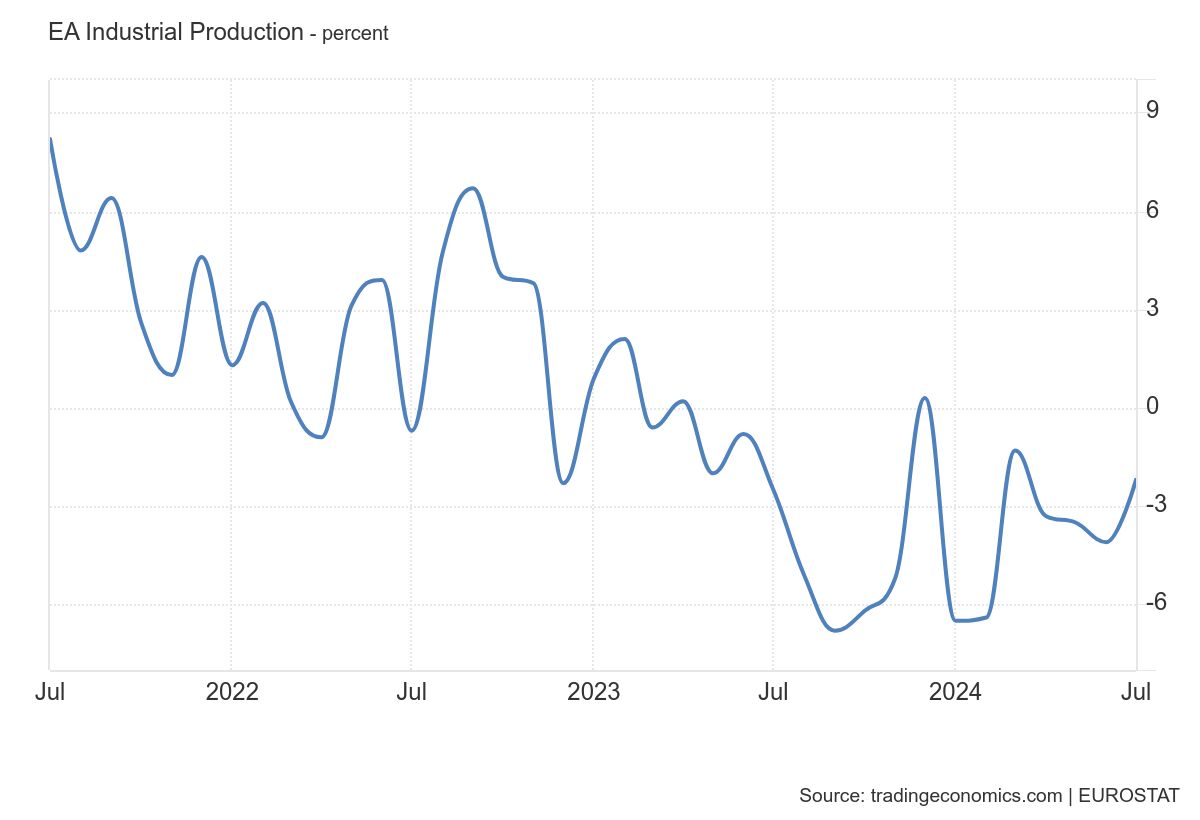

ci aspettiamo che la Bce inizi a parlare apertamente dell’elefante nella stanza, è cioè della crisi economica che dal 2023 striscia in forme più o meno marcate in tutti i paesi dell’Area Euro:

ma che la banca centrale ha cercato in ogni modo di sminuire/ignorare per giustificare la sua ferrea politica restrittiva. Stiamo parlando di una crisi che colpisce prevalentemente il settore industriale (e, a cascata, i consumi) e, per la prima volta in questo secolo, ha aggredito principalmente Paesi ritenuti più stabili come Francia e Germania (basti pensare alla crisi del mercato automobilistico tedesco e dell’industria pesante):

mentre l’Italia si dimostra leggermente meno in difficoltà…ma con il principale partner commerciale in ginocchio (Germania), non possiamo di certo aspettarci che il Belpaese diventi il trenino d’Europa… inoltre ricordiamoci che siamo sotto stretta osservazione della Comunità Europea e dal 2026 dobbiamo riportare il deficit sopra il -3% del Pil (dal -7,2% del 2023)… e va bene che, a tal fine, il governo è intenzionato a vendersi pure le mutande, ma con una crescita ormai legata allo zero virgola, la matematica vuole che a un certo punto qualche scelta “difficile” la si dovrà fare…

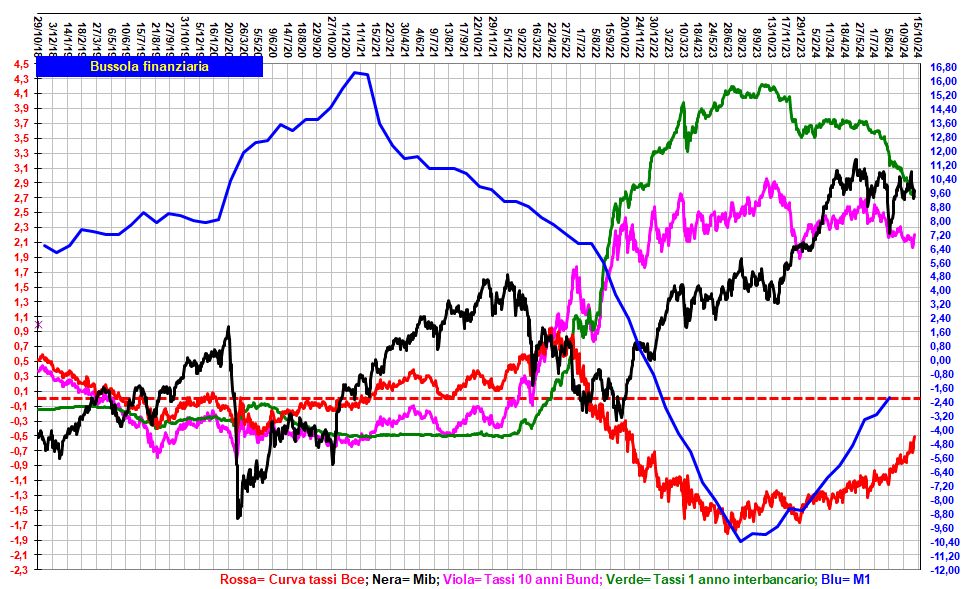

Ma veniamo al tema che ci interessa maggiormente, e cioè le Borse azionarie:

in questo grafico vediamo il confronto tra un indice dalla pesante componente bancaria (Mib) e uno dalla pesante componente di titoli industriali e di consumo (Star). Da questa fotografia si capisce immediatamente quanto il rialzo dei tassi iniziato dalla Bce nel 2022 abbia favorito nettamente un comparto e “strozzato” l’altro. Ma questo stato di cose potrebbe cambiare in fretta:

i tassi, soprattutto quelli brevi, stanno scendendo velocemente e questo diventerà presto un problema per i profitti delle banche, soprattutto finché la variazione di produzione di massa monetaria (linea blu) viaggerà in area negativa o vicino allo zero. Sicuramente nel prossimo futuro ci saranno ulteriori discese dei tassi (altri tagli da parte della Bce sono previsti nel 2024) ma questo non necessariamente rilancerà in maniera tempestiva il settore industriale e dei consumi e molto probabilmente affaticherà il settore bancario. In altre parole, non c’è mai stato momento più opportuno per chiedere all’azionario un ritorno su livelli più equi (almeno un 20% di correzione).

Di Paola Migliorino - www.borsari.it