Nei giorni scorsi hanno riscosso un grande successo due articoli che descrivevano due strategie di investimento basate sul concetto del “dividend yield”.

Mi riferisco all’articolo “Dogs of the Dow 2023” sul mercato azionario americano e all’articolo “I cani del Ftse Mib 2023” declinato sul mercato azionario italiano.

.

Il tema del dividend yield affascina numerosi investitori ma le strategie basate su questo concetto generalmente prestano il fianco a numerose criticità.

Nei prossimi giorni approfondirò questo concetto in tutti i suoi dettagli ma in questo articolo mi concentrerò in particolare su una di queste criticità che consiste nel fatto che la formula di calcolo non tiene in considerazione il rischio.

.

Il rischio può essere misurato in varie modalità, ad esempio in termini di drawdown oppure della volatilità.

Un parametro che può essere utilizzato in questo contesto è quello del Beta che misura il comportamento, di un titolo azionario rispetto al mercato.

Entrando più nel dettaglio, Borsa Italiana descrive il Beta come “una misura della rischiosità sistematica dell’azione. Il Beta misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Il rendimento atteso di un titolo varia linearmente con il beta del titolo stesso.

Azioni con un Beta superiore a 1 tendono ad amplificare i movimenti di mercato (l’attività è più rischiosa del mercato) mentre invece al contrario, azioni con Beta compresi tra 0 e 1 tendono a muoversi nella stessa direzione del mercato (l’attività è meno rischiosa del mercato)”.

.

Sintetizzando al massimo, il Beta esprime la variazione di un titolo azionario rispetto alla variazione di mercato.

Questo significa che, partendo dal concetto che il mercato ha un Beta uguale a 1:

-se un titolo azionario ha un valore uguale a 1 significa che il titolo azionario si muove con la stessa volatilità e rischiosità del mercato.

-se un titolo azionario ha un valore superiore a 1 significa il titolo azionario si muoverà con una volatilità superiore a quella del mercato e quindi esprimerà un maggiore grado di rischio.

-se un titolo azionario ha un valore inferiore a 1 significa il titolo azionario si muoverà con una volatilità minore a quella del mercato e quindi esprimerà un minore grado di rischio.

.

.

Analizzare il dividend yield in funzione del rischio non è un concetto banale dal momento che il risultato che ne consegue risulta spesso sorprendente perché modifica le classifiche basate solo sul concetto di “dividend yield”, come ad esempio quella dei “Cani del Ftse Mib”.

.

Un esempio concreto chiarirà più di mille parole.

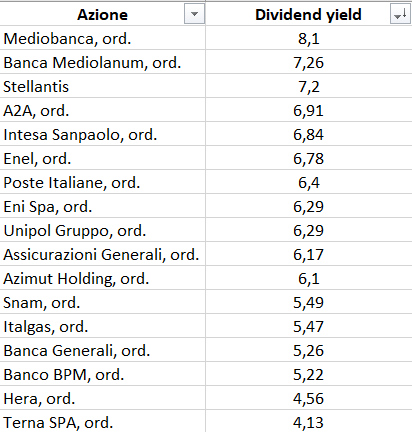

Partiamo dalla classifica del dividend yield, estrapolata da Cbonds.it, che fornisce un ottimo servizio sia per i bond che per altri strumenti finanziari come le azioni e gli ETF.

.

Questa classifica illustra in ordine decrescente i valori del Dividend Yield (con una soglia minima del 4%) dei titoli azionari del paniere Ftse Mib di Borsa Italiana.

.

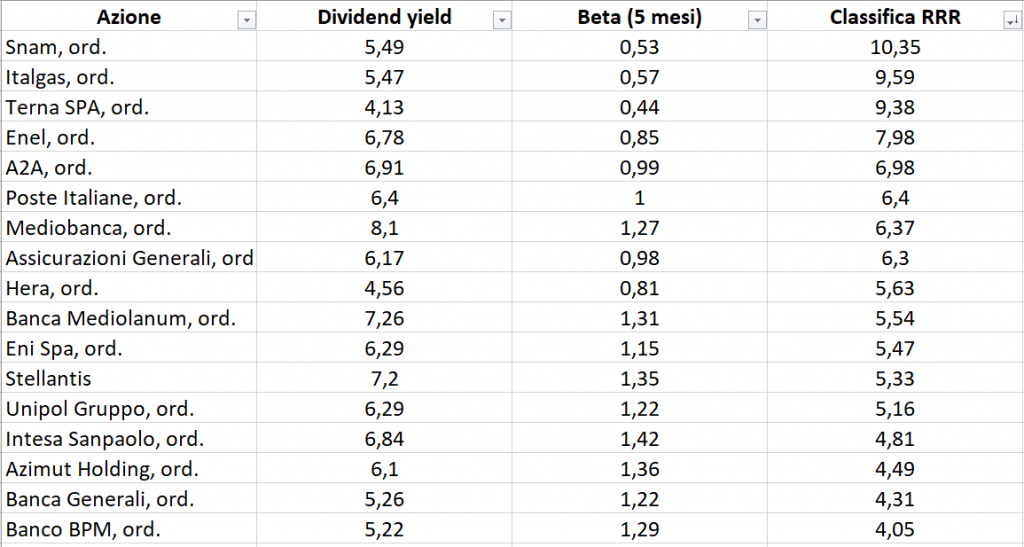

A questo punto possiamo inserire il Beta a 5 mesi dei singoli titoli e creare una nuova classifica, ordinando in ordine decrescente in funzione del valore del rapporto di rendimento-rischio.

.

Il risultato è una nuova classifica che si presenta notevolmente diversa rispetto a quella precedente.

Alcune esclusioni fanno rumore come Intesa Sanpaolo, Eni e Stellantis.

Altrettanto roboante l’ingresso di alcuni big come del calibro di Snam, Terna e Italgas che si piazzano immediatamente nei primi posti del podio.

Restano invariati Enel, Poste italiane, Mediobanca, Generali assicurazioni, Banca Mediolanum e A2a.

.

Dal mio punto di vista questo criterio di selezione alternativo è saggio e merita d essere preso in considerazione da un investitore.

Nei prossimi giorni approfondiremo questi concetti…stay tuned!

.

Se ti interessa approfondire questo argomento oppure se hai dei dubbi o delle domande, iscriviti al mio gruppo Facebook “investire con Gabriele Bellelli”, a cui puoi iscriverti cliccando su questo link

.

Buon investing!

Gabriele

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »