Se il 2022 è stato un anno negativo praticamente per tutte le asset class ad eccezione del Dollaro, il 2023 potrebbe mostrare qualche spiraglio di luce per alcune categorie di investimento. E una di queste potrebbe essere proprio quella delle obbligazioni. Ecco come potrebbe evolvere lo scenario sui prezzi nei prossimi mesi secondo il team di My Finance Club.

Bond, ETF monetari e Dollaro nella prima parte del 2023

Abbiamo già segnalato nell’Outlook sulle azioni (disponibile per i nostri abbonati) che i primi mesi del 2023 si caratterizzeranno ancora per un aumento dei rendimenti, sulla falsariga di quello che è successo nel 2022, perché il mercato oggi non sconta ancora i tassi “più alti più a lungo” che la Fed invece manterrà fino alle prime evidenze di recessione.

Questo vorrà dire ancora un apprezzamento del Dollaro a inizio 2023, in virtù dell’aumento del costo del denaro americano. Come evidente dal grafico, dopo una forte correlazione per tutto l’anno scorso, il mercato ora mostra una certa incoerenza tra gli yield dei Treasury (linea viola, in aumento) rispetto al valore del Dollaro (linea rossa, in discesa). Cosa che potrebbe rappresentare un’opportunità da sfruttare nei prossimi mesi.

Analogamente, ETF monetari in dollari e obbligazionari a brevissimo termine in Dollari potrebbero essere ancora una scelta corretta ad inizio di quest’anno. Per questo motivo avevamo segnalato le buone opportunità derivanti dall’investimento nell’ETF monetario XFFE (Xtrackers II USD Overnight Rate Swap).

Bond, ETF monetari e Dollaro nella seconda parte del 2023

Tuttavia, come spiegato in precedenza, con il rallentamento economico in arrivo, nei mesi successivi, il mercato comincerà a scontare sempre più una Fed più “colomba”, favorendo le obbligazioni a lunga scadenza (perché più suscettibili alla riduzione dei tassi) e indebolendo Dollaro ed ETF monetari in questa valuta.

Ed è per questo che in questi mesi abbiamo evidenziato l’opportunità di spostarsi progressivamente nell’arco di 6-8 mesi dal summenzionato l’ETF monetario XFFE verso sull’ETF DTLE (iShares USD Treasury Bond 20+yr EUR Hedged), strumento obbligazionario a lunga scadenza, che dunque beneficia delle aspettative di riduzione dei tassi della Fed senza essere penalizzato dalla contemporanea svalutazione del Dollaro, in quanto coperto sul cambio.

La recessione ha un effetto duplice immediato:

- 1. da un lato riduce i rendimenti “risk free”, perché gli investitori cercheranno “rifugio” in asset a rischio minore, come i Treasury USA, che quindi vedranno i rendimenti calare nella seconda parte dell’anno, apprezzandosi, assieme a tutti gli altri bond.

- 2. come già spiegato in precedenza, amplia l’Equity Risk Premium, ovvero il rendimento richiesto dagli investitori per investire in azioni in un periodo rischioso, facendo così calare i prezzi azionari.

Questo vuol dire che il 2023 sarà l’anno del progressivo ritorno ad una correlazione negativa tra obbligazionario e azionario.

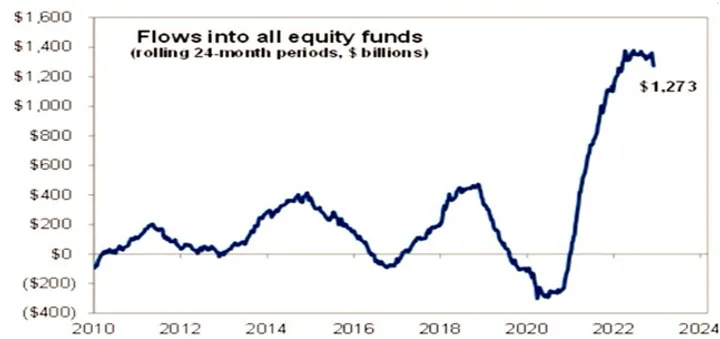

L’effetto potrebbe essere ancora più vigoroso (con ribassi forti sulle azioni e rialzi marcati sulle obbligazioni “investment grade”) alla luce dell’anomalia nel grafico sotto: negli ultimi 2 anni sono stati iniettati $1,4tn in fondi all-equity (azionari) e, nonostante il mercato sia calato del 20%, la vendita delle posizioni long non sembra neanche essere iniziata.

Ovviamente non tutte le obbligazioni sono uguali. A livello di classi di merito di credito (cioè in base alla rischiosità dell’emittente) possono essere divise in due categorie: “investment grade” (IG, con rating >BBB-) e High Yield (con rating “spazzatura”, cioè <BB+).

I bond High Yield (HY) restituiscono cedole più alte a fronte di rischi maggiori degli emittenti che potrebbero non onorare il pagamento di interessi e capitale. Per questo i bond HY sono considerati una via di mezzo tra i più sicuri bond IG e le molto rischiose azioni e devono essere generalmente scelti in un periodo di ripresa economica.

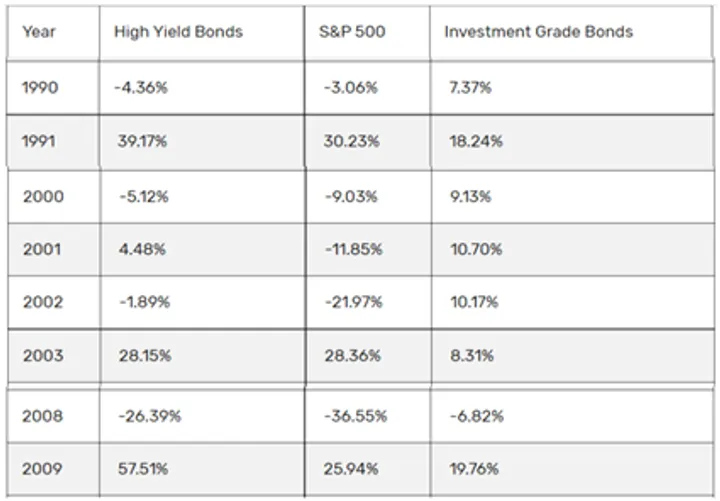

La tabella sotto evidenzia infatti le performance di bond IG, bond HY e S&P500 durante periodi di recessione e in anni immediatamente successivi. Durante la recessione generalmente gli HY soffrono come le azioni, ma hanno rimbalzi portentosi nell’anno successivo. Ad es. durante la recessione 2008 (una delle peggiori della storia), l’S&P500 ha perso ca. il 37%, mentre i bond HY sono andati sotto del 26%, a fronte di un ribasso dei bond IG solo del 7%. L’anno successivo, l’S&P500 è rimbalzato del 26%, i bond HY addirittura del 58%, mentre quelli IG del 20%.

Viene insomma da concludere che i bond HY saranno l’asset class del 2024. Ma non quella di quest’anno, che sarà molto più probabilmente quella dei bond “investment grade”, tanto governativi che societari (ricordando sempre di coprirsi dall’eventuale svalutazione del Dollaro della seconda parte dell’anno).

Anzi, generalmente i bond IG corporate (societari) hanno rendimenti migliori dei bond governativi USA, e allo stesso tempo una buona certezza di rimborso per l’investitore, dato che vengono emesse da aziende forti che soffrono meno il ciclo economico.

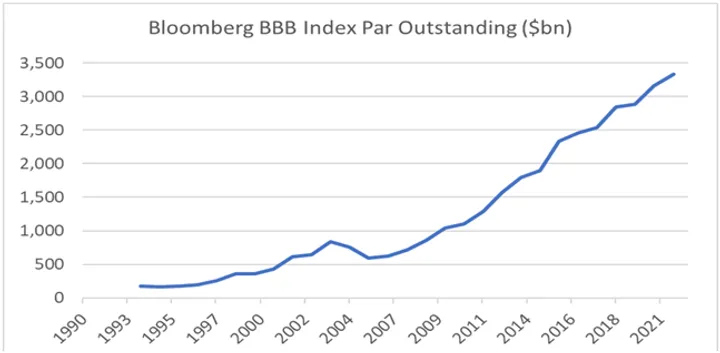

Il problema è piuttosto legato al fatto che il valore di bond di società con un rating BBB o superiore oggi è ai massimi storici (quasi $4tn), come si evince dal grafico, frutto soprattutto di un decennio di crescita economica ininterrotta.

L’arrivo della recessione potrebbe peggiorare le prospettive per le società “investment grade” e portarle pian piano in territorio “junk” (spazzatura), facendo aumentare il numero dei cosiddetti “fallen angels” (ovvero le società con rating ribassato da BBB verso BB). Questo farebbe sì che l’apprezzamento derivante dalla riduzione dei tassi potrebbe essere compensato dall’aumento del rischio di credito.

Tuttavia, se il numero di downgrade di società deboli (da BB a B) o molto deboli (da B a CCC) sta aumentando, le società più forti sembrano essere ancora resilienti. Stando alle stime delle agenzie di rating sull’aumento atteso dei downgrade futuri, il rischio per le società più forti di perdere il proprio rating “investment grade” dovrebbe essere sotto controllo (cioè la linea verdone nel grafico sopra non dovrebbe aumentare di troppo nel 2023).

Per questo riteniamo sia i bond governativi che i bond societari investment grade (EUR-hedged), possibilmente con scadenze medio-lunghe dei buoni investimenti, soprattutto per la seconda parte del 2023.

Quali geografie

A livello geografico, oltre alle obbligazioni a tasso fisso “investment grade” americane (adeguatamente coperte dal rischio cambio) che risulteranno sicuramente degne di nota, i bond europei potrebbero essere classi altrettanto interessanti.

A questo proposito è probabile che la recessione/stagflazione si palesi in Europa prima in USA, costringendo la BCE a intervenire con uno stimolo monetario prima dell’omologa banca centrale USA, favorendo così l’apprezzamento dei bond in Euro.

Tuttavia, alla luce di un’inflazione più persistente in UE (non adeguatamente prezzata dai mercati, che prevedono un rientro entro i target della BCE già a inizio 2024), frutto del fatto che l’economia dell’Eurozona è più rigida nel mercato del lavoro ed è importatrice netta di idrocarburi (che saranno ancora volatili quest’anno), anche sfruttare obbligazioni in euro indicizzate all’inflazione potrebbe rivelarsi una scelta azzeccata.

E se l’inflazione continuerà a correre in UE, la BCE, a differenza della Fed, non potrà permettersi di esagerare nella stretta monetaria, in quanto rischierebbe di perdere il controllo degli spread dell’Europa Periferica (inclusa l’Italia). Per questo motivo è verosimile che la nostra Banca Centrale accetti un’inflazione temporaneamente più alta, a beneficio di un’Eurozona più compatta e senza tensioni sul debito in uno scenario stagflazionistico.

Lato emergenti, un investimento interessante ma ancora rischioso potrebbe essere rappresentato dalle obbligazioni cinesi, visto che, contrariamente al resto del mondo, dopo un primo periodo di debolezza, l’economia cinese è attesa guidare la crescita globale nel 2023, dopo un anno molto negativo a causa dei lockdown restrittivi. In questo sarà aiutata dallo stimolo monetario della Banca del Popolo Cinese, che potrebbe dunque favorire i bond del Dragone, soprattutto nella seconda parte dell’anno. Ma con la Cina, si sa, i capovolgimenti di scenario sono all’ordine del giorno.

Articolo a cura di Team My Finance Club

Per altre analisi di questo tipo visita My Finance Club, il primo portale italiano di ricerche e studi sui mercati finanziari rivolto a investitori retail

www.myfinance.club

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »