Bentrovati a questo sesto appuntamento di formazione finanziaria insieme a Traderlink.

Oggi parleremo delle dinamiche che intervengono nella determinazione del prezzo delle opzioni.

Come sappiamo, le opzioni sono strumenti derivati, ovvero il loro valore dipende dal rendimento del sottostante e non solo dal rendimento attuale, ma anche dal rendimento atteso.

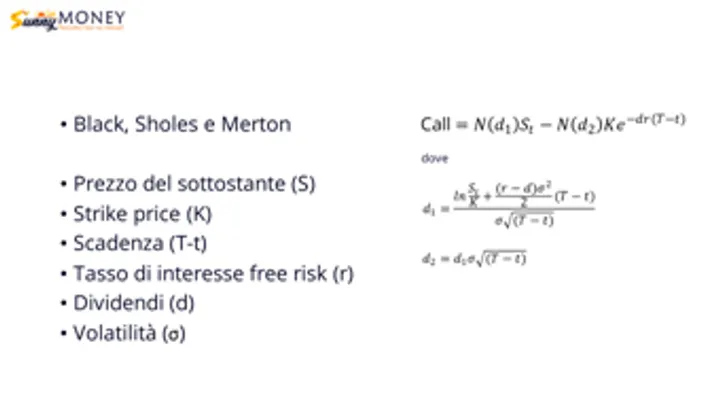

La formula di determinazione del prezzo delle opzioni si basa su un modello di tre matematici-economisti Black, Sholes e Merton, più semplicemente chiamato modello di “Black e Sholes”, che furono insigniti del premio Nobel per questa teorizzazione.

Questo modello ci dice che i fattori che agiscono sul prezzo di una opzione sono:

1) Prezzo del sottostante

2) Strike Price

3) Scadenza

4) Tasso di interesse

5) Dividendi

6) Volatilità

Il prezzo sottostante e lo strike price concorrono al valore Intrinseco di una opzione.

La scadenza influisce in modo diretto sul valore temporale.

Il tasso di interesse influisce anch’esso sul prezzo di una opzione: se il tasso di interesse aumenta tenderanno ad aumentare i premi delle opzioni call viceversa per put. In pratica c’è una relazione diretta per le call ed inversa per le put.

I dividendi incidono invece sulle opzioni su azioni e sugli indici ed i future di riferimento e non sugli indici “Total Return” ed i loro relativi future, ad esempio il Dax è un indice Total Return i cui titoli azionari non staccano dividendi e di conseguenza lo è anche il suo future di riferimento. Infatti solo le azioni subiscono lo stacco dei dividendi, ed infatti dopo il dividendo il prezzo dell’azione tende a scendere e quindi il valore delle put sale mentre quello delle call scende.

Ma il parametro di gran lunga più importante e che influenza in maniera esponenziale il prezzo delle opzioni rendendoli strumenti esplosivi è la Volatilità. Genera enormi opportunità per il trader in opzioni e offre i migliori spunti di guadagno. Ogni errore di valutazione su questo fondamentale parametro può creare problemi su qualsiasi portafoglio.

La volatilità rappresenta la misura delle movimentazioni di prezzo del sottostante. Per misurarla si utilizzano strumenti statistici come la deviazione standard o scarto quadratico medio, il cui simbolo è sigma. Forti oscillazioni di prezzo danno luogo ad un aumento di volatilità, piccole oscillazioni invece fanno abbassare la volatilità.

Ad esempio, più ampi sono i movimenti del sottostante e più alta diventa la probabilità che una certa opzione possa andare da Atm o Otm ad Itm In The Money. Più bassi sono i movimenti del sottostante e maggiori sono le possibilità che le opzioni scadano senza valore. Pertanto la percezione della variabilità futura del sottostante, la volatilità appunto, assumerà per l’operatore in opzioni un’importanza notevole.

Il mercato vive di aspettative e molteplici possono essere i fattori in grado di influenzare il corso dei prezzi, il problema è che questi fattori non è possibile né prevederli e né quantificarli a priori. Le aspettative incidono, oltre che sui movimenti del sottostante, anche sulle variazioni di volatilità e addirittura il grado di intensità e di velocità con le quali si sviluppano può amplificare e di molto le variazioni della volatilità e con essa le variazioni di prezzo delle opzioni. Un esempio su tutti è rappresentato dagli attimi precedenti all’uscita di importanti dati macroeconomici.

Risulta chiaro che il successo di una strategia in opzioni non può prescindere dalla conoscenza e dalla gestione del parametro della volatilità.

Se andiamo sul mercato e prendiamo il prezzo di un’opzione qualsiasi, possiamo calcolare a ritroso la volatilità implicita, cioè la volatilità implicita nel prezzo, la volatilità che il mercato sta prezzando in quel momento per quelle opzioni. Al variare di queste caratteristiche, ovviamente le opzioni corrispondenti sul mercato avranno una diversa volatilità implicita e di conseguenza un diverso prezzo.

Se prendiamo i prezzi di tutte le opzioni della stessa scadenza (cosiddetta chain), e calcoliamo a ritroso la volatilità implicita di ciascuna, e uniamo i punti, arriviamo alla cosiddetta curva di volatilità, detta anche Smile o Skew di volatilità, che altro non è che una curva che unisce tutte le volatilità implicite delle opzioni relative a quella chain.

La forma è proprio quella di un sorriso. Guardiamo l’esempio. Prendiamo il prezzo delle opzioni call e put con scadenza 40 giorni, strike 1000, quando il sottostante si trova a 1000. Troviamo che queste opzioni prezzano 40 euro. Ciò significa che, implicitamente, stanno prezzando una volatilità del 30%.

Possiamo notare come man mano che ci muoviamo sugli strike, la volatilità delle opzioni è molto diversa. Infatti a parità di distanza rispetto a 1000, facciamo per esempio 140 punti sotto e sopra 1000, la volatilità implicita delle opzioni strike 1140 prezza 27%, mentre la volatilità implicita delle opzioni strike 860 addirittura il 41%.

Cosa ci dice questo? Che il mercato prezza più probabile un crollo repentino dei prezzi, piuttosto che una salita repentina, e quindi i market maker si fanno pagare un premio assicurativo maggiore sul lato ribassista delle put Otm che sul lato rialzista delle call Otm.

Molti di voi conosceranno sicuramente la volatilità storica. Di solito è presente come indicatore nelle piattaforme. La volatilità storica altro non è che la media dei prezzi minimo/massimo di un sottostante per un determinato arco temporale. Quindi è la volatilità che poi si è realizzata concretamente. Solitamente si analizzano le volatilità Storiche a 3 mesi, a 6 mesi e ad 1 anno. Anche l’ATR, Average True Range è un indicatore presente in tutte le piattaforme che fa un calcolo simile e formula i propri dati utilizzando proiezioni passate.

Ebbene, se andiamo a prendere la Volatilità Storica che effettivamente si è realizzata durante un arco temporale, e la confrontiamo con la Volatilità Implicita che il mercato delle opzioni aveva prezzato in quel momento, possiamo subito notare il grande vantaggio che danno le opzioni e il trading sulla volatilità.

Ovvero, dal confronto tra la volatilità storica e quella implicita, notiamo che i market maker prezzano solitamente una paura molto maggiore di quella che poi effettivamente si realizza, e quindi incassano soldi sull’aspettativa di un movimento che alla resa dei conti si mostra decisamente più contenuto di quello che è stato precedentemente prezzato.

Alla prossima puntata.

Bruno Nappini - www.sunnymoney.it

Socio Professional Siat Csta - www.siat.org

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »