Dopo aver scommesso sul ribasso dei grandi asset management e sul rialzo del Dollaro nei mesi scorsi, sembra che gli hedge fund abbiano iniziato a cercare nuove scommesse rialziste.

Nell’ultimo periodo, infatti, gli hedge fund sembrano essersi rivolti alle obbligazioni c.d. “spazzatura” (con rating inferiore a “BBB-“, segno di una maggiore probabilità di fallimento rispetto ai bond “investment grade”), duramente colpite sia dal repentino aumento dei tassi delle Banche Centrali, sia dalle prospettive di arrivo della recessione.

Questo tipo di obbligazioni sono molto più sensibili al ciclo economico rispetto a quelle con rating più elevati, perché una possibile recessione va generalmente ad impattare quelle società più rischiose e indebitate, aumentando le chance che esse non riescano a far fronte al ripagamento dei propri debiti.

E tra le recenti dichiarazioni degli esponenti dei fondi speculativi, spuntano quelle di Daniel Loeb, trader miliardario del fondo Third Point, che nella lettera agli investitori del 3Q-22 ha sottolineato di “trovare interessante il credito High Yield” (cioè emesso da società “junk”, spazzatura) in questo momento.

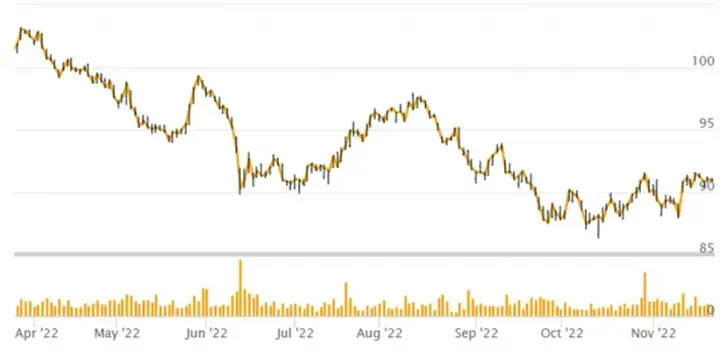

Quello che Loeb intende dire è che, dopo che i bond hanno perso valore per l’aumento dei tassi della Fed (-9% YTD), man mano che passa il tempo, essi tenderanno a convergere comunque verso il valore di emissione (100). Considerato che il Bloomberg High Yield ha una duration media ponderata di 4,1 anni (scadenza relativamente breve), basterebbe poco tempo per far apprezzare il valore di quei bond sottostanti.

Questo, unito a un rendimento odierno sulle cedole, garantisce all’indice una performance di tutto rispetto, nel breve.

Ma se le società dell’indice falliscono per l’arrivo della recessione? Loeb è abbastanza chiaro: “Ci aspettiamo un aumento di default per il rallentamento economico, ma nulla che giustifichi i rendimenti attuali. Potremmo pure vedere un aumento del rendimento dell’indice, ma generalmente tali valori non rimangono alti a lungo. Ci posizioneremo opportunisticamente con l’aumento della volatilità”.

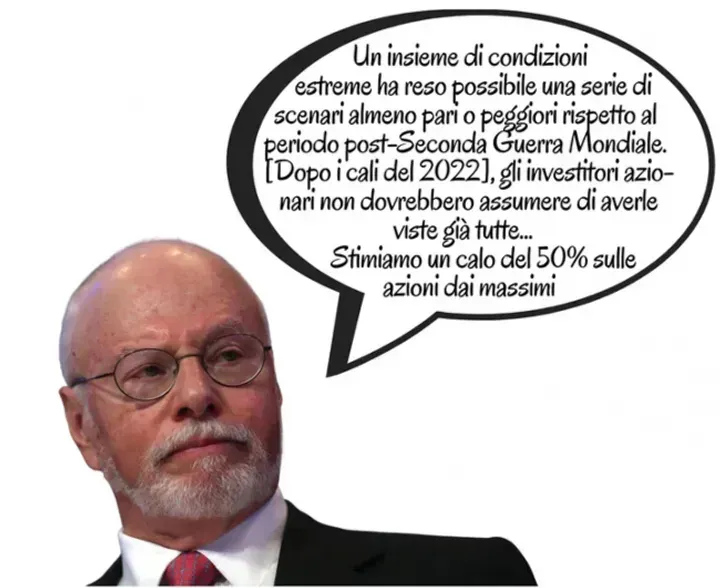

Sulla stessa lunghezza d’onda è apparso Paul Singer di Elliott Management, seppur con un tono più catastrofico.

L’atteggiamento eccessivo della Fed, giudicato “disonesto”, in quanto è andato a combattere un’inflazione legata più allo shock di offerta che all’eccessiva domanda, colpirà pesantemente l’economia, portando a un periodo di iperinflazione, simile a quanto accaduto negli anni post secondo conflitto mondiale. E a soffrirne saranno i mercati azionari, con un calo complessivo del 50% dai massimi. Vale a dire che l’S&P500, per Singer, dovrebbe arrivare in area 2.300-2.400 punti, ca. -40% dai livelli attuali. Al contrario le obbligazioni societarie, se tenute fino a scadenza, in questo momento offrirebbero ritorni più sicuri e rendimenti più interessanti quantomeno nel medio periodo.

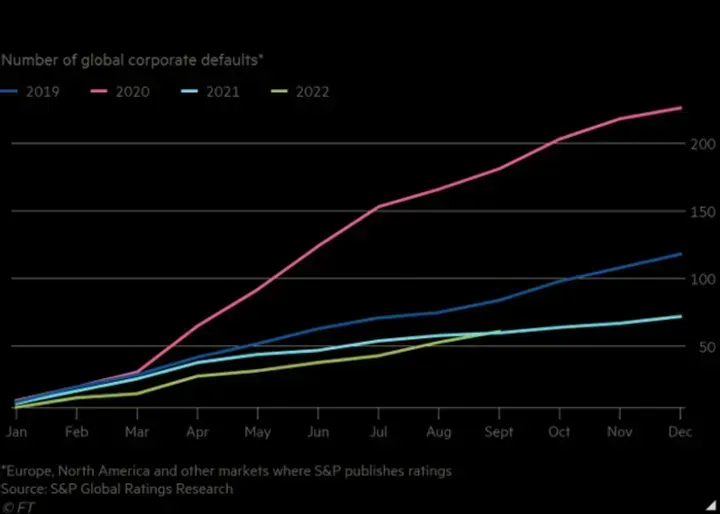

Tuttavia, dello scenario catastrofico dipinto da Singer, al momento non vi è traccia, come evidente dal grafico sotto sui tassi di bancarotta delle società nell’ultimo ano, a confronto con i 3 anni precedenti. L'agenzia di rating S&P’s, infatti, stima che il numero di default non dovrebbe aumentare eccessivamente nel 2023, salendo dall'attuale 1,4% del totale al 3% entro metà del prossimo anno, o, in caso di scenario più pessimistico, fino al 5%.

Sono numeri ben lontani rispetto al 9% toccato nel 2008.

Anche l’agenzia di rating Fitch prevede similmente che il tasso di default salga al 2,5% l'anno prossimo (con le società americane, maggiormente esposte alle politiche restrittive della Fed, attese fare lievemente peggio al 2,5-3,5%). Tale valore rimane lontano dalla media storica degli ultimi 21 anni, del 3,8%, e del 5,2% toccato durante lo scoppio della pandemia.

Insomma, lo scenario è in peggioramento ma è già scontato nei prezzi, abbondantemente. Secondo l’asset management Muzinich: “I mercati stanno scontando un tasso di insolvenza del 40% nell'High Yield europeo nei prossimi cinque anni. E’ tutto già nel prezzo".

Più ottimisti sono altri gestori di hedge fund, come Michael Hintze di CQS, specializzato nel credit trading, che ha recentemente evidenziato di aver invertito la propria strategia di investimento, sfruttando il recente calo dei prezzi dei bond “spazzatura” per entrare a prezzi interessanti, tagliando al contempo le coperture contro il calo dei mercati.

A questi investitori ha infine fatto eco anche Narushi Nakagawa di Caygan Capital, altro fondo specializzato in bond trading, che ha sottolineato che l’aumento degli spread sul debito (ovvero la differenza di rendimento tra le obbligazioni societarie High Yield e il rendimento dei Treasury, considerati privi di rischio) è a livelli “difficilmente giustificabili” e che “ci siano delle vendite forzate”.

Nakagawa si riferisce al fatto che buona parte degli investimenti in bond societari avviene tramite fondi ed ETF. Tali fondi soltanto in USA hanno subito deflussi netti per $17,1mld nei primi nove mesi di quest'anno. Quando un soggetto liquida la posizione nell’ETF, il fondo deve rivendere la quota parte di bond corrispondente alla posizione liquidata. Vendendo i bond, i prezzi degli stessi calano. E se i prezzi calano, altri investitori liquideranno le loro posizioni perché riterranno bond di nuova emissione più interessanti rispetto ai rendimenti dei bond all’interno dell’ETF. Creando così una profezia autoavverantesi, che rischia di peggiorare lo scenario rispetto alle reali condizioni dello stesso.

Secondo un sondaggio di BNP Paribas sugli hedge fund che gestiscono complessivamente oltre $380mld di attivi, ha rilevato che ha evidenziato che questi stanno pianificando di aumentare le allocazioni ai bond in tutte le regioni, con i fondi statunitensi tra quelli più popolari. L’aumento delle insolvenze, da valori attuali vicini ai minimi storici, non sembra spaventare.

Come dunque replicare la strategia di Loeb e degli altri hedge fund nel mercato high yield? Ecco due esempi:

iShares iBoxx $ High Yield Corporate Bond UCITS ETF USD (Acc)

ISIN: IE00BYXYYL56

O nel caso voleste prendere esposizione ai bond High Yield europei e non rischiare l’esposizione al tasso di cambio col Dollaro, ecco qui l’alternativa:

SPDR Bloomberg Euro High Yield Bond UCITS ETF

ISIN: IE00B6YX5M31

Articolo a cura di Team My Finance Club

My Finance Club è il 1° portale italiano di ricerca e analisi sui mercati finanziari

www.myfinance.club

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »