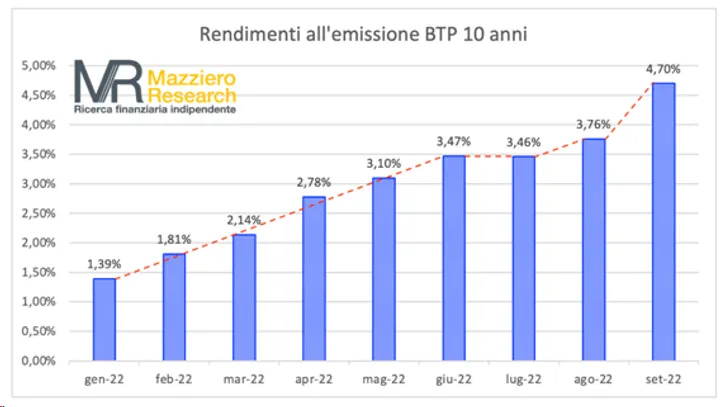

RENDIMENTI ALL'EMISSIONE

L'asta dei BTP a 10 anni di fine settembre non è andata molto bene dato che per collocare di 2,5 miliardi il rendimento è balzato al 4,70%.

Siamo di fronte al massimo rendimento da diverso tempo, con una dinamica ben evidente nel grafico che passa dall'1,39% di gennaio al 4,70% di settembre, più che triplicato.

Da qui in avanti, dove si arriverà?

La risposta contempla la valutazione di diverse variabili, ma possiamo certo dire che dopo un periodo di assestamento su questi livelli ci sposteremo ancora più in alto, con una dinamica che seguirà i futuri rialzi della BCE.

Questo collocamento si è trovato di fronte a una situazione particolare: a pochi giorni dalle elezioni, con uno spread rispetto al Bund scattato ben oltre i 250 punti. Da quel momento il mercato ha razionalizzato il risultato elettorale e ha fatto scendere i rendimenti che oggi sono vicini al 4,10% con uno spread a 230 punti.

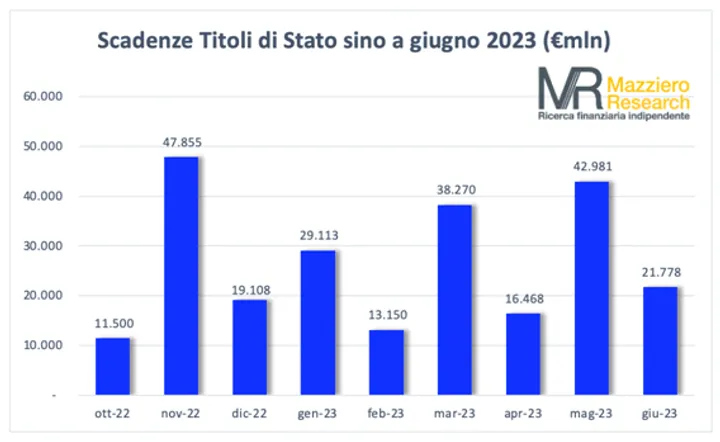

Quanto è accaduto ci fornisce comunque la misura di come ogni collocamento sia soggetto alle volatilità di mercato e il rischio salga soprattutto quando ci troviamo di fronte a collocamenti corposi a causa delle scadenze di titoli giunti a fine vita.

Guardando avanti, i mesi più sfidanti saranno novembre e poi nell'anno prossimo marzo e maggio quando la BCE avrà alzato in modo significativo i tassi rispetto ai livelli attuali. A quel punto potremmo arrivare ad emissioni che superano il rendimento del 5%.

Indicativamente, su un arco temporale di 12 mesi, ogni 1% di rendimento in più dei titoli di Stato tende a costare tra i 2,5 e i 3 miliardi in più nella spesa per interessi annuale.

Al momento la curva della spesa per interessi non sta ancora mostrando particolari segni di stress, ma tenderà a farlo progressivamente acquistando piena evidenza fra due o tre anni quando ci si avvicinerà alla metà della vita media del circolante.

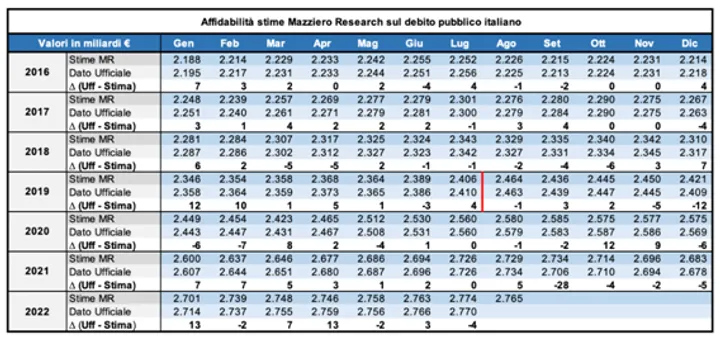

STIMA DEBITO SINO A DICEMBRE 2022

Il commento della Mazziero Research

Ad agosto stimiamo un debito in calo a 2.765 miliardi, si tratta della normale dinamica di diminuzione che avviene nella seconda metà dell'anno.

La discesa dovrebbe continuare sino a giungere a fine anno tra 2.696 e 2.728 miliardi.

Il grafico presenta con una linea rossa i dati ufficiali pubblicati da Banca d'Italia, e prosegue in grigio con i valori stimati dalla Mazziero Research.

La tabella di affidabilità indica le differenze tra i valori ufficiali e le stime precedentemente fatte dalla Mazziero Research.

I dati ufficiali

Debito pubblico: 2.770 miliardi (record storico)

Relativo a: luglio 2022

Pubblicato il: 15 settembre 2022

STIME Mazziero Research

La stima ad agosto 2022

2.765 miliardi (lieve diminuzione)

Intervallo confidenza al 95%

compreso tra 2.757 e 2.773 miliardi

Dato ufficiale verrà pubblicato il: 14 ottobre 2022

La stima a dicembre 2022

Compreso tra 2.696 e 2.728 miliardi

Intervallo confidenza al 95%

Dato ufficiale verrà pubblicato a metà febbraio 2023

Analisi, stime e un'ampia rassegna dei dati economici italiani sono disponibili nel 47° Osservatorio trimestrale dei dati economici italiani pubblicato il 29 settembre.

Per informazioni o ricevere mensilmente PIL e Debito Flash rivolgersi a Maurizio Mazziero:

m[email protected]

Tel. +39.334.144 9694

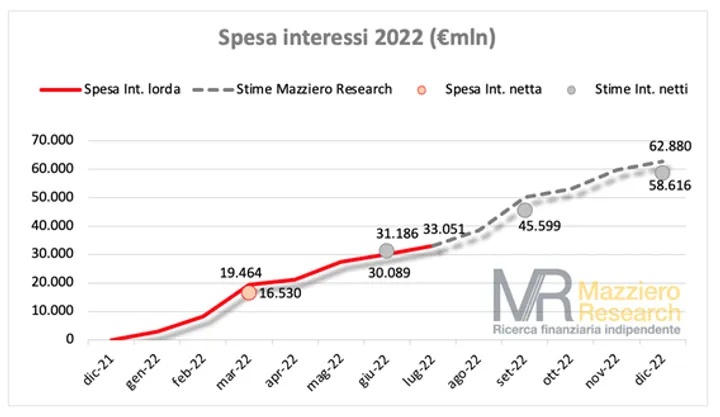

SPESA PER INTERESSI

niziano a emergere alcuni lievi segni di accelerazione della spesa per interessi, ma sono ancora molto blandi.

Spesa lorda sino a luglio 2022: 33,1 miliardi.

Stima Mazziero Research spesa lorda a fine 2022: 62,9 miliardi.

Stima spesa netta al 2° trimestre 2022: 31,2 miliardi.

Stima Mazziero Research spesa netta a fine 2022: 58,6 miliardi.

Nota esplicativa: Per spesa per interessi lorda si intende l’esborso per interessi come risultante dal conto di cassa della Ragioneria Generale; per spesa per interessi netta si intende il conguaglio tra interessi attivi e passivi riportato nelle statistiche ufficiali dell’Istat.

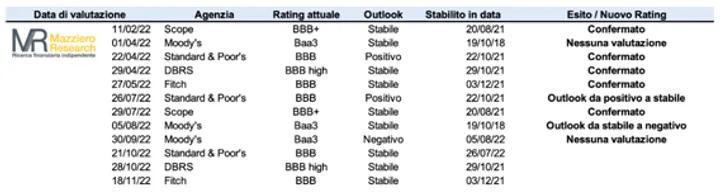

GRAFICO DEI RATING E CALENDARIO 2022

Nessuna valutazione da parte di Moody's nell'appuntamento programmato per il 30 settembre, dato che già il 5 agosto aveva rivisto l'outlook da stabile a negativo.

Il testimone passa ora a Standard & Poor's il 21 ottobre, dopo dopo la sua revisione dell'outlook il 26 luglio da positivo a stabile. Non ci attendiamo variazioni in merito.

Di seguito il calendario degli appuntamenti aggiornato.

A cura di Maurizio Mazziero:

m[email protected]

Tel. +39.334.144 9694

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »