Prosegue la corsa delle azioni europee, anche se a ritmi meno sostenuti rispetto a quelli della prima metà di novembre, quando il dato dell’inflazione statunitense al di sotto delle attese ha spinto al rialzo tutti i principali listini dei paesi sviluppati. In particolare, gli indici del Vecchio Continente hanno vissuto un mese particolarmente positivo, con il FTSE Mib in rialzo di oltre il 20% rispetto ai minimi di metà ottobre dopo aver superato in scioltezza anche quota 24.000, livello psicologico nel recente passato; l’indice italiano è stato sostenuto dalle trimestrali delle banche (ed anche di Generali), tornate a macinare utili grazie al forte rialzo dei tassi di interesse, e dal sempre tonico settore petrolifero (sugli scudi Eni, Tenaris e Saipem), in ottima forma grazie al prezzo del greggio che si mantiene elevato. Ha brillato anche Enel, che dopo aver rilasciato conti non esattamente all’altezza (in larga parte già probabilmente scontati dal mercato), ha beneficiato del riassorbimento del prezzo del gas naturale.

Questa ultima dinamica ha favorito anche il Dax, indice più industriale per composizione rispetto a quello italiano, per questo motivo fortemente influenzato dai prezzi delle materie prime energetiche: l’indice tedesco ha anch’esso messo a segno un rimbalzo nell’ordine del 20%, superando (almeno per il momento) l’ondata di pessimismo che aveva travolto la Germania all’avvicinarsi della stagione fredda; a chiudere questo rapido quadro, troviamo l’indice paneuropeo Eurostoxx 50, anch’esso con un rialzo intorno ai 20 punti percentuali dai minimi di periodo. Il contesto macroeconomico impone tuttavia ancora una discreta prudenza nell’affrontare il prossimo futuro, rimanendo i settori meno volatili una scelta che potrebbe rivelarsi tuttora vincente, in particolar modo se inseriti all’interno di una struttura resiliente alle oscillazioni dei prezzi dei sottostanti.

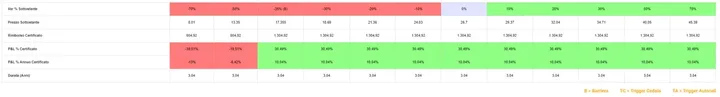

In ragione di quanto esposto sopra, il settore assicurativo potrebbe rivelarsi una buona idea di investimento, in ragione della volatilità ridotta che contraddistingue i titoli ad esso appartenenti. Una possibile opportunità in tal senso, scritta su tre tra le maggiori imprese di assicurazione in Europa (la nostra Generali, Axa e Munich Re), oltre al gruppo bancario ed assicurativo inglese Lloyds, è rappresentata dal Fixed Cash Collect Step Down (ISIN: IT0006753187) emesso da Marex; il prodotto è difensivo, con una barriera capitale fissata al 65% dei prezzi di riferimento iniziali e premi incondizionati pari allo 0,847% mensile (10,164% p.a.). Il certificato assume un connotato più protettivo di quanto possa apparire dal posizionamento assoluto della barriera in virtù delle volatilità implicite dei 4 titoli del basket: in particolare, solo Lloyds presenta una volatilità superiore a quella del benchmark di mercato ( circa 30%) mentre le restanti azioni hanno livelli di volatilità tra il 22 e 20%, inferiori anche ai valori del Vix e Vstoxx.

Il certificato prevede una durata massima pari a tre anni e la possibilità, a partire dalla data di osservazione del 18 maggio 2023 e per le successive date a cadenza mensile, di rimborso anticipato del valore nominale, pari a 1.000 euro, qualora tutti i titoli rilevino al di sopra del 100% dei rispettivi strike price (il trigger autocallable decresce poi dell’1% ogni mese).

Qualora si giunga alla data di osservazione finale del 18 novembre 2025 senza che il certificato sia stato richiamato anticipatamente, il prodotto rimborserà il proprio valore nominale, oltre ad un ultimo premio pari allo 0,847%, qualora tutti i titoli che compongono il paniere non perdano più del -35% dai valori di riferimento iniziali. In caso di evento barriera il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata a partire dallo strike price. Bisogna peraltro osservare che la presenza di cedole incondizionate fa sì che il downside dello strumento sia attutito anche negli scenari peggiori, con una performance negativa in caso di un -50% limitata ad un -19,51% a scadenza ed una performance negativa in caso di un -70% limitata ad un -39,51% a scadenza.

Assumendo l’acquisto del certificato ad un prezzo lettera vicino alla parità, l’investitore rendimento complessivo ottenibile dall’investitore pari al 30,5% in tre anni, in caso di mantenimento della barriera a scadenza.

Articolo a cura di Pierpaolo Scandurra

Le informazioni contenute in questo sito non costituiscono consigli né offerte di servizi di investimento.

Leggi il Disclaimer »